Nyheter

Post-Brexit regulatoriskt limbo kväver ETF-industrin i Storbritannien

Publicerad

3 år sedanden

Nya spelare som vill komma in på ETF-marknaden i Storbritannien post-Brexit stirrar ner i fatet av höga juridiska kostnader och långa förseningar, en oavsiktlig konsekvens av Brexit som kväver innovation och ger mer etablerade emittenter en betydande fördel.

Medan alla blickar har riktats mot folkhälsa och geopolitik, har klockan rullat på Brexit-beredskapsplaner. ETF-branschen står nu inför utsikterna för ett tvåårigt regulatoriskt gap som kan förhindra möjligheterna för nya emittenter som försöker ta sig in i Storbritannien.

Denna serie händelser startade innan Storbritannien officiellt lämnade EU, när Financial Conduct Authority (FCA) skapade Temporary Permissions Regime (TPR) och Temporary Marketing Permissions Regime (TMPR) för att tillåta finansiella tjänsteföretag baserade i Europeiska ekonomiska samarbetsområdet (EES) ) för att fortsätta handla och marknadsföra sina produkter i Storbritannien.

I alltför förenklade termer innebar detta att ETF-emittenter kunde registrera sina EES-baserade plattformar, till exempel Irish Collective Asset-Management Vehicles (ICAV), under TPR före utträdesdatumet 2020.

När de väl fick en ”landningsplats” från FCA kunde de fortsätta att skicka befintliga och framtida delfonder från dessa erkända plattformar till Storbritannien i högst tre år från slutet av ”övergångsperioden” i mars 2022.

Lyckligtvis kunde de flesta etablerade bolag få in sina fondplattformar – eller ”paraplyer” – i TPR, vilket innebär att de kan åtnjuta samma sömlösa tillgång till UCITS tills Overseas Funds Regime (OFR) kommer in.

ETF-emittenter använder plattformar som verktyg för att etablera sina strategier, utföra redovisningsfunktioner och därifrån marknadsföra till olika länder.

Antagen av det brittiska parlamentet kommer OFR att upprätta en mekanism för att andra fondsystem ska ges likvärdighet vid marknadsföring till Storbritannien. Även om OFR kommer att ge FCA mer handlingsfrihet att godkänna eller neka fondansökningar än vad det gjorde under UCITS, är det uppenbart att branschen driver på för att denna process ska vara så friktionsfri som möjligt, Peter Capper, specialist på fond- och investeringsrisk på Investment Association (IA), berättade för ETF Stream.

Tyvärr finns det en lucka i beredskapsplaneringen, med en klyfta mellan tre viktiga datum. Medan gränsen för att komma in i TPR var den 31 december 2020, sa Capper att OFR ännu inte är tillgänglig – och kanske inte är förrän nästa år eller början av 2024 i ett ”värsta scenario”.

För närvarande behandlas icke-TPR-plattformar och fonder från EES fortfarande som en UCITS-fond i Storbritannien, men detta kommer inte längre att vara fallet när FCA:s övergångsperiod försvinner i slutet av mars.

Efter detta slutdatum finns det fortfarande en otydlighet över hur UCITS-fonder – inklusive ETFer – kommer att marknadsföras i Storbritannien, trots den brittiska finansmyndighetens granskning av grossistmarknaderna förra året, enligt Raza Naeem, rådgivare på den internationella advokatbyrån Linklaters.

”Det finns en eftersläpning som gör livet lite rörigt. Vi vet att vissa skyldigheter kommer att försvinna och vissa regimer kommer att införas som OFR, men detta har inte hänt än, fortsatte Naeem. ”Vi vet att den politiska riktningen går någonstans men tillsynsmyndigheterna har inte varit tillräckligt snabba.

”TPR kommer att fortsätta tills OFR kommer in men separat från det, har skyldigheter och regler som till exempel anger att du kan behandla en EU UCITS-fond som en UCITS-fond i Storbritannien – medan strikt taget från en UK lagperspektiv skulle de nu vara alternativa investeringsfonder (AIF) – allt står stilla just nu.”

Ve nykomlingarna

Situationen som detta lämnar icke-TPR-fonder i är långt ifrån idealisk. För kapitalförvaltare med befintliga plattformar före slutdatumet kan de ansöka om att avveckla sin brittiska verksamhet enligt Financial Services Contracts Regime (FSCR).

För nya aktörer på den europeiska ETF-marknaden – som lanserar sina paraplyer efter TPR-stoppdatumet – måste de ansöka om att bli erkända enligt avsnitt 272 i Financial Services and Markets Act 2000 för att marknadsföra sina produkter till hela den brittiska marknaden, FCA sa till ETF Stream i en kommentar.

IA:s Capper sa att processen att bli erkänd enligt paragraf 272 innebär juridiska kostnader ”i de mycket höga fem siffrorna” och kan ta mellan fyra till sex månader jämfört med UCITS där kostnaderna är ”minimala” och tidsramen är en fråga om veckor.

”Sektion 272 i FSMA har använts tidigare mycket sällan och erfarenheterna från de som har försökt använda den visar att det kommer att bli en mycket tidskrävande och mycket kostsam process,” tillade Capper.

”Potentiellt är det nästan en rad-för-rad-analys av FCA att titta på likvärdighet för att se hur fondens regim uppfyller de brittiska kraven. Om det tar lite tid för OFR att komma in, kan de överväga en förenklad paragraf 272, men jag är inte säker på hur möjligt det kommer att vara.

Det enda positiva är att när ett paraply får erkännande måste delfonder få godkännande men behöver inte gå igenom samma erkännandeprocess varje gång. Capper noterade att även om en förenkling av avsnitt 272 var möjlig, ser han det inte som en väg många ETF-emittenter kommer att vilja ta.

Naeem höll med om att processen är ”mycket svår” för dem som misslyckades med att komma in i TPR men sa att ett alternativ är att marknadsföra exklusivt till den högförmögna delen av detaljhandelsmarknaden som han medgav var ”ganska irriterande”.

”De kan inte sälja sina fonder till masshandelsmarknaden i Storbritannien, de kan bara sälja till specifika sofistikerade privatinvesterare,” fortsatte Naeem. ”Och även för att falla inom det måste de känna sig bekväma med att någon kontrollerar att individer uppfyller villkoren för hög nettoförmögenhet.”

Tyvärr kan detta avskräcka nykomlingar till ETF-marknaden, eftersom många av de mindre etablerade spelarna tjänar sina pengar på mindre vaniljiga delar av marknaden – som tematiska ETFer – som tilltalar privata investerare.

Värt besväret?

Dessa hinder har redan hindrat potentiella ETF-deltagare till den brittiska marknaden, även innan FCAs övergångsperiod slutar.

Philip Lovegrove, advokat för investeringsfonder på Matheson, sa till ETF Stream: ”Det är ett betydande arbete involverat i att registrera ett nytt irländskt paraply för försäljning i Storbritannien för tillfället.

”Det här är inget som kunderna är angelägna om att ta sig an. Därför tittar de på alternativ för att undvika detta eller väntar på att situationen ska förbättras antingen genom ytterligare regulatoriska förändringar eller marknadspraxis som utvecklas när ett antal andra fonder går igenom processen och skapar prejudikat.”

Manooj Mistry, som hjälpte till att lansera Europas första ETFer på Merrill Lynch, ledde DWS:s ETF-division och är nu COO på HANetf, sa att processen att marknadsföra delfonder från en ny EES-plattform till Storbritannien är ”långdragen och dyr” eftersom ”du behandlas som en amerikansk eller japansk fond”.

Mistry avslöjade att detta var en av utmaningarna som Abrdn har ställts inför när företaget tänkte lansera sin ETF-verksamhet i Europa ”eftersom det uppenbarligen skulle ha behövt skapa en ny plattform”.

”Som ETF-emittent vill du bara inte gå igenom besväret med att göra det här. Du kan spendera din tid och ansträngning på ett mycket mer produktivt sätt.”

Detta är en intressant utveckling med tanke på att Abrdn anlitade Chanchal Samadder till sitt säljteam från Lyxor i mars 2021 – ett tecken som man förberedde lansering i Europa – bara för att se hur Samadder skulle avgå åtta månader senare.

På andra håll berättade en amerikansk ETF-emittent – som inte ville bli namngiven – till ETF Stream att de planerar att lansera produkter i Europa under de kommande månaderna och medan kostnaden för passportering till Storbritannien var ”en storleksordning högre” än andra jurisdiktioner, den var mer oroad över potentiella förseningar.

”Huvudfrågan är att den inte kommer att vara tillgänglig för brittiska investerare på sex månader”, klagade emittenten. ”Det bör inte ta sex månader att granska något som handlas över hela Europa.”

Efter att ha förutsett att det skulle bli vissa förändringar i tillträdet till Storbritannien via en ICAV, sa den amerikanska spelaren att den hade varit villig att absorbera vissa alternativkostnader för att komma in på den brittiska marknaden med sin flaggskeppsprodukt. Men med sin andra UCITS ETF sa man att man skulle välja Tyskland som sin primära notering och sedan ”titta lite närmare och se hur det går” innan man förbinder sig till en brittisk notering.

Grundläggande förändringar i branschen

Denna otillmötesgående miljö kommer sannolikt att få frustrerande förutsägbara effekter på europeiska ETFer – och fonder – i stort.

HANetfs Mistry sa att barriärer för nykomlingar oundvikligen kommer att stärka uppskalade dominerande operatörer.

”På många sätt, som en befintlig ETF-plattform eller leverantör är du nöjd eftersom ingen annan kan komma in på marknaden. Vägen för nya deltagare försvåras”, hävdade han.

Dessutom sa Mistry att BlackRock för närvarande har ”fem eller sex” plattformar från vilka de lanserar sitt iShares ETF-sortiment i Europa medan DWS drev tre plattformar under hans mandatperiod.

Även om det inte finns någon formell vägledning om antalet paraplyer en emittent bör ha, kommer beslutsfattare som Central Bank of Ireland (CBI) att ifrågasätta en emittents förmåga att tillhandahålla tillsyn över sina ETFer om den driver några hundra från samma verktyg.

”Den andra fördelen är flexibiliteten,” fortsatte Mistry. ”Om du har en äldre plattform som genomgår förändringar kanske du inte kan använda den för att lansera en ETF under en viss period. Som ett resultat har du en andra fondplattform för att kunna lansera ETFer under tiden.”

I sin tur kan medelstora ETF-emittenter i Europa också missgynnas av begränsningar för att lansera nya plattformar, vilket kan påverka deras förmåga att skala.

En annan påverkan kan vara en knackning på Storbritanniens attraktionskraft som en destination för att göra affärer. IAs Capper föreslog helt riktigt att de som kämpar för att komma åt London-marknaden helt enkelt kommer att leta någon annanstans för att lista sina produkter – en risk som IA redan har lyft fram för Hennes Majestäts finansavdelning (HMT).

Till stöd för detta föreslog personal från den inkommande amerikanska ETF-emittenten att de inte hade hört talas om några nya plattformar som ansökte om erkännande i Storbritannien sedan likvärdighet ersattes med avsnitt 272.

OFR-väntespelet

En väg som kapitalförvaltare kan ta för att undvika långa väntan på FCA-erkännande skulle vara att inrätta en rad brittiska spegelfonder, men varnade HANetfs Mistry genom att flytta ut från ”kompetenscentrum” i Irland och Luxemburg, att emittenter skulle förlora på det. på stordriftsfördelar – vilket innebär att de i slutändan skulle föra över ytterligare kostnader på slutinvesterare.

En annan väg kan vara att helt enkelt vänta på att OFR ska komma in. Om detta varnade Capper att FCA är i ett tidigt skede av att ge råd till HMT om vilken grad av UCITS-ekvivalens som ska beviljas enligt OFR.

”FCA överväger det på regional basis så allt som är UCITS och EU, men det kan göra det på land för land, i vilket fall kommer de att titta på irländska UCITS, Luxemburg UCITS och franska UCITS, till exempel.

Han tillade: ”Det finns en möjlighet att vi kan se något kring värdebedömningen, som är ett brittiskt fondkrav, men för tillfället är bilden ganska grumlig.”

Naeem rådde: ”Om vi var övertygade om att OFR skulle komma inom de närmaste månaderna, skulle jag säga vänta, men två år är en lång tid, så i den situationen skulle jag säga till dem att de kan gå vidare och införa dessa restriktioner [på vem de kan marknadsföra till], baserat på hur attraktiv de tror att den brittiska marknaden skulle vara.”

FCA sa att OFR leds av HMT men det arbetar nära för att ge teknisk rådgivning.

Du kanske gillar

-

Den brittiska försvarsbudgetens ökning speglar ny säkerhetsverklighet, säger HANetf

-

HANetf fortsätter den dramatiska tillväxtbanan och når 6 miljarder USD AUM

-

Nasdaq Stockholm välkomnar HANetf som ny ETP-leverantör

-

HANetf lanserar Europa-fokuserad försvars-ETF

-

Nasdaq Stockholm välkomnar HANetf som ny ETP-emittent

-

HANetf kommenterar att guldet har nått ny all-time high

Nyheter

Kommer snart – en europeisk försvars-ETF, från ett europeiskt företag, utan USA-exponering

Publicerad

4 timmar sedanden

3 april, 2025

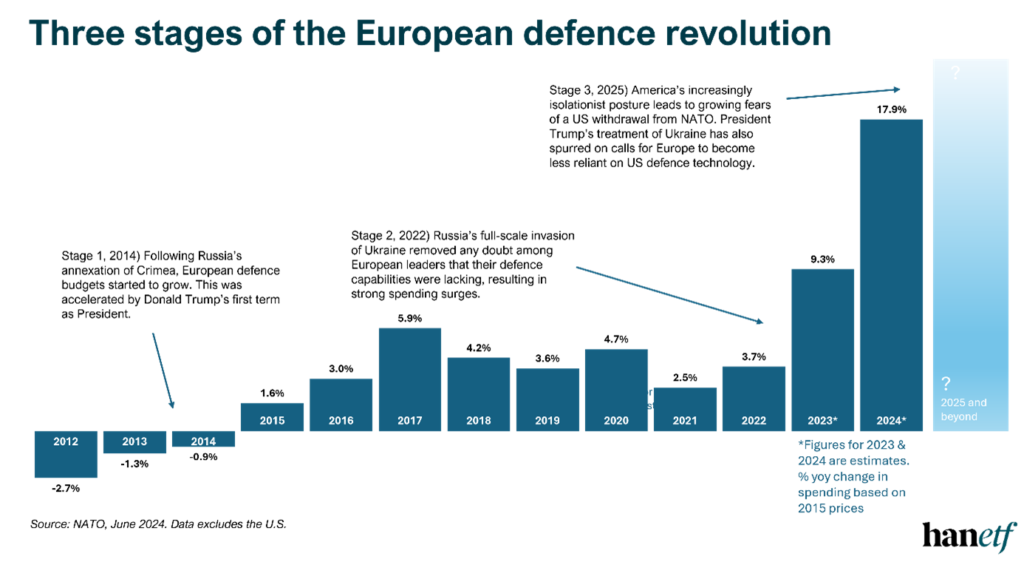

En europeisk försvarsöversikt: Med ökande hot och USAs stöd inte längre garanterat, håller europeiska NATO-medlemmar på att se över sina försvarsstrategier och kraftigt öka militärutgifterna. Efter ett decennium av misslyckande med att nå målet på 2 % av BNP har Europa kollektivt underutnyttjat med uppskattningsvis 850 miljarder euro. Nu, för att återuppbygga och modernisera sina väpnade styrkor, riktar regeringarna denna förnyade investering mot europeiska försvarsföretag – vilket ökar kontinentens strategiska självtillit.

Ett europeiskt försvar

Europa åtar sig att göra seriösa försvarsinvesteringar

Efter årtionden av underutnyttjande, rustar Europa äntligen upp sig. EU har fastställt en försvarsplan på 800 miljarder euro, medan enskilda europeiska NATO-medlemmar – från Polen till Storbritannien – snabbt ökar sina egna militärbudgetar.

Strategisk autonomi innebär att köpa europeiskt

Europas upprustning handlar inte bara om att spendera mer – det handlar om att bygga europeiskt oberoende och självständighet inom försvaret. För att minska beroendet av amerikansk utrustning prioriterar EU europeiskt tillverkade vapen, fordon och system, vilket ger en stark medvind till den europeiska försvarssektorn.

Byggd av Europas ledande ETF-experter för försvar

Denna ETF bygger på HANetfs bevisade framgång inom globala försvarsinvesteringar. Uppbackad av teamet bakom den snabbväxande NATO ETF erbjuder den diversifierad tillgång till Europas försvarssektor – från traditionella försvarsnamn till cybersäkerhet, vilket speglar den moderna krigföringens natur. HANetf är ett europeiskt företag.

Indexmetodik

Med ökande hot och USAs stöd inte längre garanterat, håller europeiska NATO-medlemmar på att se över sina försvarsstrategier och kraftigt öka militärutgifterna. Efter ett decennium av misslyckande med att nå målet på 2 procent av BNP har Europa kollektivt underutnyttjat med uppskattningsvis 850 miljarder euro. Nu, för att återuppbygga och modernisera sina väpnade styrkor, riktar regeringarna denna förnyade investering mot europeiska försvarsföretag – vilket ökar kontinentens strategiska självtillit.

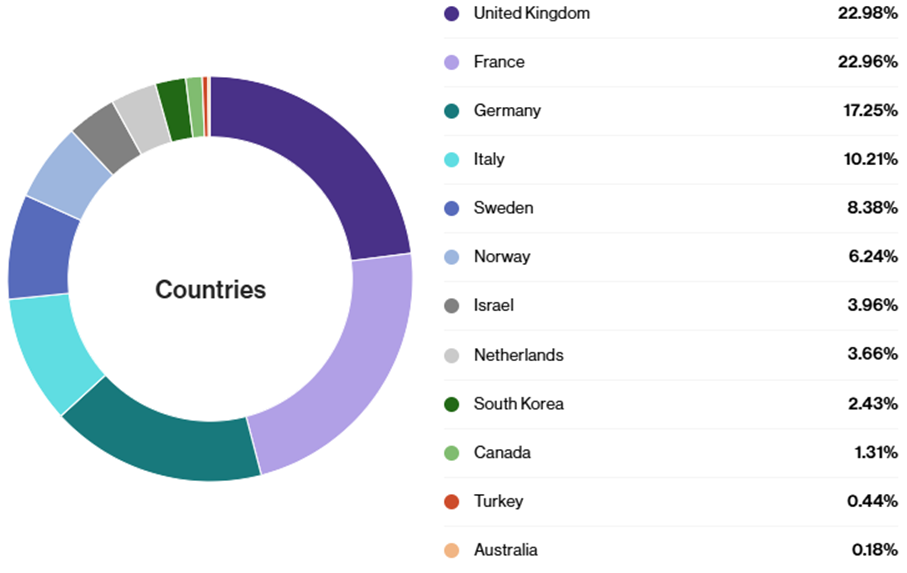

Landsviktningar

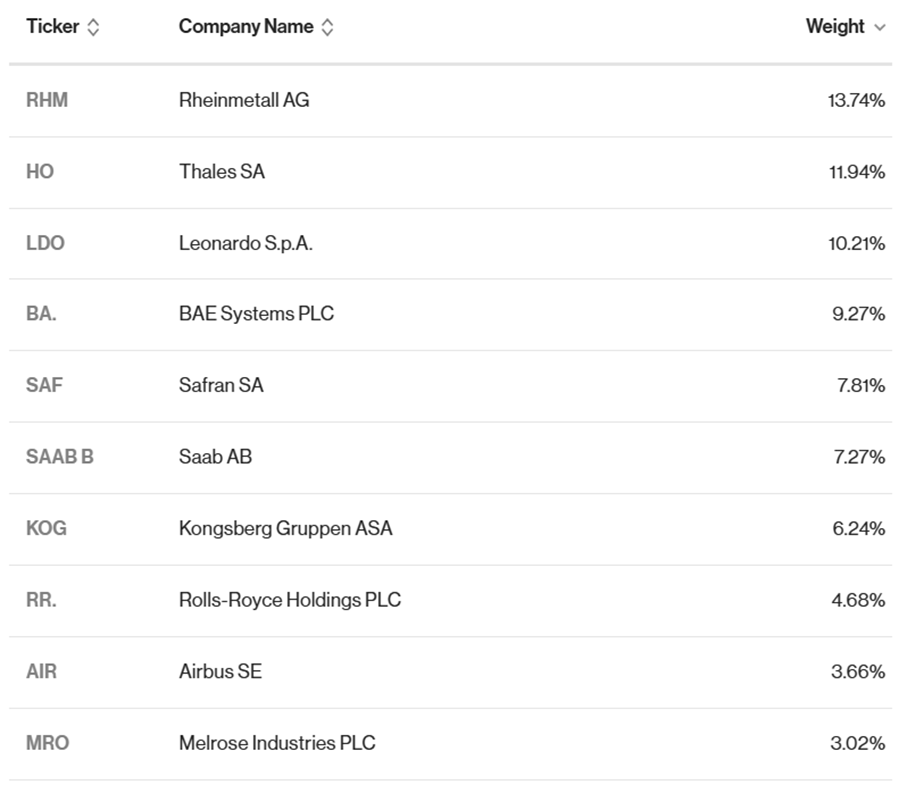

Största innehav

Data as of March 31, 2025. Source: VettaFi

Rheinmetall

Rheinmetall, en tyskbaserad försvarsentreprenör, har legat i framkant när det gäller att modernisera NATOs militärer och åtgärda kritiska luckor i europeisk försvarskapacitet. Rheinmetall är känt för sin expertis inom pansarfordon, artillerisystem och ammunition, och har sett en ökning i efterfrågan på grund av ökade Natos försvarsutgifter efter Rysslands invasion av Ukraina.

Att ta itu med geopolitiska spänningar

Rheinmetall har utnyttjat de europeiska NATO-medlemmarnas strävan att nå eller överträffa målet för försvarsutgifterna på 2 procent av BNP. Med många Nato-länder som försöker modernisera sina landstyrkor, har Rheinmetalls erbjudanden, inklusive Leopard 2-stridsvagnsuppgraderingarna och Lynx pansarfordon, varit i hög efterfrågan.

Stark orderbok

Shell produktionskapacitet

BAE Systems

BAE Systems, med huvudkontor i Storbritannien, är en av de största försvarsentreprenörerna globalt och en kritisk leverantör för Natos försvarsinfrastruktur. Med en portfölj som spänner över luft-, hav-, land- och cyberdomäner har BAE Systems varit avgörande för att göra det möjligt för NATO-medlemmar att förbättra sin försvarsförmåga.

Betydande bidrag till luftförsvaret

BAE Systems tillverkar nyckelkomponenter till Eurofighter Typhoon och F-35 LightningII, båda väsentliga för Natos överlägsenhet i luften. Företaget tillhandahåller även avancerade radar- och elektroniska krigföringssystem för att stödja NATO-operationer.

AUKUS ubåtsprogram

Cyber och elektronisk krigföring

Handla ASWC ETF

HANetf Future of Defence UCITS ETF (ASWC ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Alla juridiska personer – företag, stiftelser, organisationer, föreningar, banker, försäkringsbolag etc. – som hanterar finansiella transaktioner, aktier, obligationer och andra värdepapper måste ha en LEI-kod.

Din bank måste registrera din LEI-kod innan de genomför värdepapperstransaktioner för din räkning, så de har förmodligen redan meddelat dig om du behöver en LEI-kod.

Var kan jag få tag på en LEI-kod?

Du kan beställa en LEI-kod från en rad olika registratorer, till exempel hjälper LEI Service alla bankkunder i Sverige, oavsett vilken bank du använder. Priset på LEI-koder beror ofta på om det är en registrering eller en förnyelse. LEI Service har dock valt att erbjuda samma låga pris för både förnyelse och registrering av en ny LEI-kod.

Behöver jag en LEI-kod i Sverige?

I Sverige måste du ha en LEI-kod om du:

- Har ett företag eller annan juridisk enhet med ett organisationsnummer som handlar med aktier, obligationer eller andra typer av värdepapper.

- Har en juridisk enhet utan organisationsnummer, som handlar med aktier, obligationer eller andra typer av värdepapper

Fysiska personer, inklusive enskilda näringsverksamheter (enskild firma), är undantagna.

När krävs en LEI-kod?

Sedan januari 2018 har det varit ett krav för alla företag i EU att ha en LEI-kod för att köpa eller sälja aktier och obligationer. En LEI-kod har krävts för handel med värdepapper sedan november 2017. Observera att det gäller även om du handlar med aktier i en kapitalförsäkring.

Om du har ett företag som handlar med värdepapper – både lokalt och globalt – måste du ha en LEI-kod. Antalet eller värdet på värdepapperna har ingen betydelse.

Orsaken till LEI-koder

LEI-kodsystemet skapades på grund av en begäran från G20-länderna i syfte att stärka den globala tillsynen av finansmarknaderna. LEI inrättades som ett gemensamt standard- och referenssystem som innehåller data för att säkerställa att finansiella transaktioner kan spåras globalt.

Ett LEI-nummer består av två datanivåer

• Nivå 1: Vem är vem?

Information som personens juridiska namn, registreringsnummer, juridisk adress och m.m.

• Nivå 2: Vem äger vem?

Relevant information relaterad till företagets ägare och ägarstruktur.

För vilka enheter finns det krav på LEI-kod?

Av Legal Entity (Efter ISO 17442), inkluderar begreppet, men begränsat inte till, unika identifierbara parters som antingen är juridiskt eller ekonomiskt ansvariga för finansiella transaktioner, eller har laglig rätt (i jurisdiktion) att teckna juridiska avtal oberoende av varandra. Detta oavsett om de kan införlivas eller bildas på något annat sätt (t.ex. trusts). Det inkluderar inte individuella personer, men inkluderar överstatliga- och statliga organisationer.

Ett lagligt krav för att få ett LEI regleras av nationella finansiella tillsynsmyndigheter. Du kan se en lista över reglerings initiativen som rör LEI-antagande här.

Har banken rätt till att kräva att du skaffar en LEI-kod?

Vem behöver LEI nummer? Enligt de nuvarande EU regleringarna, behöver banker och liknande institutioner rapportera partners som tar del av finansiella transaktioner. Därför kan banken kräva att du skaffar ett LEI om du vill handla.

När behövs en LEI-kod?

När behövs LEI kod? Alla juridiska personer legal entities som har MiFID II och som vill genomföra finansiella transaktioner med finansiella instrument (såsom fonder, obligationer, swaps, terminsaffärer etc.), för att göra detta behövs ett LEI nummer. De flesta banker eller värdepappersföretag tillåter dig inte att handla utan ett LEI.

Hur får jag en Legal Entity Identifier (LEI) för en fond eller välgörenhet som saknar organisationsnummer?

Vi kan också hjälpa dig med Legal Entity Identifier Sverige för en fond eller välgörenhet. Det är även obligatoriskt att skaffa ett LEI nummer för fonder och välgörenhet. Vänligen kontakta oss på info@leiservice.se och vi kommer då hjälpa dig med en smidig och enkel LEI nummer applikation för din fond eller välgörenhet, eller i andra fall om du inte har ett organisationsnummer.

Billigaste LEI-koden

När det kommer till tjänster som inte ger något mervärde oavsett hos vilken leverantör de inhandlas så här betalar man gärna så lite som möjligt. Därför har vi kikat på några olika leverantörer av LEI-kod och sammanställt prisnivåerna för nyteckning av LEI.

I det fall de skiljer sig har vi även i parentes skrivit med priserna som gäller ifall du väljer att förnya/förlänga en befintlig LEI via någon av tjänsterna. Samtliga priser är angivna exklusive moms.

Skaffa LEI-kod här

| Leverantör | Pris kr/år vid köp 1år | Pris kr/år vid köp 3år | Pris kr/år vid köp 5år |

| leiservice.se | 695kr | 595kr | 485kr |

| swedlei.se | 680kr | 565kr | 490kr |

| sverigelei.se | 890kr (690kr) | 650kr (590kr) | 580kr (540kr) |

| unilei.com | 695kr | 598kr | 519kr |

| nordlei.org | 999kr (799kr) | 735kr (665kr) | 679kr (639kr) |

Nyheter

BSE9 ETF bara företagsobligationer med förfall 2029

Publicerad

6 timmar sedanden

3 april, 2025

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Acc (BSE9 ETF) med ISIN IE000P5IB8I8, försöker följa Bloomberg 2029 Maturity EUR Corporate Bond Screened-index. Bloomberg 2029 Maturity EUR Corporate Bond Screened Index spårar företagsobligationer denominerade i EUR. Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2029) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2029 (Denna ETF kommer att stängas efteråt).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,10 % p.a. Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Acc är den billigaste och största ETF som följer Bloomberg 2029 Maturity EUR Corporate Bond Screened index. ETFen replikerar det underliggande indexets prestanda genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kupongerna) ackumuleras och återinvesteras.

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Acc är en mycket liten ETF med tillgångar på 6 miljoner euro under förvaltning. Denna ETF lanserades den 18 juni 2024 och har sin hemvist i Irland.

Produktbeskrivning

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF Acc syftar till att tillhandahålla den totala avkastningen för Bloomberg 2029 Maturity EUR Corporate Bond Screened Index (”Referensindexet”), minus avgifternas inverkan. Fonden har en fast löptid och kommer att upphöra på Förfallodagen.

Referensindexet är utformat för att återspegla resultatet för EUR-denominerade, investeringsklassade, fast ränta, skattepliktiga skuldebrev emitterade av företagsemittenter. För att vara kvalificerade för inkludering måste företagsvärdepapper ha minst 300 miljoner euro i nominellt utestående belopp och en effektiv löptid på eller mellan 1 januari 2029 och 31 december 2029.

Värdepapper är uteslutna om emittenter: 1) är inblandade i kontroversiella vapen, handeldvapen, militära kontrakt, oljesand, termiskt kol eller tobak; 2) inte har en kontroversnivå enligt definitionen av Sustainalytics eller har en Sustainalytics-kontroversnivå högre än 4; 3) anses inte följa principerna i FN:s Global Compact; eller 4) kommer från tillväxtmarknader.

Portföljförvaltarna strävar efter att uppnå fondens mål genom att tillämpa en urvalsstrategi, som inkluderar användning av kvantitativ analys, för att välja en andel av värdepapperen från referensindexet som representerar hela indexets egenskaper, med hjälp av faktorer som index- vägd genomsnittlig varaktighet, industrisektorer, landvikter och kreditkvalitet. När en företagsobligation som innehas av fonden når förfallodag kommer kontanterna som fonden tar emot att användas för att investera i kortfristiga EUR-denominerade skulder.

ETFen förvaltas passivt.

En investering i denna fond är ett förvärv av andelar i en passivt förvaltad indexföljande fond snarare än i de underliggande tillgångarna som ägs av fonden.

”Förfallodag”: den andra onsdagen i december 2029 eller sådant annat datum som bestäms av styrelseledamöterna och meddelas aktieägarna.

Handla BSE9 ETF

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Acc (BSE9 ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | BSE9 |

Största innehav

| Namn | CUSIP | ISIN | Kupongränta | Vikt % |

| AT&T Inc 2.35% 05/09/29 | 00206RHH8 | XS1907120791 | 2,350 | 2,22% |

| Holcim Finance Luxembourg SA 1.75% 29/08/29 | L4806FAH4 | XS1672151492 | 1,750 | 2,14% |

| Unibail-Rodamco-Westfield SE 1.5% 29/05/29 | F95094ST0 | XS1619568303 | 1,500 | 2,08% |

| Baxter International Inc 1.3% 15/05/29 | — | XS1998215559 | 1,300 | 2,08% |

| Euronext NV 1.125% 12/06/29 | N3113KAT5 | XS2009943379 | 1,125 | 2,06% |

| Blackstone Property Partners Europ 1.75% 12/03/29 | L1051PAD9 | XS2051670300 | 1,750 | 2,04% |

| Walmart Inc 4.875% 21/09/29 | U9311FAG3 | XS0453133950 | 4,875 | 1,72% |

| Banco Bilbao Vizcaya Argentaria SA 4.375% 14/10/29 | E118054J9 | XS2545206166 | 4,375 | 1,65% |

| Toyota Motor Credit Corp 4.05% 13/09/29 | U89233WV5 | XS2597093009 | 4,050 | 1,63% |

| Nykredit Realkredit AS 4.625% 19/01/29 | K74493TG0 | DK0030512421 | 4,625 | 1,62% |

Innehav kan komma att förändras

Kommer snart – en europeisk försvars-ETF, från ett europeiskt företag, utan USA-exponering

Vem ska ha en LEI-kod?

BSE9 ETF bara företagsobligationer med förfall 2029

Crypto’s political tailwinds are blowing hard: Lessons from a week in Washington

SPUT ETC spårar priset på uran

Fonder som ger exponering mot försvarsindustrin

WisdomTree lanserar europeisk försvarsfond.

Warren Buffetts råd om vad man ska göra när börsen kraschar

De bästa börshandlade fonderna för tyska utdelningsaktier

Trumps återkomst får europeiska aktier att rusa

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFonder som ger exponering mot försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanWisdomTree lanserar europeisk försvarsfond.

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanWarren Buffetts råd om vad man ska göra när börsen kraschar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe bästa börshandlade fonderna för tyska utdelningsaktier

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanTrumps återkomst får europeiska aktier att rusa

-

Nyheter3 dagar sedan

Nyheter3 dagar sedanSvenskarna har en ny favorit-ETF

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanUtdelning i XACT Norden Högutdelande mars 2025

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHANetf lanserar Europa-fokuserad försvars-ETF