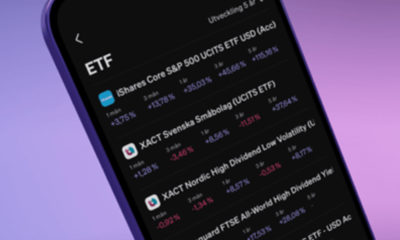

Börshandlade fonder ETFer och indexfonder är båda bra förmögenhetsbyggande verktyg som fungerar bra i många olika investeringsscenarier. Men det är viktigt att notera att indexfonder ofta är ETFer och ETFer nästan alltid är indexfonder.

Både ETFer och indexfonder är ofta billiga och passivt förvaltade, vilket innebär att de kan vara en ”köp och behåll”-lösning. Dessutom kan båda investeringsinstrumenten erbjuda inbyggd diversifiering; dessa egenskaper och mer gör dem idealiska för den genomsnittlige investeraren.

Här jämför vi dessa två typer av investeringar för att hjälpa dig avgöra om endera (eller båda) är rätt för dig.

ETF vs indexfond: Så här är de lika

ETFer och indexfonder är ganska lika, och de kan tjäna många av samma roller för investeraren. Låt oss titta på vad de har gemensamt.

Diversifiering

En av de största fördelarna med både indexfonder och ETFer är hur lätt de gör det att diversifiera din portfölj. Totala aktiemarknadsfonder, till exempel, spårar resultatet för alla börsnoterade företag i USA, vilket innebär att de för närvarande spårar nästan 4 000 amerikanska företag. Vanguard-fonderna VTSAX och VTI följer samma index, men den förra är en värdepappersfond och den senare är en ETF – men de är båda fortfarande indexfonder.

Låga avgifter

Avgifterna på både indexfonder och ETFer är låga, särskilt i jämförelse med aktivt förvaltade fonder. Många ETFer spårar ett index, och denna investeringsstil håller avgifterna låga. Eftersom fonden förändras endast baserat på förändringar i index – ett passivt synsätt – är det få arbetskostnader förknippade med indexfonder.

År 2022 var den genomsnittliga kostnadskvoten för aktieindexfonder 0,05 procent, enligt Investment Company Institutes senaste rapport. För aktie-ETFer var det 0,16 procent. Å andra sidan var den genomsnittliga avgiften 2022 för aktivt förvaltade fonder och ETFer 0,66 procent respektive 0,68 procent. ETFer och indexfonder är ganska lika, och de kan tjäna många av samma roller för investeraren. Låt oss titta på vad de har gemensamt.

Passiva investeringar

Indexfonder och de flesta ETFer försöker helt enkelt replikera ett index över aktier eller andra tillgångar. De fattar inte aktiva handelsbeslut och försöker slå marknaden. Istället försöker de härma indexet och matcha dess avkastning över tid.

Och investerare kan använda indexfonder och ETFer som en passiv investeringsstrategi. Till exempel kan du ha en arbetsgivarsponsrad pensionsplan som låter dig investera med löneavdrag. Om du investerar en viss procent av din lön varje löneperiod i indexfonder kommer din portfölj att behöva lite eller inget löpande underhåll.

Detsamma gäller om du investerar i ETFer eller indexfonder på ett mäklarkonto. När du köper S&P 500 indexfonder, till exempel, erbjuder de flesta mäklare möjligheten att investera automatiskt.

Starka långsiktiga prestationer

En annan fördel med både indexfonder och ETFer är stark långsiktighet. En aktiv fondförvaltare eller aktieväljare kan göra några vinnande affärer här och där; få kan dock göra det under en längre period och slå marknaden. På lång sikt misslyckas de flesta aktiva fondförvaltare att slå eller ens uppfylla sitt riktmärke.

Samtidigt ger indexfonder och ETFer mer konsekvent prestanda som vinner på lång sikt. S&P 500 har till exempel historiskt avkastat cirka 10 procent per år i genomsnitt. Detta gör brett diversifierade indexfonder och ETFer till solida långsiktiga investeringar.

Viktiga skillnader mellan ETFer och indexfonder

ETFer och indexfonder uppvisar några skillnader som investerare måste vara medvetna om.

I slutändan erbjuder onlinemäklare dig det största antalet alternativ för att köpa indexfonder. De stora mäklarna erbjuder alla vanliga typer av indexfonder.

Investeringsminimum

Investeringsminimum varierar beroende på typ av indexfond. Till exempel har värdepappersfonder investeringsminimum som kan vara ett hinder för vissa investerare. Vanguards VTSAX hade en minsta investering på $10 000 tidigare. Minimibeloppet har sedan sänkts till $3 000, vilket är mycket bättre, men kan fortfarande skjuta några som inte har så mycket pengar till hands.

När du har ett konto hos en nätmäklare kan du ofta köpa så lite som en aktie i en ETF. Ännu bättre, flera nätmäklare erbjuder nu handel med fraktioner av aktier. Dessa fraktioner låter dig köpa så lite som 1/100 000 av en aktie i vissa fall, vilket innebär att du kan investera exakt så mycket du vill.

Handelsavgifter

Handelsavgifter fungerar annorlunda för fonder och ETFer. Nuförtiden är handelsprovisioner för aktier och ETFer nästan obefintliga när du handlar med stora mäklare.

Men indexfonder kan komma med rejäla handelsprovisioner och kan också ha lastavgifter, som är en form av försäljningsprovision. ETFer har inga belastningsavgifter, varken på front- eller backend.

Lärdomen här är att se hela bilden i termer av avgifter, för även om en fond har en lägre kostnadskvot än en motsvarande ETF, kan det kompenseras av handelsavgifter.

Indexfonder eller ETFer: Vilka är bättre?

Att avgöra om en indexfond eller ETF är bättre är svårt eftersom svaret beror på de specifika fonder som diskuteras och dina mål som investerare. Många indexfonder är tillgängliga i ETF-form, som ger handel under hela dagen och bottenavgifter. Om du köper en indexfond kommer du sannolikt att stöta på investeringsminimum på några tusen dollar, plus att du bara kommer att kunna köpa och sälja i slutet av varje handelsdag.

Men det är viktigt att komma ihåg att fonder och ETFer inte är investeringar i sig själva, de är bara medel för att investera i värdepapper som aktier och obligationer. Om du investerar i en värdepappersfond och en ETF som båda följer samma index och därför har samma underliggande värdepapper, kommer du sannolikt att få liknande resultat under längre tidsperioder så länge som avgifterna för varje fond är lika.

Slutsats

Oavsett om du investerar i en ETF eller en indexfond så väljer du att investera i din framtid. Skillnaderna mellan de två tenderar att vara små; Faktum är att indexfonder och ETFer ofta (men inte alltid) är samma sak. Vilket du väljer är alltså mindre viktigt än valet att börja investera. Genom att göra det drar du fördel av låga avgifter och diversifiering, och en investering som kommer att växa över tid.

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan