Nyheter

Is Sui a Solana Killer?

Publicerad

8 månader sedanden

While the markets were busy turmoiling, one rising decentralized settlement layer made 89% in weekly gains since Monday, August 5. Sui is a smart-contract platform blockchain focused on processing transactions faster.

Sui’s mainnet went live in May 2023 and has since attracted millions of users by offering an intuitive experience akin to popular Web 2 applications like Facebook. It achieves this by allowing users to create wallets with familiar credentials such as Gmail accounts and Face ID, eliminating the need for seed phrases, and simplifying transactions through QR codes. Interestingly, the developers behind Sui used to work at Meta (previously Facebook) to build their crypto wallet Novi, which sunset in September 2022.

But what happened last week that made Sui rally to almost double in price?

• August 6: Sui’s mainnet was successfully upgraded to Mysticeti, after launching it on the testnet in May, making it officially faster than Solana in theory (65,000 TPS vs. Sui’s 297,000 TPS).

• August 7: Grayscale introduced its SUI Trust for eligible individual and institutional accredited investors.

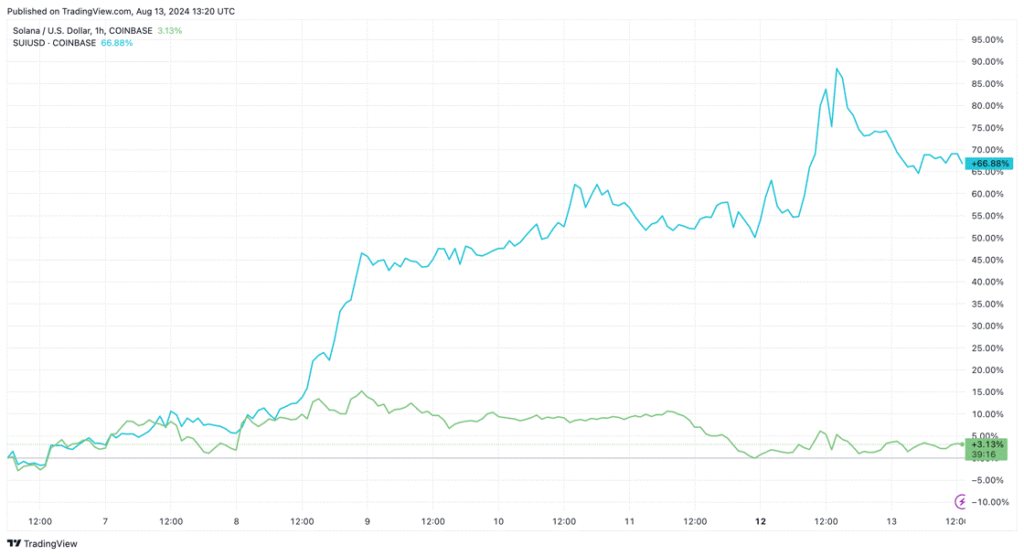

Figure 1 – Daily Price Performance of SUI and SOL

Source: TradingView

As explained in our last newsletter, when the Bank of Japan hiked interest rates, markets experienced a simultaneous selling pressure that brought the crypto market cap down by 17% overnight. When compared with other assets, Sui was largely unaffected and came out as one of the biggest beneficiaries, as shown in Figure 1.

In the past, the question on everyone’s mind was: “Will Solana overtake Ethereum?” But now, a new challenge emerges: Could Sui overtake Solana? That’s the 68 billion dollar* question.

*Solana’s market cap: $68,832,842,930

The Answer Is in the Fundamentals: the Leading Indicator

Because past performance isn’t indicative of future price movements, it’s worth focusing on the development being worked on in the backend of each cryptoasset, in addition to some market indicators. By doing that, investors will be able to gauge the real value beyond any exaggerated hype or volatility.

Sui’s Catalysts:

• Mysticeti upgrade cuts down latency to 390 milliseconds and reduces hardware requirements for Sui validators.

• Architecture: As a refresher, Sui’s high performance is primarily due to its parallel transaction execution as opposed to the linear standard.

• Low fees: Sui’s gas-pricing mechanism delivers low, predictable transaction fees, even when network demand is high, incentivizing validators to optimize their transaction processing operations and preventing denial of service attacks.

Solana’s Catalysts:

• Solana ETF soon in Brazil: The Brazilian securities regulator approved the country’s first Solana exchange-traded fund (ETF) on August 7, however it still needs to be greenlit by the stock exchange B3.

• Network security is getting more proactive. On August 9, Solana developers, validators, and client teams addressed a critical security vulnerability by securing a supermajority of its network stake before publicly disclosing the issue.

• Thriving DeFi ecosystem: Solana’s decentralized applications (dApps) have made strides in terms of adoption and fee generation, surpassing even Ethereum’s pioneering ecosystem. Solana’s Decentralized Exchange (DEX) volume made it the network of choice for on-chain trading activity. For example, at the height of Solana’s activity on March 18, 2024, DEX volume reached over $7B.

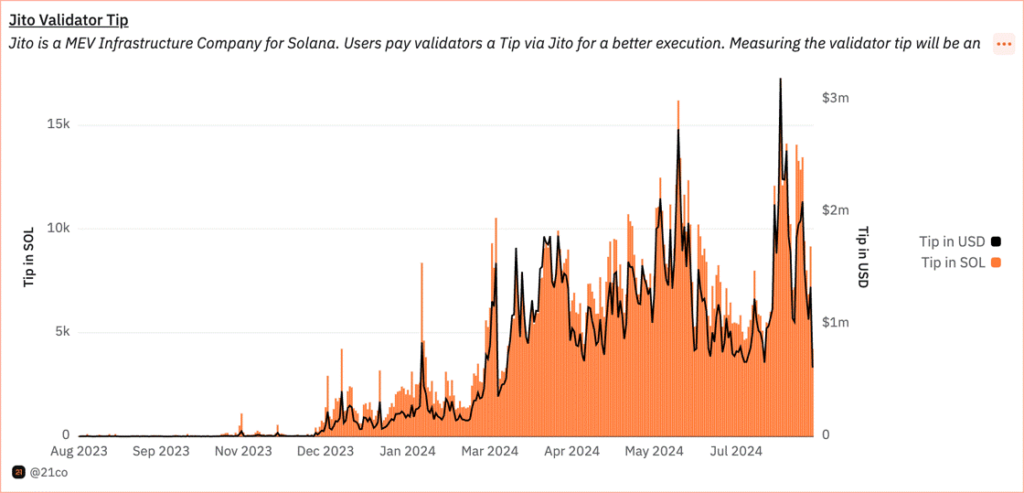

In terms of countering network congestion and encouraging validators, Jito is a high-performance block builder for Solana that allows validators to increase their rewards while reducing network congestion. Tips paid through Jito can be used as a proxy for Solana’s financial opportunities. Thanks to Solana’s thriving ecosystem, as shown in the chart below, Jito validator tips reached an all-time high of 17,290 SOL (approximately $3.19M) on July 27. For context, at around the same time, 68K tokens were minted on Solana.

Figure 2 – Jito Validator Tips

Source: 21co on Dune Analytics

With just a hundred validators verifying transactions on Sui’s network, Solana would be at an advantage with 1,500 validators on its network, making it more decentralized. However, it’s important to note that Sui’s mainnet just turned 1 this May; it may be too soon to judge. Solana’s network has been live since March 2020.

Nevertheless, we broke down some on-chain metrics that measure the fundamentals of both high-performance settlement layers.

Does Sui Have What it Takes?

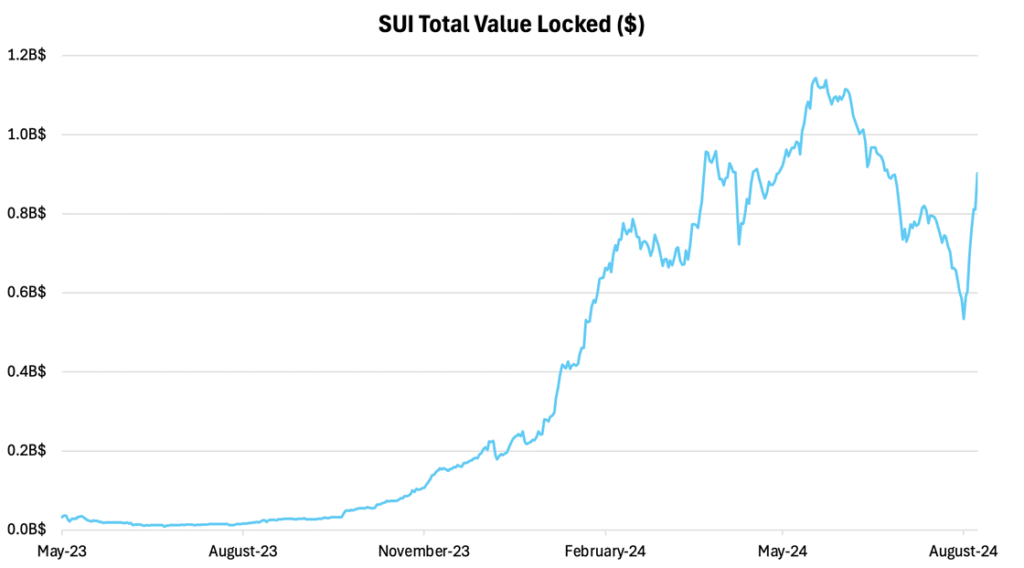

Total Value Locked (TVL) is a measure of the overall value of assets locked in a smart contract or DeFi platform, and can be thought of as the crypto-equivalent of assets under management. On this front, Sui has recently seen a massive jump. In dollar terms, Sui’s TVL has catapulted from $498.65M last Monday, to $902.2M yesterday!

Figure 3 – SUI Total Value Locked

Source: DefiLlama, 21Shares

That is an 81% increase in just 8 days. However, in SUI terms, the TVL only grew by 2.4%. The surge in TVL was driven by SUI’s largest money market protocol Navi protocol – reaching an all-time high in its total value to grow by $100M in less than 5 days.

Figure 4 – SOL vs. SUI Total Value Locked

Source: DefiLlama, 21Shares

As can be seen in the chart above, Sui still has a long way to go to catch up to Solana, which currently has a TVL of $10.39B, up 922% since Sui’s inception in May 2023. Furthermore, Solana’s massive TVL dwarfs Sui by a factor of 11.5X. To catch up to Solana, or eventually topple it, Sui needs to find its product-market fit similar to how Solana has. Solana’s TVL growth is a testament to its ability to capture user attention and its growing importance in the space as a fast, cheap, and scalable settlement network.

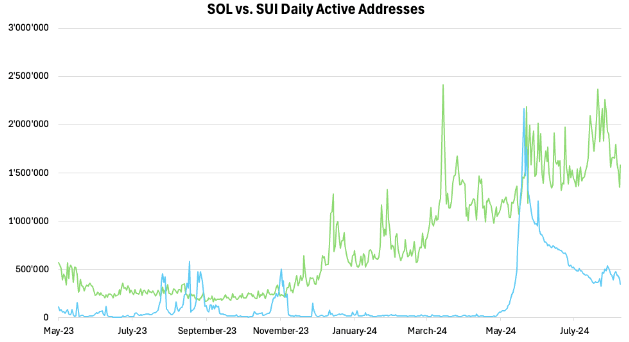

Nevertheless, Sui had an impressive leap in terms of active addresses towards the end of May this year, when it sprung to a peak of 2.2M daily users, beating Solana’s 1.4M on May 23rd.

Figure 5 – SOL vs. SUI Daily Active Addresses

Source: Artemis, 21Shares

Looking at the chart, one thing becomes clear. Sui’s traction is largely driven by spikes in activity, such as those seen in August 2023, November 2023 and May 2024. The latest jump associated with the deployment of Mysticeti on testnet, has led to a stickier user base, evidenced by the subsequent drop-off being a lot slower.

That said, Solana has a much more sustained growth in active addresses. In order for Sui to gain greater adoption, it needs to find a consistency to sustain further growth. This trend is also witnessed in Sui and Solana’s daily transactions.

Figure 6 – SOL vs. SUI Daily Transactions

Source: Artemis, 21Shares

The graph above paints a similar picture, of Sui needing to sustain activity over a longer period, in order to build a healthy user base that can help spur the network into the mainstream.

For this to happen, developer activity to ship new features is crucial. On this front, Sui is well positioned. They have a dedicated team at Mysten Labs, fully focused on creating foundational infrastructure for Web3, composed of highly skilled former Meta executives. Their release of Sui Move, the project’s native programming language focused on augmenting transaction throughput via parallelized transactions, underscores their dedication to the space.

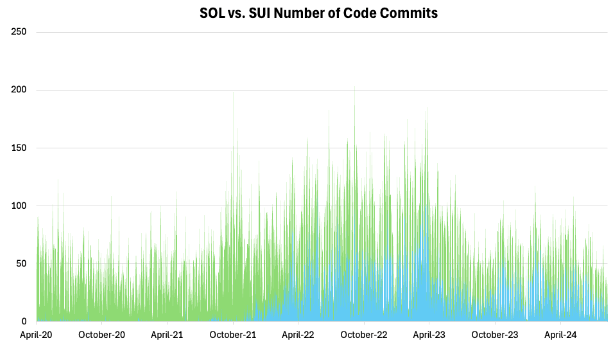

Figure 7 – SOL vs. SUI Number of Code Commits

Source: TokenTerminal, 21Shares

Figure 8 – SOL vs. SUI Number of Core Developers

Source: TokenTerminal, 21Shares

As shown above, in recent months Sui has kept an active developer ecosystem similar to the size of Solana. It is important to note while Sui’s code commits are still slightly lagging behind Solana’s, the retention of Sui developers is crucial to the network’s ability to ship new features to its user base. On the other hand, Solana has lost nearly half of their developer count since October 2021, as developers potentially seek alternative opportunities.

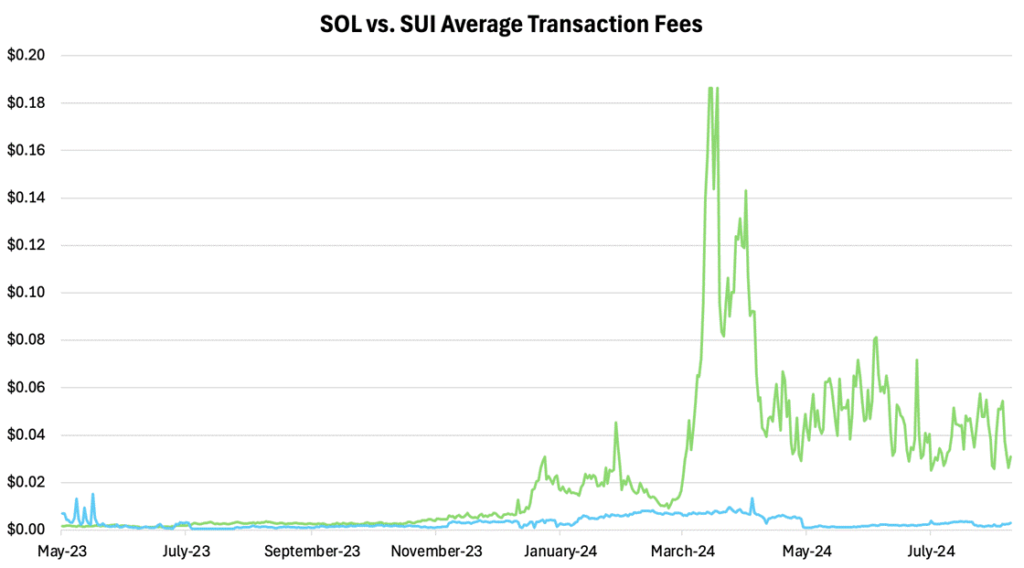

Despite the question marks surrounding Sui’s adoption levels, the one angle it beats Solana in is in its affordability. Both Solana and Sui promise low-cost, high-throughput solutions, but as can be seen below, Sui’s average transaction fees remain a lot lower, consistently under the $0.02 mark. The only time Sui’s transaction fees were consistently higher than Solana’s was around May 2023, when the Sui network had just launched!

Figure 9 – SOL vs. SUI Average Transaction Fees

Source: Artemis, 21Shares

It can be argued that this is due to Sui’s relatively lower activity than Solana. However, a closer look tells us that even during Sui’s surge in transactions in May, the average transaction fee didn’t spike but decreased! The opposite is true for Solana. During the peak of the Solana-based memecoin craze in March this year, active addresses surged to nearly 2.5M, and transaction fees followed by peaking to around $0.18, which is more than 9X what it costs to transact on Sui.

That said, Sui does have significantly lower adoption at the moment, hence the limits of its affordability and congestion are likely yet to be battle-tested. To fully understand the ability of Sui, it is necessary to gauge its upkeep and throughput performance during a moment of heightened activity, which relative to Solana, is yet to occur for the network.

What Does This Mean for Investors?

Nevertheless, with a loyal developer base and key features of low cost and high speed, Sui is well positioned to eat into Solana’s market share as an even leaner settlement layer. Sui may serve as a viable investment for investors looking for a higher-risk play, given its 1.23 beta to Solana, and as a potential satellite investment to complement an investor’s crypto portfolio.

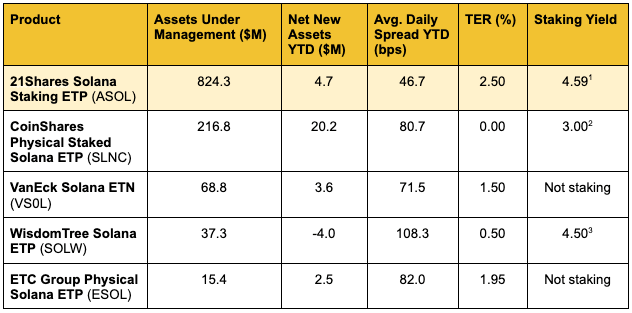

For investors interested in investing in Solana via a regulated investment vehicle, the following ETPs are available on the European market.

Figure 10 – Top 5 European Solana ETPs by Assets under Management

Source: Bloomberg, Data as of August 13, 2024.

Avg. Daily Spread YTD (bps): refers to the best daily average bid/ask spread this year across European exchanges.

Staking Yields: 1) 30D Trailing Yield (Annualized) 2) Fixed Annualized Rate 3) Rolling 3M (Annualized)

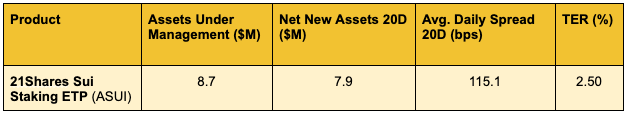

Off the back of Sui’s growth this year, 21Shares has made a solution available for European investors looking to allocate Sui via a regulated investment vehicle: ASUI. This is the only Sui ETP available on the European market!

Figure 11 – European Sui ETPs

Source: Bloomberg, Data as of August 13, 2024.

Avg. Daily Spread 20D (bps): refers to the best daily average bid/ask spread over the last 20 days across European exchanges.

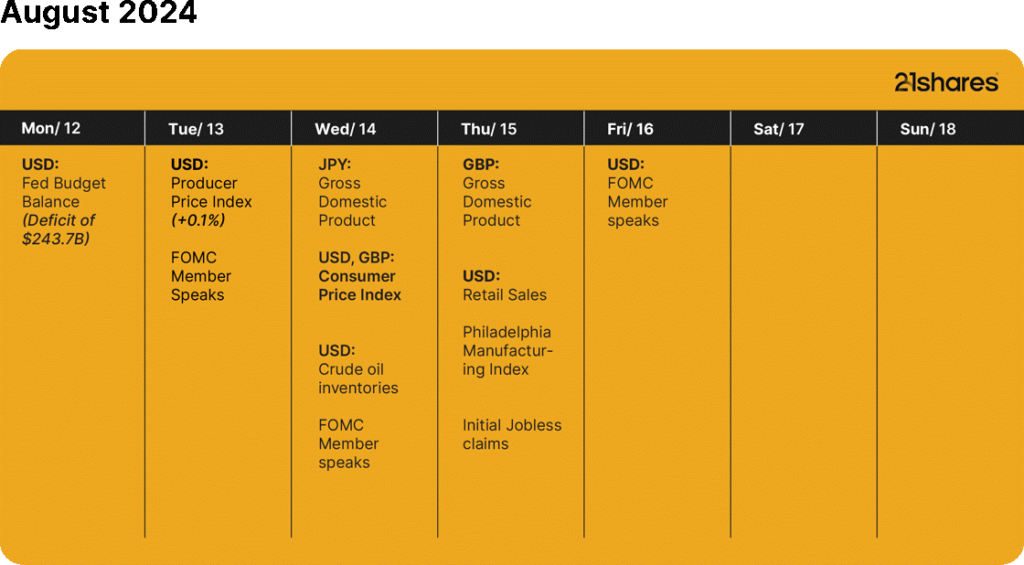

This Week’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Du kanske gillar

-

Michael Saylor’s bold Bitcoin bet and Strategy’s risk analysis

-

21Shares ringer i klockan på Nasdaq Stockholm

-

Svenskarna har en ny favorit-ETF

-

Crypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

-

Bitcoin’s strength beneath the surface

-

21Shares utökar det europeiska fotavtrycket med nya noteringar på Nasdaq Stockholm

Nyheter

Sju börshandlade fonder som investerar i försvarssektorn

Publicerad

15 timmar sedanden

6 april, 2025

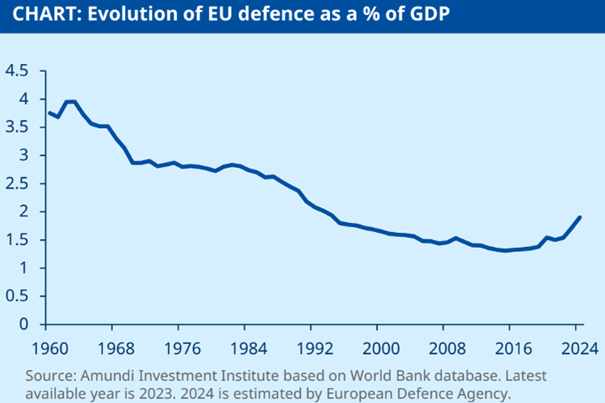

Att investera i försvarssektorn och rustning har upplevt en oöverträffad tillväxt de senaste åren. Sedan krigsutbrottet i Ukraina 2022 har västländerna börjat prioritera militära utgifter, där Nato uppmanar sina medlemmar att avsätta minst 2 % av sin BNP till försvar.

Denna ansträngning återspeglas i en ökning med 30 procent av EUs försvarsutgifter mellan 2021 och 2024, och nådde 326 miljarder euro 2024 (1,9 procent av EUs BNP).

Sektorn har gått från att betraktas som ”tabu” på finansmarknaderna till att bli en strategisk tillgång för investerare. Medan amerikanska teknikaktier, kända som ”Magnificent 7” (Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia och Tesla), har sett nedgångar med 8 procent 2025, har europeiska försvarsaktier stigit i vissa fall så mycket som 46 procent hittills i år, vilket har ökat specialiserade ETFer för försvar och säkerhet.

Försvarsutgifterna i Europa har ökat efter år av nedgång. Källa: Amundi Investment Institute

Europa tar kontroll över sin säkerhet

Europeiska kommissionen har lanserat planen ReArm Europe, som syftar till att mobilisera 800 miljarder euro för att stärka kontinentens militärindustri. Ursula von der Leyen motiverade detta med att hävda behovet av ”ett säkrare och motståndskraftigt Europa”, en hållning som förstärks av USAs tvetydiga politik i kriget i Ukraina och växande misstro mot Nato.

Detta paket inkluderar åtgärder som att utesluta militära utgifter från stabilitets- och tillväxtpakten, samt gemensam försvarsfinansiering genom överstatliga mekanismer.

I mars godkände den tyska förbundsdagen en grundlagsändring för att häva skuldbromsen, som infördes 2009.

Parlamentsledamöter har godkänt ett paket på 500 miljarder euro för att reformera landets infrastruktur, främja klimatinitiativ och öka försvarsutgifterna.

Historiskt beroende av USAs skydd står Europa nu inför en ny verklighet. Enligt Didier Borowski, chef för makroekonomisk politik på Amundi Investment Institute, har kontinenten gått in i ”en ny era där Europa måste ta ansvar för sin egen säkerhet”.

Men utmaningarna är inte små. Som Gilles Moëc, chefsekonom på AXA IM, påpekar: ”Även om försvarspaketet som presenterades av Ursula von der Leyen förblir ofullständigt vid denna tidpunkt, skulle erbjudandet att utesluta militära utgifter från det europeiska ramverket för finansiell tillsyn ha varit otänkbart för bara några veckor sedan.”

För sin del beskriver Clément Inbona, fondförvaltare på La Financière de l’Échiquier (LFDE), denna mentalitetsförändring som ”starten på ett decennium av stark tillväxt.” Enligt honom är den europeiska försvarssektorn inte längre ett tabubelagt ämne för investerare och är på väg att etablera sig som en strategisk pelare i kontinentens ekonomi.

Men övergången kommer inte att bli lätt. Inbona pekar ut tre viktiga hinder:

- Budget: Många europeiska länder har gått med på att öka sina militära utgifter, men de måste fortfarande hitta ett sätt att finansiera det utan att skapa finanspolitiska kriser.

- Fragmenterad industri: För närvarande är den europeiska försvarssektorn uppdelad på flera nationella tillverkare. En gemensam strategi saknas fortfarande för att konsolidera den.

- Hållbarhet och etiska investeringar: Militärindustrin har i åratal kringgåtts av hållbara investeringsfonder. Denna uppfattning håller dock på att förändras.

Det är denna tredje punkt, den etiska, som förvaltare och investerare granskar. Aliki Rouffiac, portföljförvaltare på Robeco, påpekar dilemmat: ”Vi försöker förena en naturlig motvilja att investera i försvar, på grund av dess koppling till konflikt, med det faktum att vi är investerare med flera tillgångar och vill balansera risk, avkastning och hållbarhet i försvarsutgifterna […] The ReArm Europe-planen representerar massiva nya investeringar för att värna om den nuvarande försvarsdelens tyngd och 2 %. exponering i Global Equity Index, medan andra delar av marknaden också kommer att dra nytta av ökade utgifter.”

Strukturell trend eller övergående modefluga?

För många analytiker är denna boom i den europeiska försvarsindustrin bara början på en långsiktig trend. Aneeka Gupta, chef för makroekonomisk forskning vid WisdomTree, påpekar att kapplöpningen för att stärka den europeiska försvarskapaciteten redan är igång:

”Sedan invasionen av Ukraina har europeiska ledare intensifierat sina krav på ökade försvarsutgifter. Europa, som länge har förlitat sig på amerikanska säkerhetsgarantier, står nu inför en kritisk vändpunkt.” Uppgifterna stöder Guptas uppfattning:

- Europeiska entreprenörers orderböcker har nått historiska toppar. Försäljningstillväxt på 11 % och vinst på 16 % prognostiseras för perioden 2024-2029.

- Statliga åtaganden: Med långsiktiga kontrakt och ytterligare utgifter säkerställda är efterfrågesynlighet stark.

- EUs strategiska självständighet: Europeiska kommissionens EDIS-plan syftar till att se till att 50 % av försvarsupphandlingarna är europeiskt tillverkade 2030 och 60 % 2035.

Borowski varnar dock för att effekten på den europeiska BNP-tillväxten återstår att se: ”I USA har försvarsutgifterna en stark multiplikatoreffekt på ekonomin. I Europa är denna påverkan mindre eftersom 70 % av medlemsländernas militära inköp fortsätter att göras utanför kontinenten. Utmaningen är att utveckla en enad försvarsindustri.”

Farväl Magnificent 7, hej European STARS?

Försvarssektorn i Europa har fått en aldrig tidigare skådad framträdande plats på aktiemarknaderna. Med Inbonas ord: ”Glöm Magnificent 7, den där slutna klubben av amerikanska börsnoterade titaner kopplade till teknologi och i synnerhet AI. Den nya börsens sensation är ’Le(s) S.T.A.R.S.'” Denna akronym syftar på sex stora europeiska försvars- och flygbolag: Leonardo, Saab, Rhein, Thales, Airbus, och Airbus. Dessa företag har varit de främsta förmånstagarna av paradigmskiftet inom europeisk säkerhet, med ökningar som vida överträffar benchmarkbörsindex.

Ett tydligt exempel är Rheinmetall, vars värde har skjutit i höjden med 80 % till 2025 och med nästan 1 000 % under de senaste tre åren. Som Alexis Bienvenu, fondförvaltare på LFDE, påpekar, påminner denna återuppkomst av vapenindustrin om ”Rhinegold” i den nordiska mytologin: ”Europa har just återupptäckt detta guld. Kommer det att ta det, medvetet om konsekvenserna av dess handlingar? Detta guld heter nu Rheinmetall, Leonardo, Thalès, Thalès och A, och har nått hela Europa – tidshöjder, som till och med överträffar det spektakulära framförandet av ”Magnificent Seven” av amerikansk teknologi.”

eToro, å sin sida, lägger till BAE Systems till ekvationen för att ”kvadra” jämförelsen med Magnificent Seven. Det så kallade ”European Defense 7” har överträffat S&P 500 och STOXX 600 under varje senaste period, med en avkastning som överstiger 268 % under de senaste fem åren.

7 ETFer som investerar i försvarssektorn 2025: Sektorns boom har skapat ett förnyat intresse för försvars-ETFer, med produkter som sammanför dessa stora företag och andra i branschen.

Nedan delar vi upp sju av dessa instrument placerade i en blomstrande sektor, rankade från lägsta till högsta lönsamheten hittills i år.

WisdomTree Europe Defense

Den senaste av alla, lanserades så sent som i mars 2025, därför har den ännu ingen historik eller ackumulerad avkastning. WisdomTree Europe Defence UCITS ETF – EUR Acc sticker ut som den första börshandlade fonden som uteslutande fokuserar på europeiska försvarsföretag.

Denna ETF strävar efter att spåra resultatet för företag som är involverade i den europeiska försvarsindustrin, inklusive tillverkare av civilförsvarsrelaterad utrustning och produkter. Dessutom utesluter det företag som är inblandade i kontroversiella vapen som är förbjudna enligt internationell lag och de som bryter mot standarderna i FNs Global Compact, sa företaget i sin lansering för några dagar sedan.

Invesco Defence Innovation

Invesco Defence Innovation UCITS ETF spårar S&P Kensho Global Future Defense Index, som spårar prestanda för globala företag som är dedikerade till innovation inom militär- och försvarssektorn. ”Fondens investeringsmål är att ge exponering mot börsnoterade globala företag som utvecklar sofistikerade vapen, defensiva system och andra lösningar för att skydda gränser”, står det i ETFens prospekt.

Det är mer en teknologibörshandlad fond än en ren investering i traditionella försvarsföretag. I själva verket faller det i kategorin teknik-ETFer. Därför är dess lönsamhet den lägsta hittills under 2025 av alla analyserade ETFer.

Den börshandlade fondens nettovärde är 11,6 miljoner euro.

iShares Global Aerospace & Defence UCITS ETF USD (Acc)

iShares Global Aerospace & Defence UCITS ETF syftar till att återspegla resultatet för S&P Developed BMI Select Aerospace & Defence Index, som består av ledande företag inom den globala flyg- och försvarssektorn. Den börshandlade fondens tillgångar i Europa är cirka 270 miljoner euro.

Denna ETF ger därför investerare en mer fokuserad exponering mot företag som tillverkar och distribuerar flygplan, samt tillverkare av komponenter och utrustning för försvarsindustrin, inklusive militärflygplan och radarutrustning.

First Trust Indxx Global Aerospace & Defence UCITS ETF

First Trust Indxx Global Aerospace & Defence UCITS ETF följer Indxx Global Aerospace & Defense Index, som även inkluderar företag från hela världen som är dedikerade till flyg- och försvarsindustrin. Fonden erbjuder investerare exponering mot företag som är verksamma inom tillverkning och distribution av flygplan och försvarsutrustning. Fondens tillgångar är cirka 3,6 miljoner euro i Europa, en av de minsta på listan.

HANetf ICAV – Future of Defence UCITS ETF

HANetf ICAV – Future of Defence UCITS ETF fokuserar på företag som utvecklar avancerad teknologi och innovativa lösningar inom försvarsområdet, inklusive cybersäkerhet. Denna fond täcker områden som cybersäkerhet, artificiell intelligens och autonoma system.

Fondens tillgångar är cirka 1,155 miljarder euro i Europa.

VanEck Defence ETF A USD Acc

VanEck Defence UCITS ETF, som lanserades i mars 2023, har upplevt en betydande tillväxt och ökade med 55 % 2024 och nästan 21 % i början av 2025.

Dess huvudsakliga innehav inkluderar företag som Palantir Technologies, Thales, Booz Allen Hamilton och Leonardo, med tillgångar under förvaltning på cirka 2,537 miljarder euro, vilket gör den till den ETF med flest medel under förvaltning av alla analyserade.

Global X Defence Tech UCITS ETF USD Acc

Global X Defence Tech ETF är också relativt ny (initierad i september 2024) och är specialiserad på företag som utvecklar nästa generations försvarsteknologier. Denna fond erbjuder investerare exponering mot företag som är involverade i utvecklingen av avancerade vapensystem, cyberförsvar och annan teknologi som är avgörande för nationell säkerhet.

Fondens tillgångar i Europa är endast 36,4 miljoner euro.

Utöver detta har även HANetf meddelat att företaget arbetar med att lansera en ETF som skall investera i försvarssektorn. Namnet är ännu okänt, men den skall handlas under kortnamnet ARMY i London och 8RMY på tyska Xetra.

Detta innehåll har utarbetats under redaktionella kriterier och utgör ingen rekommendation eller investeringsförslag. Att investera innehåller risker. Tidigare resultat är ingen garanti för framtida resultat.

Nyheter

Investera i olja med hjälp av börshandlade fonder

Publicerad

16 timmar sedanden

6 april, 2025

Med ETFer har du inte bara möjlighet att investera i aktier eller obligationer. Du kan också investera i olja och många andra råvaror. Det finns dock några saker du bör veta: råvaru-ETFer spårar alltid en hel korg av olika råvaror, som täcker åtminstone några av följande segment:

- Energi: olja och gas

- Ädelmetaller: guld, silver och platina

- Industriella metaller: t.ex. zink och koppar

- Jordbruk: inklusive vete och kaffe

- Boskap: levande nötkreatur och magra svin

Varför det inte finns några olje-ETFer i de flesta europeiska länder

Det finns inga olje-ETFer som har hemvist inom EU. Detta beror på det regelverk som definieras av UCITS-direktivet. Enligt dessa riktlinjer ska ett index, och därmed även motsvarande ETFer, alltid ge en minsta grad av diversifiering och får inte bestå av endast en komponent. Följaktligen tillåter inte bestämmelser i EU lansering av en olje-ETF.

Om du vill investera i olja som en enskild råvara kan du göra det via Exchange Traded Commodities (ETC). Det finns när detta skrivs 13 olika index på olja som spåras av 17 olika börshandlade produkter. Den årliga förvaltningskostnaden för dessa börshandlade produkter ligger på mellan 0,25 och 1,25 procent.

Swapbaserad olja ETC

ETCer spårar värdet på råolja baserat på terminskontrakt. Olje-ETCer backas upp med säkerheter, som vanligtvis kontrolleras dagligen. Säkerheten är i form av kontantinvesteringar eller värdepapper med högsta kreditvärdighet.

Olje-ETCer är ett lämpligt instrument för att delta i prisutvecklingen på olja. Tänk dock på att du investerar i terminskontrakt och inte direkt i olja. Olje-ETCer spårar priset på antingen Brent-råolja, som kommer från Nordsjön, eller West Texas Intermediate (WTI) från USA. I den här investeringsguiden hittar du information om alla de ETCer som låter dig investera i olja.

Olje-ETF/ETC i jämförelse

När man väljer en olje-ETF eller ETC bör man överväga flera andra faktorer utöver metodiken för det underliggande indexet och prestanda för en ETF. För bättre jämförelse hittar du en lista över alla olje-ETFer/ETCer med detaljer om namn, kortnamn, förvaltningskostnad, utdelningspolicy, hemvist och replikeringsmetod.

För ytterligare information om respektive börshandlad fond, klicka på kortnamnet i tabellen nedan.

Alla dessa börshandlade produkter handlas på tyska Xetra.

Det betyder att det går att handla andelar i dessa börshandlade produkter genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

| Namn ISIN | Kortnamn | Avgift % | Utdelnings- policy | Hemvist | Replikerings- metod |

| WisdomTree Brent Crude Oil JE00B78CGV99 | OOEA | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| WisdomTree WTI Crude Oil GB00B15KXV33 | OD7F | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| WisdomTree WTI Crude Oil – EUR Daily Hedged JE00B44F1611 | 00XM | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| BNPP ICE Brent ÖL ETC DE000PS701L2 | BNQA | 0.90% | Ackumulerande | Holland | Swapbaserad |

| WisdomTree Bloomberg WTI Crude Oil IE00BVFZGC04 | 0LJC | 0.25% | Ackumulerande | Irland | Swapbaserad |

| WisdomTree Brent Crude Oil – EUR Daily Hedged JE00B7305Z55 | 00XT | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| BNPP WTI Öl (TR) ETC DE000PS7WT17 | BNQB | 0.90% | Ackumulerande | Holland | Swapbaserad |

| WisdomTree Bloomberg Brent Crude Oil IE00BVFZGD11 | 0LJD | 0.25% | Ackumulerande | Irland | Swapbaserad |

| BNPP RICI Enhanced Brent Öl (TR) ETC DE000PB6R1B1 | BNQC | 1.00% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced Brent Crude Oil (ER) Index EUR Hedge ETC DE000PZ9REB6 | B4NY | 1.20% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced WTI Öl (TR) ETC DE000PB6R1W7 | BNQD | 1.00% | Ackumulerande | Holland | Swapbaserad |

| WisdomTree Brent Crude Oil Longer Dated JE00B78CP782 | 00EB | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| BNPP RICI Enhanced WTI Öl (ER) EUR Hedge ETC DE000PZ9REW2 | B4NZ | 1.20% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced Brent Öl (TR) USD ETC DE000PR5RBU0 | BNQ7 | 0.99% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced WTI Öl (TR) USD ETC DE000PR5RWU6 | B4NG | 0.99% | Ackumulerande | Holland | Swapbaserad |

| SG ETC Brent Crude Oil Futures-Kontrakt DE000ETC0696 | SGS2 | 0.90% | Ackumulerande | Tyskland | Swapbaserad |

| SG ETC Light Sweet Crude Oil (WTI) Futures-Kontrakt DE000ETC0779 | 42GG | 0.90% | Ackumulerande | Tyskland | Swapbaserad |

Nyheter

E0UA ETF mycket korta eurodenominerade statsobligationer

Publicerad

17 timmar sedanden

6 april, 2025

iShares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) (E0UA ETF) med ISIN IE000JLXYKJ8, försöker följa ICE 0-3 Month Euro Government Bill-index. ICE 0-3 Month Euro Government Bill-index följer statsobligationer utgivna av länder i euroområdet. Tid till förfall: 0-3 månader.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,07 % p.a. iShares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) är den billigaste och största ETF som följer ICE 0-3 Month Euro Government Bill-index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna).

iShares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) är en mycket liten ETF med tillgångar på 3 miljoner euro under förvaltning. Denna ETF lanserades den 27 november 2024 och har sin hemvist i Irland.

Varför E0UA?

- Direktinvestering i statsobligationer.

- Riktad exponering mot kortfristiga eurostatsobligationer.

- Regional statsobligationsexponering.

Investeringsmål

Fonden strävar efter att uppnå en total avkastning på din investering, med hänsyn till både kapital- och inkomstavkastning, vilket återspeglar avkastningen från ICE 0-3 Month Euro Government Bill Index, fondens jämförelseindex (”Index”).

Handla E0UA ETF

Shares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) (E0UA ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | E0UA |

Sju börshandlade fonder som investerar i försvarssektorn

Investera i olja med hjälp av börshandlade fonder

E0UA ETF mycket korta eurodenominerade statsobligationer

Fem börshandlade fonder för investeringar i healthcare : Den stora möjligheten 2025?

S5EW ETF är en likaviktad satsning på S&P500

Fonder som ger exponering mot försvarsindustrin

WisdomTree lanserar europeisk försvarsfond.

Warren Buffetts råd om vad man ska göra när börsen kraschar

De bästa börshandlade fonderna för tyska utdelningsaktier

Trumps återkomst får europeiska aktier att rusa

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFonder som ger exponering mot försvarsindustrin

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWisdomTree lanserar europeisk försvarsfond.

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanWarren Buffetts råd om vad man ska göra när börsen kraschar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe bästa börshandlade fonderna för tyska utdelningsaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTrumps återkomst får europeiska aktier att rusa

-

Nyheter7 dagar sedan

Nyheter7 dagar sedanSvenskarna har en ny favorit-ETF

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHANetf lanserar Europa-fokuserad försvars-ETF

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEn av de mest nedladdade finansapparna i Sverige