Nyheter

XZDU ETF spårar amerikanska aktier med högutdelning

Publicerad

1 år sedanden

Xtrackers MSCI USA High Dividend Yield ESG UCITS ETF 1D (XZDU ETF), med ISIN IE000V04SL39, försöker spåra MSCI USA High Dividend Yield Low Carbon SRI Screened Select-index. MSCI USA High Dividend Yield Low Carbon SRI Screened Select-index spårar amerikanska aktier med hög utdelning. Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning). Moderindexet är MSCI USA-index.

Denna börshandlade fonds TER (total cost ratio) uppgår till 0,25 % p.a. Xtrackers MSCI USA High Dividend Yield ESG UCITS ETF 1D är den enda ETF som följer MSCI USA High Dividend Yield Low Carbon SRI Screened Select-index. ETFen replikerar det underliggande indexets prestanda genom fullständig replikering (köper alla indexbeståndsdelar). Utdelningarna i denna ETF delas ut till investerarna (årligen).

Xtrackers MSCI USA High Dividend Yield ESG UCITS ETF 1D är en mycket liten ETC’F med tillgångar på 3 miljoner euro under förvaltning. ETF lanserades den 13 september 2023 och har sin hemvist i Irland.

Index nyckelfunktioner

MSCI USA High Dividend Yield Low Carbon SRI Screened Select Index syftar till att spegla resultatet på följande marknad:

Large- och Mid-Cap-bolag från USA som uppfyller vissa ESG-egenskaper i förhållande till moderindex

Optimerad för att maximera exponeringen mot avkastningsfaktorn

Granskas halvårsvis

Handla XZDU ETF

Xtrackers MSCI USA High Dividend Yield ESG UCITS ETF 1D (XZDU ETF) är en europeisk börshandlad fond. Denna ETF handlas Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | XZDU |

Största innehav

| ISIN | Namn | Vikt % | Land | Sektor |

| US91324P1021 | UNITEDHEALTH GRP ORD | 4.69% | USA | Health Care |

| US0378331005 | APPLE ORD | 4.51% | USA | Informationsteknologi |

| US4581401001 | INTEL-T ORD | 3.99% | USA | Informationsteknologi |

| US17275R1023 | CISCO-T ORD | 3.86% | USA | Informationsteknologi |

| US11135F1012 | BROADCOM LIMITED ORD | 3.81% | USA | Informationsteknologi |

| US4781601046 | JOHNSON&JOHNSON ORD | 3.51% | USA | Health Care |

| US5949181045 | MICROSOFT-T ORD | 3.38% | USA | Informationsteknologi |

| US92826C8394 | VISA INCORPORATION ORD | 3.36% | USA | Finans |

| IE00B4BNMY34 | ACCENTURE PLC-A ORD | 3.02% | Ireland | Informationsteknologi |

| US92343V1044 | VERIZON COMMUNICATIONS ORD | 3.00% | USA | Kommunikationstjänster |

| US8825081040 | TEXAS INSTRUMENTS ORD | 2.98% | USA | Informationsteknologi |

| US9113121068 | UNITED PARCEL SERVICE-CL B ORD | 2.98% | USA | Industri |

| US00206R1023 | AT&T ORD | 2.95% | USA | Kommunikationstjänster |

| US3755581036 | GILEAD SCIENCES ORD | 2.66% | USA | Health Care |

| IE00BTN1Y115 | MEDTRONIC PLC | 2.61% | Irland | Health Care |

Innehav kan komma att förändras

Du kanske gillar

-

FGEA ETF köper globala utdelningsaktier

-

Nya ETFer från iShares på Xetra och Börse Frankfurt

-

Varför tar det så lång tid att köpa traditionella fonder?

-

C051 ETF spårar de 30 företagen med högst direktavkastning i euroområdet

-

Goldman Sachs noterar ETF på Xetra

-

6PSE ETF ger exponering mot amerikanska aktier

1 kommentar

Skriv en kommentar

Avbryt svarNyheter

Thousands of altcoins, but no altcoin season: What comes next?

Publicerad

7 timmar sedanden

13 maj, 2025

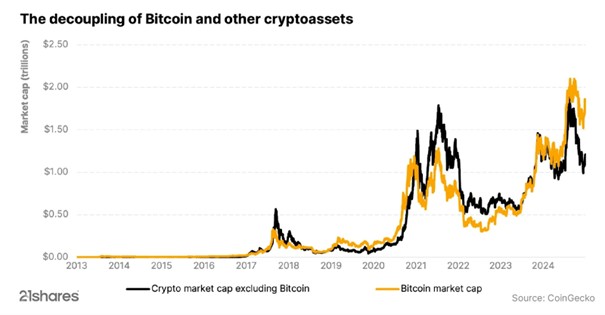

Over the past year, the crypto market has entered a new era. Bitcoin decoupled from the stock market and independently surged to several new all-time highs, outperforming most other cryptocurrencies. Unlike past cycles, the expected “altcoin season,” when smaller cryptocurrencies typically outperform Bitcoin for a certain period, did not occur this time. Bitcoin remained strong, and money didn’t flow into altcoins or other cryptocurrencies as it had in the past. So the big question is: Has the altcoin season run its course?

This report explores:

• What main forces powered past altcoin seasons: How altcoins surged from 2017 to 2021 due to the NFT boom, memecoins, and other factors

• Why altcoins are struggling this time around: The oversupply of tokens, combined with low demand, has caused an imbalance in the market

• Could a new altseason still be on the horizon? : Under the shadow of Bitcoin, altcoins still have the potential to succeed, but only if they have utility

• Big-picture scenarios for the crypto market: Stronger regulations, increased institutional adoption, and potential liquidity influx will impact altcoins

• Smart moves for altcoin investors right now: Monitor the evolving scenarios and look for technological advancements that influence the crypto world

Figure 1: The decoupling of Bitcoin and other cryptoassets

What sparked previous altcoin seasons

While earlier altcoin seasons were driven by capital rotation, emerging narratives, and ample liquidity fueling speculative waves, these patterns have become more unpredictable. Let’s examine historical cycles to gain a deeper understanding of the evolution of these dynamics.

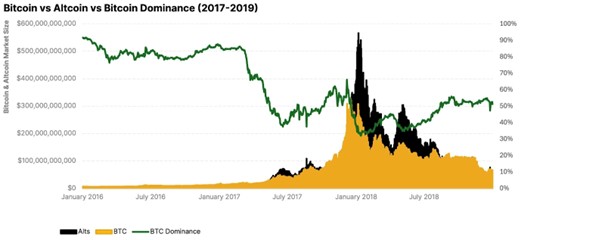

2017: The birth of the altcoin rotation

The 2017 bull run marked the start of the first altcoin season, fueled by Ethereum’s rise and the Initial Coin Offering (ICO) boom, a popular way for crypto projects to raise capital. Ethereum became the hub of this trend, with many teams using its ERC-20 standard to launch tokens. This sparked a wave of investor interest in new altcoins tied to blockchain-based ideas from social media to supply chains. Capital rotated from Bitcoin to Ethereum and into smaller tokens, driving a speculative frenzy. Projects like Cardano and Tron soared, riding a wave, powered more by hype than fundamentals.

Figure 2: Bitcoin Market Cap & Altcoin Market Cap vs BTC Dominance, 2017-2018 Cycle

Source: CoinGecko

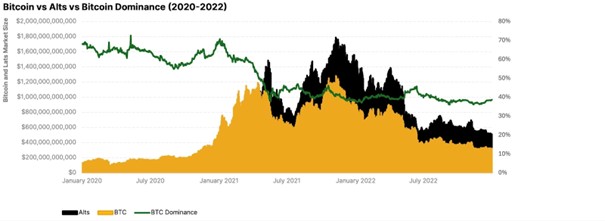

2021: Multiple use cases and excess liquidity

The first major wave of this cycle’s altcoin season was ignited by DeFi Summer in 2020, laying the foundation for decentralized finance protocols like Uniswap, Aave, and Compound to surge in value. These platforms weren’t just speculative; they were generating real revenue and were almost entirely built on Ethereum.

As the DeFi boom began to cool, non-fungible tokens (NFTs) and gaming took over. Once again, Ethereum remained the dominant chain, hosting projects such as Axie Infinity, CryptoPunks, Bored Ape Yacht Club, and numerous NFT marketplaces. The next phase was the meme coin craze, initiated by Dogecoin and amplified by Elon Musk’s tweets and Robinhood’s retail-driven surge. Almost every major DOGE derivative, from Shiba Inu to Floki, was launched on Ethereum.

Furthermore, what truly set this cycle apart was the macroeconomic backdrop: the world was in lockdown during COVID, while governments injected trillions of dollars into the economy through stimulus checks. With interest rates at historic lows, the environment became excessively inflated due to unprecedented liquidity. Retail investors, armed with disposable income, time, and minimal opportunity cost, contributed to a historic yet ultimately unsustainable altcoin surge.

Figure 3: Bitcoin Market Cap & Altcoin Market Cap vs BTC Dominance, 2021-2022 Cycle

Source: CoinGecko

2024 and present: Ethereum is no longer the sole leader

The conditions that once fueled successful altcoin seasons no longer exist. Ethereum is no longer the sole leader in innovation, and blockchains like Solana, Sui, and Aptos now share developer attention and liquidity. Meme coins are being launched across multiple chains, and NFTs are in a deep freeze. Meanwhile, real interest rates are high, stimulus measures have ended, and investors are increasingly cautious about a potential recession.

What’s next: The rise of a new altcoin season?

With such fractured attention and less excess capital in the system, the orderly “BTC > ETH > mid-cap > micro-cap” rotation is unlikely to play out again, at least not in the same reflexive way.

That means we’ll see a different kind of altcoin season, where specific sectors experience a surge, rather than the entire market moving simultaneously, similar to sector rotations in traditional markets.

Why did altcoins not perform well?

Altcoins’ underperformance is the result of several interconnected factors, rather than any single cause. In this section, we break down the key drivers behind this shift and explore how their combined impact is reshaping today’s market dynamics.

Oversupply of tokens

One major reason we haven’t seen a classic altcoin season this cycle, unlike in 2017–2018 or 2020–2021, is the sheer oversupply of newly launched tokens. Over the past two years, the barriers to creating and issuing tokens have decreased significantly, resulting in a surge of new projects entering the market.

Platforms like the Solana-based pump.fun have made token creation so accessible that even non-technical users can launch tokens in minutes. At times, over 10,000 new tokens were being created daily on pump.fun alone, flooding the market with a constant stream of new projects.

To compare the number of tokens during each bull market, we observe a significant increase in the total available tokens. During the first notable crypto bull run in 2017, there were around 13,000 tokens. By the second bull run in 2021, that number had soared to 2.6 million, and now, it stands at an astonishing 42 million tokens.

The influx of tokens has led to increased competition among projects for investor attention. Consequently, it has become more challenging for any single token to stand out and experience significant price increases. This abundance of investment opportunities dilutes market interest, making dramatic price rallies less frequent.

Figure 4: Cumulative Amount of Tokens Issued per Blockchain

Source: Dune

Underperformance of projects

Over the past two years, many promising altcoin projects, which initially generated considerable excitement, have underperformed significantly. One of the main reasons for this is the combination of excessively high fully diluted valuations and a low initial circulating token supply. This imbalance led to a situation where the supply often exceeded demand right from the outset.

With large allocations held by early investors, such as angel investors and venture capitalists, many tokens experienced heavy sell pressure shortly after their launch. Retail investors began to feel they were being used as exit liquidity, leading to a growing skepticism around these tokenomics models. As a result, many retail participants actively boycotted or avoided projects with large unlock schedules and unfavorable supply dynamics.

One example is Starknet’s token (STRK), launched in February 2024 with an initial circulating supply of 719 million tokens (7.2% of the total supply). This rapidly expanded to 1.6 billion tokens (16%) within just 14 months, resulting in an inflation rate of 122%.

In Starknet’s case, token supply growth significantly outpaced network adoption, generating persistent selling pressure and ultimately causing a 96% decline in token value since its launch.

Figure 5: Performance of high fully diluted valuations, low-supply tokens listed on Binance

Source: CoinGecko

Low demand for tokens

A massive wave of tokens has worsened the shrinking appetite for new altcoins, unleashing a flood on the market. Around $15 billion in tokens have already been unlocked this year, with another $20 billion expected by year-end, more than triple the dollar value of tokens released in 2022. This unprecedented surge in supply has far outpaced available retail and institutional demand, creating a significant supply-demand imbalance. Unlike past cycles, when retail enthusiasm could absorb new supply, today’s market lacks the liquidity needed to support it.

Figure 6: Difference in Token Unlocks between 2022 and 2025

Source: TokenUnlocks, Cryptorank

Narratives are now shifting faster than ever

In past cycles, dominant themes like DeFi or NFTs captured sustained market attention for months. Today, hype cycles are much shorter, and trends catch fire for a few days or weeks before being replaced by the next big thing. This rapid rotation makes it more challenging for both retail and institutional investors to develop long-term conviction, leading to a constant pursuit of short-term gains. The chart below illustrates the rapid shift in market attention, particularly in comparison to the more sustained focus observed during peaks, such as Trump’s post-inauguration surge in January 2025.

Figure 7: Mindshare Growth of Different Sectors over the Last 90 Days

Source: 21shares, Dexu.ai

ETPs/ETFs locking liquidity

In 2024, the landscape shifted with the approval and increasing adoption of Bitcoin and Ethereum ETFs in the U.S. Although these products attracted substantial institutional capital, ETF buyers tend to buy for longer-term investing, which withdraws daily liquidity. As a result, investors are no longer deploying their capital on crypto-native platforms as they did in the past.

A key proxy indicator of this reality is the Total Value Locked (TVL) in decentralized platforms. As illustrated below, current TVL levels remain below the peaks observed at the end of the previous market cycle, signaling a divergence in the deployed capital in today’s environment. As a result, market dynamics now impede efficient capital distribution across less mainstream assets, altering traditional capital rotation strategies that previously characterized crypto market cycles.

Figure 8: DeFi TVL Over Time

Source: DefiLlama

Primary interest in speculation rather than utility tokens

A clear trend in the recent market cycle has been the retail investor preference for highly speculative meme coins over utility tokens from fundamentally sound projects. This highlights just how early and sentiment-driven the crypto market still is, where the allure of quick gains often outweighs long-term value creation.

Several factors contribute to this behavior: a prolonged low-interest-rate environment, rising costs of living, and economic uncertainty have pushed especially younger investors toward high-risk, high-reward opportunities.

For many investors, short-term speculation appears more accessible and potentially more profitable than committing to long-term investments in utility-driven ecosystems. This phenomenon helps explain the memecoin craze over the past year; many retail investors view memecoins as the quickest path to profit. However, this perception is misleading, as most investors end up making losses.

Figure 9: Meme Coin Sector Market Cap

Source: CoinGecko

What to expect in the future?

The altcoin market in 2025 is entering a maturation phase where indiscriminate rallies have given way to sector-specific rotations, driven by institutional adoption, technological differentiation, and macroeconomic conditions. While the ”rising tide lifts all boats” dynamic of previous cycles has diminished, opportunities now emerge from fundamentally robust niches rather than speculative mania.

For instance, open-source projects like Fetch.ai, Render Network, and Bittensor are challenging centralized AI dominance by providing distributed machine learning frameworks and cost-efficient computing tools. That said, while GPU shortages and concerns about opaque AI training processes pose challenges in the traditional world, these limitations may ironically drive adoption as enterprises seek transparent, scalable and distributed solutions.

The Real-World Asset (RWA) sector is another sector that surged 500% year-over-year, propelled by the accelerating adoption of tokenized treasuries and private credit.

Regulatory clarity for asset-backed tokens has the potential to open new markets in real estate and energy infrastructure, expanding the sector’s focus beyond its current financial emphasis. These developments could lead to a targeted rally, driven by improved frameworks and increased participation from institutional investors.

Similarly, established DeFi platforms like Aave and Uniswap are in the process of rolling out revenue-sharing mechanisms through governance tokens, aligning incentives between users and protocol sustainability. Emerging regulatory frameworks for profit distribution could resolve lingering compliance concerns, potentially catalyzing deeper liquidity pools and broader institutional participation, which in turn could drive the entire sector’s growth.

Finally, Decentralized Physical Infrastructure Networks (DePIN) are rapidly gaining traction by delivering practical, real-world benefits beyond traditional crypto use cases. For example, Helium Mobile now provides decentralized 5G and WiFi services to over 130,000 users, offering more affordable alternatives to established telecom providers.

Similarly, HiveMapper’s decentralized mapping network supplies geospatial data that is up to ten times fresher than Google Maps, drawing interest from logistics companies that use its HONEY token for fleet management. These developments highlight crypto’s shift toward building infrastructure with a clear, measurable impact, moving away from purely speculative narratives. Strategic partnerships, such as Helium’s collaboration with T-Mobile, could further boost mainstream attention and trigger market interest in this emerging sector.

In summary, while speculation-driven activity will not disappear, we anticipate that capital allocation will increasingly prioritize fundamentals over speculation, similar to traditional markets that focus on metrics like total value locked (TVL), assets under management (AuM), and user engagement (active addresses).

Projects with strong institutional ties, clear revenue, or major tech breakthroughs, like AI integration or privacy upgrades using zk-rollups (a technology that makes blockchain transactions faster and more private), are expected to attract focused investment. This shift highlights a broader move toward sustainable growth, where sectors with real-world catalysts are set to drive the next wave of adoption and market momentum.

As a result, we anticipate that this trend will increasingly influence the longer tail of the crypto market in the coming years. We expect to see sector-focused rallies driven by specific factors, rather than relying on a general uplift across the entire market.

For example, in December 2024, both Bitcoin and the AI agents sector surged ahead of broader market trends. Breakthroughs in AI agents delivering real-time market analysis, combined with AI tools simplifying DeFi’s technical barriers, dominated investor interest during this period. Meanwhile, other sectors struggled to keep pace with this momentum.

What could spark a new altcoin season?

Community-aligned token launches via community sales

In response to the backlash against high fully diluted valuations, low circulating supply token launches, and the perception that retail investors were being used as exit liquidity for insiders, a new fundraising model has gained traction: Community Sales.

Platforms like Legion and Echo now enable projects to raise capital directly from retail participants in a regulatory-compliant manner before their token launches, often at the same or even better terms than those offered to institutional investors. These projects typically debut with significantly lower fully diluted valuations than many of their predecessors, resulting in healthier tokenomics and reduced sell pressure post-launch.

Also, VCs are sharing allocations with the community via Echo, for example. A move seen as more collaborative and less extractive. By aligning incentives among projects, investors, and communities, this trend is fostering greater trust and enthusiasm surrounding new launches. As a result, we can expect to see more tokens enter the market with stronger community backing, fairer valuations, and greater potential for sustainable price appreciation, rather than immediate post-launch dumps.

The memecoin mania has reached its peak

After dominating altcoin headlines, the memecoin frenzy is showing signs of fatigue. With most gains already captured by insiders and many retail investors left holding the bag, speculative appetite is fading. As fresh capital dries up, investor focus is shifting toward tokens with real utility, stronger fundamentals, and long-term potential. This could mark a healthier phase in the market, one driven less by hype and more by sustainable, fundamental value. If this trend persists, the next altcoin season could be fueled by genuine innovation rather than speculation. Although speculative interest will likely remain, a growing preference for fundamentally sound projects is expected to emerge.

For instance, the biggest memecoin by market cap and the first one to ever exist is Dogecoin, and we believe it has evolved to become a payment system. Read more about the memecoin mania and why we think it’s no joke.

Clearer regulation could ignite interest

The current movement towards clearer and more favorable cryptocurrency regulations, especially in the U.S. and other major jurisdictions, may lead to a new wave of utility-driven tokens. One of the most significant developments is the potential for projects to legally share revenue with token holders.

Although these approaches have been technically feasible, their adoption was constrained by regulatory uncertainties around securities classification. Recent developments, such as the EU’s MiCA framework and the growing clarity of SEC guidance around crypto assets, are now in the process of easing these limitations.

As a result, legal barriers to implementing transparent, on-chain profit-sharing mechanisms are likely to diminish this year, paving the way for a new generation of tokens backed by verifiable revenue streams, such as fee splits and staking yields, rather than pure speculation. Leading DeFi protocols, including Uniswap and Aave, already exemplify sustainable tokenomics through consistent revenue generation. Thus, this regulatory evolution could shift investment strategies toward altcoins with measurable fundamentals, encouraging a move from hype-driven speculation to assets offering tangible, yield-based returns.

Figure 10: DeFi Protocol Fees versus Expenses (Token Issuance)

Source: TokenTerminal, 21Shares

The evolving regulatory environment may also increase the potential for altcoin-focused ETFs in the U.S. to gain approval for assets like XRP (Ripple), Solana (SOL), and DOGE (Dogecoin), particularly under the leadership of new SEC Chair Paul Atkins. This regulatory approval of altcoin ETPs could serve as a major catalyst for a new wave of market activity, likely drawing increased attention from both institutional and retail investors and driving new demand. In short, the regulatory approval of altcoins will likely drive increased attention towards the underlying and their respective ecosystem, more so than just serving as a capital attracting vehicle isolated from the broader market.

Potential for new liquidity entering the market

With the Federal Reserve expected to cut rates by year-end and China already easing and injecting liquidity into its financial system, global liquidity is set to rise. After a prolonged risk-off environment, this could pave the way for fresh capital to flow back into crypto markets. However, the next altcoin season may look different: instead of broad-based rallies, altcoins with real adoption, strong tokenomics, and institutional-grade infrastructure are likely to be the main winners.

Figure 11: Altcoins Market Size vs M2 Money Supply

The bottom line

This cycle has been characterized by fragmentation, oversupply, and a more mature investor base. However, there is still potential for a renewed altcoin season, albeit in a different form. Unlike previous cycles, which were driven by indiscriminate speculation, the upcoming altcoin season is likely to arise from a combination of structural advantages. These include better-aligned token launches through community sales, a shift toward utility and fundamentals, clearer regulatory frameworks that support on-chain profit-sharing, and possibly favorable macroeconomic conditions.

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

iShares Global Real Estate Environmental Tilt UCITS ETF USD (Dist) (GRET ETF) med ISIN IE000PL3UFC3, försöker följa FTSE EPRA Nareit Developed Green Low Carbon Target Select UCITS Capped-index. FTSE EPRA Nareit Developed Green Low Carbon Target Select UCITS Capped-index spårar fastighetsbolag från utvecklade länder över hela världen. Val av titel baseras på hållbarhetskriterier (certifiering av gröna byggnader, energianvändning och koldioxidutsläpp).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,18 % p.a. iShares Global Real Estate Environmental Tilt UCITS ETF USD (Dist) är den enda ETF som följer FTSE EPRA Nareit Developed Green Low Carbon Target Select UCITS Capped-index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Utdelningarna i ETFen delas ut till investerarna (Årligen).

iShares Global Real Estate Environmental Tilt UCITS ETF USD (Dist) är en mycket liten ETF med tillgångar på 5 miljoner euro under förvaltning. Denna ETF lanserades den 26 juni 2024 och har sin hemvist i Irland.

Investeringsmål

Fonden strävar efter att uppnå avkastning på din investering, genom en kombination av kapitaltillväxt och inkomst på fondens tillgångar, vilket återspeglar avkastningen från FTSE EPRA Nareit Developed Green Low Carbon Target Select UCITS Capped Index, fondens jämförelseindex.

Handla GRET ETF

iShares Global Real Estate Environmental Tilt UCITS ETF USD (Dist) (GRET ETF) är en börshandlad fond (ETF) som handlas på Euronext Amsterdam.

Euronext Amsterdam är en marknad som få svenska banker och nätmäklare erbjuder access till, men DEGIRO gör det.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Euronext Amsterdam | USD | GRET |

Största innehav

| Kortnamn | Namn | Sektor | Vikt (%) | ISIN | Valuta |

| PLD | PROLOGIS REIT INC | Real Estate | 7.53 | US74340W1036 | USD |

| EQIX | EQUINIX REIT INC | Real Estate | 4.80 | US29444U7000 | USD |

| O | REALTY INCOME REIT CORP | Real Estate | 4.30 | US7561091049 | USD |

| WELL | WELLTOWER INC | Real Estate | 4.08 | US95040Q1040 | USD |

| SPG | SIMON PROPERTY GROUP REIT INC | Real Estate | 3.00 | US8288061091 | USD |

| DLR | DIGITAL REALTY TRUST REIT INC | Real Estate | 2.82 | US2538681030 | USD |

| PSA | PUBLIC STORAGE REIT | Real Estate | 2.58 | US74460D1090 | USD |

| EXR | EXTRA SPACE STORAGE REIT INC | Real Estate | 2.31 | US30225T1025 | USD |

| AVB | AVALONBAY COMMUNITIES REIT INC | Real Estate | 2.28 | US0534841012 | USD |

| EQR | EQUITY RESIDENTIAL REIT | Real Estate | 2.09 | US29476L1070 | USD |

Innehav kan komma att förändras

Nyheter

U.S. Global Investors lanserar Europas första aktiva rese-ETF driven av Smart Beta 2.0

Publicerad

9 timmar sedanden

13 maj, 2025

- HANetf och U.S. Global Investors har re-lanserat US Global Investors Travel UCITS ETF (ticker: 7RIP). ETFen förvaltas aktivt och syftar till att ge exponering mot rese- och turistbranschen, det är alltså Europas första aktiva rese-ETF.

- 7RIP förvaltas av Frank Holmes, VD och förvaltningschef för U.S. Global Investors. Frank är investeringsexpert, publicerad författare och författare till ett prisbelönt nyhetsbrev med över 100 000 prenumeranter.

- Detta är Europas första aktiva rese-ETF och den nionde aktiva ETFen på HANetf-plattformen.

HANetf, Europas första och enda oberoende white-label UCITS ETF- och ETC-plattform, och ledande leverantör av digitala tillgångs-ETPer, är glada att kunna tillkännage re-lanseringen av US Global Investors Travel UCITS ETF (ticker: 7RIP). Som den första aktivt förvaltade ETFen i Europa med fokus på rese- och turistsektorn utnyttjar 7RIP det innovativa Smart Beta 2.0-ramverket i syfte att dra nytta av ett permanent skifte till ett nytt paradigm inom globalt resande.

7RIP strävar efter att erbjuda riktad exponering mot den globala rese- och turistsektorn genom en aktivt förvaltad strategi baserad på Smart Beta 2.0-portföljkonstruktion. Med hjälp av en dynamisk, regelbaserad strategi omkalibreras och balanseras ETFen kvartalsvis, med fokus på skiftande fundamentala faktorer, prismomentum och undervärderade möjligheter hos flygbolag, hotell, kryssningsrederier, flygplatser och resetjänster. 7RIP har utvecklats genom över 1 000 timmars forskning och backtestning som sträcker sig över ett decennium av marknadsdata och syftar till att leverera förbättrad avkastning jämfört med traditionella, passiva ETFer, och förblir lyhörd för snabbt föränderliga branschtrender.

Ökningen av distansarbete och digitala nomader omformar det globala resandet, med ökande efterfrågan på uppslukande, hållbara och upplevelsedrivna resealternativ. 7RIP är utformat för att fånga dessa förändringar genom att investera i företag som tillgodoser det växande intresset för ekoturism, wellness-resor och kulturellt rika upplevelser. Detta föränderliga landskap erbjuder potentiellt högmarginalmöjligheter för företag som anpassar sig till dessa trender.

Frank Holmes, VD och investeringschef för U.S. Global Investors och pionjär för Smart Beta 2.0, kommenterade: ”7RIP representerar en ny era inom tematiska investeringar och fångar en permanent omvandling i den globala resedynamiken. Sedan pandemin har resandet övergått från cykliska mönster till hållbar, sekulär tillväxt, driven av distansarbete, digital nomadism och en förskjutning mot upplevelse framför ägodelar.”

Som en aktiv fond anpassar sig 7RIP i realtid till marknadstrender och resenärsbeteende i syfte att fånga möjligheter och leverera långsiktigt värde.

Denna lansering markerar den nionde aktiva ETFen på HANetf-plattformen. Den europeiska marknaden för aktiva ETFer har upplevt snabb tillväxt, med en ökning av de totala förvaltade tillgångarna med 68 % förra året och 11 % under första kvartalet 2025. HANetf förväntar sig fortsatt tillväxt inom denna sektor och strävar efter att bli ledande inom Europas bredaste utbud av aktiva strategier.

Hector McNeil, medgrundare och VD för HANetf, kommenterade:”Vi är glada att kunna presentera en ny aktiv strategi för europeiska investerare. Resebranschen har utvecklats avsevärt efter pandemin, med uppkomsten av digitala nomader och distansarbetare, nya former av turism och tjänsteleverantörer som gör resor mer tillgängliga än någonsin. Frank Holmes expertis inom kapitalmarknader och U.S. Global Investors aktiva förvaltningsmetod är väl positionerad för att navigera i denna dynamiska bransch och identifiera innovativa företag som formar framtidens resor.”

Handla 7RIP ETF

US Global Investors Travel UCITS ETF (ticker: 7RIP) är en europeisk börshandlad fond som handlas på bland annat London Stock Exchange och tyska Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Thousands of altcoins, but no altcoin season: What comes next?

GRET ETF satsar på hållbara fastighetsbolag

U.S. Global Investors lanserar Europas första aktiva rese-ETF driven av Smart Beta 2.0

FGEA ETF köper globala utdelningsaktier

Noteringar av ETNer från CoinShares XBT Provider AB (publ)

Bitcoin var den bäst presterande tillgången men…

Fastställd utdelning i MONTDIV april 2025

HANetfs Tom Bailey om framtiden för europeiska försvarsfonder

Europafokuserade ETPer ser större andel av flödena under första kvartalet

Investerarna söker fonder som ger exponering mot försvarsindustrin

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanBitcoin var den bäst presterande tillgången men…

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFastställd utdelning i MONTDIV april 2025

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanHANetfs Tom Bailey om framtiden för europeiska försvarsfonder

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEuropafokuserade ETPer ser större andel av flödena under första kvartalet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanInvesterarna söker fonder som ger exponering mot försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVanEcks utdelnings-ETF fördubblas, når två miljarder euro på sex månader

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFranklin Templeton lanserar två nya kärn-UCITS-ETFer för europeiska investerare

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFem spanska fonder som har ökat med +12% under 2025

Pingback: XZDU ETF spårar amerikanska aktier med högutdelning | Aktiegruvan