Nyheter

Varför kapitalförvaltare behöver en ETF strategi

Publicerad

4 år sedanden

Du kan inte stava till framtiden utan E-T-F

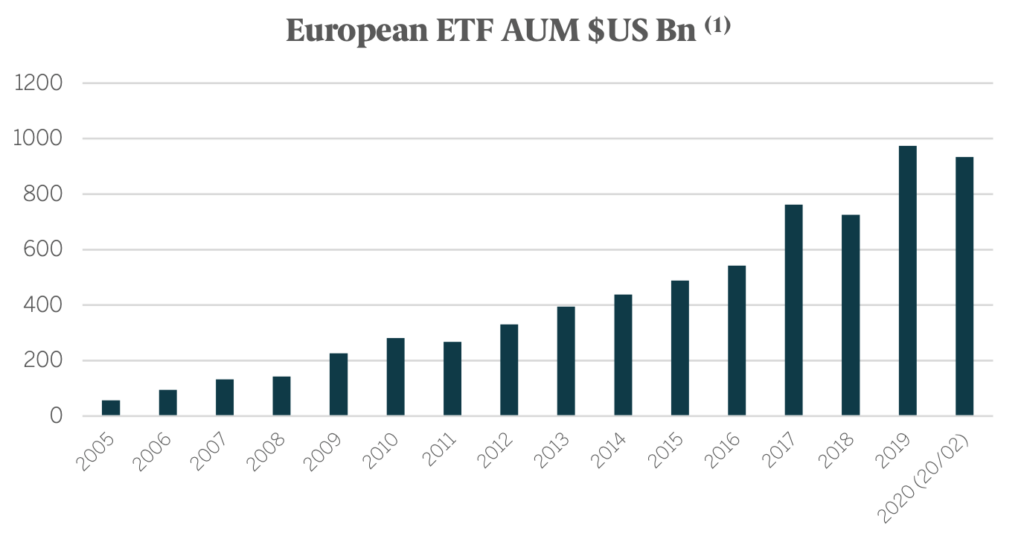

Europeiska ETF-tillgångar ökade med nästan 20 procent under 2019 och tillförde otroligt 150 miljarder USD i tillgångar under året. I början av 2020 investerades mer än ~ 6 biljoner dollar i form av institutionella och detaljistiska tillgångar i ETF:er, en stor del av denna marknadsandel vann från traditionella fonder över hela världen.

Lipper-data understryker omfattningen av denna subtila revolution och avslöjar att ETF:er bidrog med otroligt 12,5 miljarder euro till de totala 62 miljarder euro av de europeiska fondflödena i januari 2020. Denna är desto mer imponerande med tanke på att innehaven i ETF:er är små i jämförelse med de 46,7 miljarder dollar globala tillgångar som ICI uppskattar innehas i fonder, fonder som har dragit nytta av över 100 års marknadsföring och distribution på en marknad med historiskt höga försäljningsincitament, dåligt informerade konsumenter och få konkurrenter.

European ETF Asset Growth: Source ETFGI

Dubbelsiffrig tillväxt på den europeiska ETF-marknaden kommer sannolikt att vara den ”nya normalen” eftersom ETF:er efter bara 20 års existens har en utmärkt position för att dra nytta av en konvergens av megatrender som driver förändringar i investerarnas beteende och leverans av investerings- och förmögenhetshanteringslösningar.

Smarta kapitalförvaltare håller på att ombygga sina företag för att anpassa sig till dessa trender och erkänner den viktiga roll som ETF:er kommer att spela för att bestämma framtida framgång och driva tillväxt.

Trend 1 – Självstyrda investeringar / Empowered investerare

Den första trenden är det globala skiftet mot självstyrt sparande och investering. Bara i Storbritannien har uppskattningsvis 1,8 miljoner människor investerat över 250 miljarder pund i en självinvesterad personlig pension (SIPP), varav många är ETF-användare, liksom investerare i andra personliga sparprodukter som ISA som också kan inkludera börshandlade fonder.

Tidigare distribuerades investeringsprodukter i Europa huvudsakligen genom banker och rådgivare som fick ersättningar och provisioner från fondleverantörerna. Detta stimulerade försäljningen av produkter med hög kostnad, det vill säga högst provision och placerade investerarnas intressen efter ersättning från säljaren. Med mindre beroende av mellanliggande försäljningsprocesser och större autonomi när det gäller val av fonder tittar självstyrda investerare på ETF och gillar vad de ser.

Börshandlade fonder har egenskaper som gör dem mycket attraktiva för självstyrda investerare och mycket konkurrenskraftiga jämfört med traditionella fonder. ETF:er är transparenta och den underliggande strategin och de dagliga innehaven kan lätt förstås och jämföras.

Detta står i skarp kontrast till många fonder som bara tenderar att avslöja sina topp 10 innehav – och då ofta på försenad basis. Farorna med icke-transparenta fonder framhölls i Neil Woodford-krisen när många investerare upptäckte att Woodford hade investerat i mycket illikvida onoterade aktier. Investerare var tvungna att luta sig tillbaka och se hur deras förmögenhet förstördes när Woodford försökte hitta köpare för tillgångar som aldrig borde ha någon plats i hans fonder.

Å andra sidan kallas ETF:er ofta för ”demokratiska” investeringsprodukter – den enskilda investeraren får samma fond, samma information och samma handelsalternativ som ett institut – så inga särskilda andelsklasser, ingen särskild behandling, ingen informationsobalans , bara lika villkor.

ETF:er är också kostnadseffektiva och har i allmänhet låga minimitröskelvärden, vilket gör dem till ett tillgängligt alternativ för även små investerare. Eftersom detaljhandelsplattformar och mäklare ökar tillgängligheten för fraktionerad handel – att köpa en del av en andel av en ETF för att säkerställa att alla summor investeras hela tiden – sänks hindren för deltagande ytterligare. Denna inneboende flexibilitet förbättras ytterligare när handel övervägs. ETFer kan handlas under dagen, vilket gör det möjligt för investerare att snabbt komma in i eller avsluta positioner utan besväret och förseningen av en gång per dag prissättning och en T + 1 eller T + 2 avvecklingscykel.

Trend 2 – Reglering, transparens och isberg

Tillsynsmyndigheter i Europa håller jämna steg med ökat ETF-investerares deltagande genom att förbättra kvaliteten, aktualiteten och insynen i tillgänglig information. Till exempel kan MiFID II-rapporteringskrav göra det möjligt för investerare att bättre förstå nivån på handelsaktiviteten i europeiska ETFer, trots trots ”E” i dess namn, hade de europeiska ETF-marknaderna sett ungefär 2/3 handeln ske i opaka, bilaterala over the counter transaktioner.

Före MiFID II fanns inget krav på att europeiska ETF-transaktioner skulle rapporteras, vilket innebär att investerare bara kunde se toppen av isberget i förhållande till den verkliga nivån på underliggande aktivitet. Enligt MiFID II European ETF kan nya krav på handelsrapportering äntligen få en fullständig bild av bredden av ETF-handelsaktiviteter över alla europeiska arenor.

Detta är en viktig utveckling eftersom likviditet skapar likviditet. I det här fallet nämns ofta den jämförande bristen på öppenhet som en anledning till att vissa europeiska investerare inte hade deltagit i ETF-marknader i den skala de annars skulle göra.

Det handlade om ”information under belastning”. Beroende av en sammanlagd syn på handelsvolymer upplevde europeiska investerare en mycket mindre levande, mycket mindre, mindre energiserad marknad än vad som verkligen finns. Inte imponerad av utsikten såg vissa över Atlanten efter den likviditet de inte kunde se i Europa.

Att avslöja bredden av den europeiska ETF-marknadsaktiviteten och volymerna innebär att europeiska investerare har mindre incitament att leta utomlands för effektivitet i handeln och kan börja återföra likviditeten till de inhemska marknaderna. Lägg till detta bekvämligheten med lokala öppettider och börsnoterade UCITS-ETF:er bör samla sig bra jämfört med sina amerikanska kusiner som inte börjar handla förrän den europeiska eftermiddagen.

Trend 3 – Avgifter och värde

När enskilda investerare tar över äganderätt till sina portföljer är de förståeligt inriktade på kostnader, avgifter och värde. Övergången till ”all-in” avgiftsupplysning enligt MiFID II gör det lättare för både institutionella och privatpersoner att förstå och jämföra fondavgifter. Detta kommer sannolikt att vara en välsignelse för ETF:er som vanligtvis prissätts till mycket lägre nivåer än traditionella fonder med motsvarande exponeringar. Till exempel har Halifax FTSE 100 UK Tracker en nettokostnad på 1%, till skillnad från Vanguard FTSE UK All Share Index ETF, som ger exakt samma exponering, till en avgift på bara 0,09%. Det är exakt samma exponering men Halifax debiterar sina kunder tio gånger mer än Vanguard.

Med informationen för att jämföra kostnaderna för kärnportföljsexponeringar som FTSE 100, MSCI Emerging Markets eller S&P 500 på äpple-till-äpple-basis kan investerare bedöma det mest kostnadseffektiva sättet att få den exponering de vill ha och byta till alternativ som ger mest valuta för pengarna.

Varför köpa ett äpple för 1 £ när du kan köpa ett från nästa marknadsstånd för bara 10p?

En intensiv medietäckning av kapitalförvaltningsavgifter har lett till att många investerare undersöker effekten av höga avgifter på långsiktig portföljavkastning. Några extra baspoäng i avgifter kan betyda 100 000 pund under en individs livstidsinvesteringsresa och 1 000 000 pund tillgångar för en institutionell portfölj. Om investerare var övertygade om att dessa avgifter representerade bra värde, skulle det inte finnas något problem, men mer medvetenhet om aktiva underpresterande och indexkramning har inneburit att många investerare avböjer att betala för konsekvent misslyckande eller dyr spårning. För att omformulera Churchill: ”Aldrig har så mycket betalats till så få av så många för så lite resultat.”

Branscher som telekom, verktyg, media, flygbolag och mode är redan lätta att jämföra – det är snabbt och enkelt att hitta det bästa priset för ett bredbandspaket, en uppsättning golfklubbr eller en flygresa mellan London och New York. Allt annat lika, förutom pris, bryr du dig om du flyger BA eller Virgin? Många resenärer säger nej – bara ta mig dit säkert, i tid och till bästa pris. Investeringsprodukter kommer i allt högre grad att bedömas och väljas på ett liknande sätt. Det här är bra nyheter för chefer med unik IP och starka track records, sämre nyheter för garderobspårare, prissäljare och prestationshackare.

Med fler produktval än någonsin, erbjuder europeiska ETF:er en rad låga grundläggande byggstenar, tematiska vändningar och aktiva strategier för att bygga ett stort utbud av portföljer. ETF:er är utmärkta positionerade för att vara stora vinnare i en tid där valuta för pengarna är i rampljuset och jämförelser mellan investeringsprodukter är enkla att utföra.

Trend 4 – Teknik och distributionsrevolutionen

“ETFs continue to take market share away from other products, and firms will either have to launch ETFs or create other investment vehicles which are competitive with the performance, tax efficiency, and costs of ETFs”

Pwc, Etf 2020: Preparing For A New Horizon.

Över hela Europa och majoriteten av den utvecklade världen är Millennials beredda att motta den största generationens förmögenhetsförskjutning i historien genom att ärva tillgångarna hos sina föräldrar. Med miljarder dollar som förbereder sig för att byta händer inom nästa generation måste kapitalförvaltare som försöker förbli konkurrenskraftiga förstå Millennial-investerarnas förväntningar.

Millennialgenerationen handlar inte som deras föräldrar gjorde, de konsumerar inte media som deras föräldrar gjorde och de kommer inte att investera som sina föräldrar gjorde. De är vana vid en personlig “on-demand” -värld där omedelbarhet och lyhördhet värderas och där inköpsbeslut informeras och påverkas av kollegiala recensioner online och ett brett spektrum av expertröster. Förmedlade produkter från högkostnadsleverantörer med låga tjänster är inte lämpliga för surfning och urvalsbeteende hos denna demografiska – det kan vara anledningen till att enligt en Charles Schwab-undersökning mer än 90% av investerarna sa att ETF var deras val av investeringar.

När en ny generation framträder som värderar enkelhet, användarvänlighet och omedelbarhet leder tekniska framsteg ETF till en bredare publik på ett sätt som överensstämmer med deras behov. Börshandlade fonder är nu allmänt tillgängliga på europeiska detaljhandelsmäklare, bank-D2C-plattformar och mobila handelsappar. ETF-modellportföljer och fraktionshandel har gjort det lättare för investerare att börja bygga en diversifierad portfölj, ofta till en mycket konkurrenskraftig kostnad jämfört med traditionella fonder och portföljtjänster.

Nya företag växer också fram för att tillhandahålla paketerade ETF-baserade lösningar för en ny generation investerare. Detaljhandel, ROBO-rådgivare och kompletta betalkort tillhandahåller alltmer ETF-baserade modellportföljer och välfärdshanteringstjänster. Dessa nästa generations tillgångsallokerare växer i betydelse – det finns nu nära 100 ROBO-rådgivare i Europa och många arbetar endast börshandlade fonder och utnyttjar den inneboende handeln, transparensen och kostnadseffektiva exponeringen som ETF-marknaden erbjuder.

Inte ”Ska jag starta?” utan ”Hur startar jag?”

Denna konvergens av trender innebär att kapitalförvaltare som använder sig av en ”business as usual” -stämning förlorar framtiden. Utan en ETF som erbjuder sina produkter riskerar de att bli irrelevanta för nästa generation investerare och olämpliga för användning i modern distributionsteknik – motsvarande Wall Street i VHS-uthyrningsbutiken i Netflix-åldern. Slutresultatet av en sådan brist på vision kommer att se deras tillgångsbas dräneras av mer framåtblickande och smidiga konkurrenter.

De största kapitalförvaltarna förstod ETF-möjligheten tidigt den 17 av de 20 största kapitalförvaltarna i IPE-undersökningen för 2019 erbjuder redan ETF med andra som förbereder sig på att lansera produkter inom en snar framtid. Det här är ingen överraskning med tanke på hur entusiastiskt investerare anammar ETF:er – BBH Global ETF-undersökning 2020 rapporterar att 70% av investerarna vill öka sin användning av ETF under det kommande året. Med en ökning av tillgångar som letar efter ett ETF-hem måste kapitalförvaltare ha ett ETF-erbjudande för att konkurrera och överleva.

|

Ipe Rank |

Företag |

Erbjuder ETFer? |

Erbjuder aktiva ETFer? |

|

1 |

Blackrock |

Ja |

Ja |

|

2 |

Vanguard |

Ja |

Ja |

|

3 |

State Street Global Advisors |

Ja |

Ja |

|

4 |

Fidelity |

Ja |

Ja |

|

5 |

BNY Mellon |

|

|

|

6 |

JP Morgan |

Ja |

Ja |

|

7 |

PIMCO |

Ja |

Ja |

|

8 |

Capital Group |

|

|

|

9 |

Prudential Financial |

Ja |

Ja |

|

10 |

Goldman Sachs Asset Management |

Ja |

|

|

11 |

Amundi |

Ja |

|

|

12 |

Legal & General |

Ja |

|

|

13 |

Wellington Management |

Ja (via Virtus) |

|

|

14 |

Northern Trust |

Ja (via Flexshares) |

Ja |

|

15 |

Nuveen |

Ja |

|

|

16 |

Natixis |

Ja |

Ja |

|

17 |

Invesco |

Ja |

Ja |

|

18 |

T Rowe Price |

|

|

|

19 |

Deutsche Asset Management |

Ja |

|

|

20 |

AXA Investment Management |

Ja |

|

Det finns färre och färre aktiva strategier som inte kan replikeras i ETF-format och alla utom de mest illikvida tillgångsklasserna som fysisk fastighet är inom räckhåll för ETF-emittenter. Det betyder att vi sannolikt kommer att se mer aktiva ETF:er, inklusive icke-transparenta ETF:er, komma ut på marknaden med ”aktiva” avgiftsstrukturer som inkluderar prestationsavgifter eller high watermark. Kapitalförvaltare behöver utveckla sin ETF-strategi snabbt, eftersom det inte är svårt att föreställa sig att nästan alla traditionella fonder har omvandlats till ETF-format inom de närmaste 15 åren.

Aktiva förvaltare och ETF:er

ETF-tillväxtens omfattning och snabbhet är sådan att de har blivit en faktor som allt färre kapitalförvaltare har råd att ignorera. Frågan i många styrelserum har ändrats från ”Ska vi starta ETF:er?” till ”Hur lanserar vi ETF: er och vad lanserar vi?”

Kapitalförvaltare som överväger att starta börshandlade fonder kan se ETF som synonymt med ”passiv” (indexspårning) investering. Det finns en viss motivering för denna idé eftersom majoriteten av tillgångarna idag fortfarande ligger i vanliga, marknadsvärdesviktade ETF:er – det här är utmärkt för investerare som vill ha lågkostnadskärnbeta och bra för de fonder som började marknadsföra tidigt och samlade tillgångar.

Men uppfattningarna utvecklas och aktiva förvaltare ser mindre benägna att se ETF:er som konkurrenter, utan ser dem istället som en värdefull teknik för att distribuera investeringsidéer på en marknad som kännetecknas av förändrade regler, teknik och investerares förväntningar. Aktiva börshandlade fonder är inget nytt. De har funnits i USA i över ett decennium och den europeiska marknaden börjar röra sig i samma riktning med en uppsjö av aktiva aktie- och räntebaserade strategier, tidigare tillgängliga som fonder eller separat förvaltade konton som kommer att marknadsföra i ett ytterligare ETF-format.

Det är värt att påpeka att många av de största ETF-emittenterna på båda sidor om Atlanten också har väletablerade aktiva kapitalförvaltningsföretag. USA:s lärdomar visar att traditionella aktiva fondförvaltare kan vara extremt framgångsrika när det gäller att utnyttja sina befintliga analys- och produktutvecklingsmöjligheter för att tillhandahålla ETF:er som sitter bredvid deras aktiva fondserier och fungerar som alternativa distributionsmekanismer för viktiga strategier.

Denna utveckling har hjälpt börshandlade företag att omförstås som ett universellt fondfördelningsförslag, relevant för aktiva och systematiska kapitalförvaltare, i motsats till en fullmakt för indexinvesteringar. Faktum är att kapitalförvaltare i allt högre grad ser ETF:er som ett sätt att förlänga och modernisera sin distributionsstrategi, andas nytt liv och utvidga tillgängligheten till befintliga fonder eller flaggskeppsstrategier i det moderna digitala fonddistributionslandskapet.

För mer information om hur vi tänker på icke-transparenta ETF:er, läs vårt papper ”Don’t Look”.

Tre vägar till marknaden

För kapitalförvaltare som frågar ”Hur startar jag en ETF?” Finns det tre alternativ:

1) bygga upp sin egen verksamhet från grunden

2) skaffa en befintlig verksamhet eller,

3) samarbeta med en white label plattform.

Det finns för- och nackdelar med varje tillvägagångssätt:

Att bygga en europeisk ETF-verksamhet från grunden kan vara en tidskrävande och dyr övning – det krävs 24 månader eller mer för att skapa ett team, bygga en fondplattform, utföra produktutveckling, utveckla marknadsföringsstrategier och formulera försäljningsplaner. Det finns också betydande allmänna omkostnader att tänka på när det gäller personal, kontor och juridiska avgifter. Allt som allt kan en kapitalförvaltare spendera mellan £ 5- £ 10 miljoner innan det kommer in kapital i fonderna.

Kapitalförvaltare som vill bygga sin egen verksamhet står också inför en brant inlärningskurva när det gäller att bygga en specialiserad ETF-arkitektur och expertis som krävs på kapitalmarknader, produkthantering och distributionsstrategier – som alla fungerar på ett helt annat sätt än fonder.

Även om företag med storskaliga och omfattande resurser kanske kan förbinda sig till denna investeringsnivå, kanske den här vägen inte är vettig för företag med färre interna resurser eller de som vill lansera ett mindre ETF-produktsortiment.

Många företag har lanserat börshandlade fonder i Europa och misslyckades sedan med att attrahera tillgångar eftersom de inte helt uppskattade de specifika komplexiteten i europeisk ETF-distribution eller trodde att de kunde sälja ETF på samma sätt som fonder – dessa visade sig ofta vara dyra och pinsamma misstag. Av dessa skäl är build-your-own ett stort engagemang, hög risk och hög kostnad som bara är öppet för stora företag med betydande tid och resurser att begå.

Att köpa in sig på marknaden kommer sannolikt också att vara ett stort engagemang som betyder höga kostnader, under förutsättning att ett lämpligt mål kan hittas. I Europa finns det få kvarvarande uppköpsmål som gör att denna väg till marknaden verkar tilltalande eller möjlig. Att köpa upp ett tredjepartsfondsutbud har också den potentiella svårigheten att köpa upp produkter som kan komma i konflikt med en förvaltares kärnutbud eller framtida strategi. Detta tillvägagångssätt är beroende av slump och möjlighet och kan inte användas av majoriteten av kapitalförvaltare och ger inte kapacitet för många nya aktörer.

Om det är för dyrt att bygga och köpa för svårt kan kapitalförvaltare titta på ett tredje alternativ – fullservice-ETF-plattformar med full service.

En white label plattform, som HANetf, kan göra det möjligt för alla kapitalförvaltare att starta en börshandlad fond utan att behöva bygga sin egen ETF-verksamhet från grunden. Genom att tillhandahålla den kompletta reglerings-, teknologi- och distributionsinfrastruktur som är nödvändig för att få ut medel på marknaden gör white label plattformar det snabbare, mer kostnadseffektivt och enklare att starta en börshandlad fond, samtidigt som den underliggande kapitalförvaltaren bibehåller varumärkesidentitet och investeringsförmåga.

Nästan vilken kapitalförvaltare som helst – indexerad, systematisk eller aktiv – kan föra sin investerings-IP till en white label plattform för att få en produkt lanserad, men det är viktigt att notera att inte alla vitmärkesplattformar erbjuder samma kombination av tjänster. Vissa plattformar tillhandahåller bara den regulatoriska och operativa infrastrukturen för att hantera ETFer.

Andra plattformar, som HANetf, tar ett annat tillvägagångssätt och tillhandahåller en omfattande tjänst som går utöver lanseringen för att tillhandahålla pågående försäljnings-, distributions- och marknadsföringsprogram. Med ett fullserviceutbud behöver kapitalförvaltare inte etablera sin egen plattform, expertförsäljningsteam, kapitalmarknadsrelationer, tjänsteleverantörsrelationer eller marknadsföringsprogram och kan fokusera på vad de gör bäst – att utveckla och förfina investeringsidéer.

Kraften i HANetf-plattformen har redan erkänts av både erfarna ETF-spelare från länder utanför Europa som EMQQ och Purpose Investments, traditionella fondföretag som GINS Global och KMEFIC och helt nya aktörer som The Royal Mint, som lanserade sin första ETF någonsin i sin tusenåriga historia.

Tre vägar till den europeiska ETF-marknaden

|

|

Build-Your-Own |

Köp |

White-Label |

|

Kostnad |

Hög – €10’s Miljoner |

Hög |

Kostnadseffektiv |

|

Speed-to-market |

1-2 år |

Variabel |

2-3 månader |

|

Komplexitet |

Hög |

Hög |

Låg |

|

Produktsortiment |

Krävs många ETFer för att motivera investeringar |

Produktutbudet återspeglar kanske inte köparnas kärnstrategier |

Starta bara en ETF eller en full svit |

|

Overhead |

Personal, kontor, marknadsföring |

Personal, kontor, marknadsföring |

Låga årliga avgifter |

Omfamna framtiden

Kapitalförvaltare som avfärdar ETF:er eftersom ”Vi är aktiva och gör inte passiva” saknar poängen. ETF är bara en distributionsteknik för alla investeringsstilar eller strategier och ETF-tillväxten drivs av stark regulatorisk, demografisk och strukturell medvind. När den europeiska börshandlade fonder bryter igenom tröskeln på en biljon dollar i slutet av 2019 finns det en betydande avgiftsbas för kapitalförvaltare att vinna, behålla eller förlora.

Kapitalförvaltare som positionerar sig för att tävla om den växande avgiftsbasen erkänner att ETF:er kommer att vara en central del av deras framtida tillväxtstrategi, men förstår att utmaningen inte bara är att starta en börshandlad fond utan att skapa en hållbar långsiktig och framgångsrik ETF-verksamhet.

Endast de största företagen kommer att kunna närma sig komplexiteten i den europeiska ETF-marknaden med sitt eget ETF-erbjudande och team. Vissa företag saknar de interna resurserna för att skapa sina egna affärer, medan andra kanske bara vill lansera ett mindre antal börshandlade fonder för flaggskeppsstrategier och fonder och inte har skalan för att motivera utvecklingen av en fristående plattform. ETF-möjligheten är inte bara begränsad till de största företagen som kan ägna åratal och miljontals dollar i investeringar för att starta en ETF-verksamhet. ETF:er är demokratiska investeringsprodukter och företag som HANetf gör det lättare för kapital- och kapitalförvaltare i alla former och storlekar att delta i marknadens tillväxt och bättre betjäna sina kunder genom att ta bort de strukturella, kommersiella och operativa inträdeshinder som de har påträffade.

Eftersom miljarder dollar i tillgångar migrerar mot ETF, tror vi att varje kapitalförvaltare behöver en ETF-strategi – nu.

Download the full whitepaper ”Win The Future – Why Asset Managers Need an ETF Strategy” here.

Detta white paper är producerat av HANetf och publiceras i samarbete och med tillstånd på ETFmarknaden.se

Du kanske gillar

-

XENIX ETF AWARDS Nordics 2025, Stockholm

-

JLOD ETF investerar i lokala obligationer från emerging markets

-

Europafokuserade ETPer ser större andel av flödena under första kvartalet

-

JLOC ETF är obligationer från emerging markets i lokal valuta

-

HANetfs kommenterar guldpriset som når nya rekordnivåer

-

Europeisk försvars-ETF når 10 miljoner dollar under den första noteringsveckan

Nyheter

Så kan du använda en ETF för att investera i företag som återköper egna aktier

Publicerad

2 timmar sedanden

11 maj, 2025

Företag som återköper egna aktier, vilket vanligtvis leder till att deras aktiekurs stiger. Denna praxis är laglig i de flesta länder och kommer från den amerikanska aktiemarknaden. Vinsterna behålls inom företaget och stärker därmed dess konkurrenskraft. Aktieägarna gynnas på två sätt: Priset per aktie ökar och de behöver inte betala källskatt på utdelningar som annars skulle delas ut.

För börsnoterade företag är information om återköpsprogram offentlig. Indexleverantörer använder denna information för att konstruera specifika index som kan fungera som ett alternativ till vanliga utdelningsstrategier.

I den här investeringsguiden hittar du alla ETFer som gör att du kan investera i företag med hög återköpsgrad. För närvarande finns det två olika index som spåras av tre ETFer tillgängliga. Den årliga förvaltningskostnaden på dessa börshandlade fonder ligger mellan 0,15 och 0,39 procent per år.

En sammanställning av ETFer som investerar i företag som återköper aktier

Förutom avkastning finns det ytterligare viktiga faktorer att tänka på när du väljer en ETF som investerar i företag som återköper aktier. För att ge ett bra beslutsunderlag hittar du en lista över alla ETFer som investerar i företag som återköper aktier med information om kortnamn, kostnad, utdelningspolicy, fondens hemvist och replikeringsmetod.

För mer information om respektive börshandlad fond, klicka på kortnamnet i tabellen nedan.

| Namn ISIN | Kortnamn | Avgift % | Utdelnings- policy | Hemvist | Replikerings- metod |

| Amundi S&P 500 Buyback UCITS ETF EUR (C) LU1681048127 | B500 | 0.15% p.a. | Ackumulerande | Luxemburg | Ofinansierad swap |

| Invesco Global Buyback Achievers UCITS ETF IE00BLSNMW37 | BBCK | 0.39% p.a. | Utdelande | Irland | Fysisk replikering |

| Amundi ETF S&P 500 Buyback UCITS ETF USD LU1681048556 | BYBU | 0.15% p.a. | Ackumulerande | Luxemburg | Ofinansierad swap |

iShares STOXX Europe 600 UCITS ETF (DE) EUR (Acc) (EXIE ETF) med ISIN DE000A2QP4B6, försöker följa STOXX® Europe 600-indexet. STOXX® Europe 600-indexet följer de 600 största europeiska företagen.

Den börshandlade fondensTER (total cost ratio) uppgår till 0,20 % p.a. ETFen replikerar resultatet av det underliggande indexet genom full replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen ackumuleras och återinvesteras.

iShares STOXX Europe 600 UCITS ETF (DE) EUR (Acc) är en stor ETF med tillgångar på 641 miljoner euro under förvaltning. Denna ETF lanserades den 24 februari 2023 och har sin hemvist i Tyskland.

Varför EXIE?

Exponering för ett brett utbud av företag från utvecklade länder i Europa

Direktinvesteringar till stora, medelstora och små företag

Regional exponering

Investeringsmål

Fonden strävar efter att följa resultatet för ett index som består av de 600 största företagen från europeiska utvecklade länder.

Handla EXIE ETF

iShares STOXX Europe 600 UCITS ETF (DE) EUR (Acc) (EXIE ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| gettex | EUR | EXIE |

| XETRA | EUR | EXIE |

Största innehav

| Kortnamn | Namn | Sektor | Vikt (%) | ISIN | Valuta |

| NOVO B | NOVO NORDISK CLASS B | Health Care | 3.81 | DK0062498333 | DKK |

| ASML | ASML HOLDING NV | Informationsteknologi | 3.61 | NL0010273215 | EUR |

| NESN | NESTLE SA | Dagligvaror | 2.27 | CH0038863350 | CHF |

| AZN | ASTRAZENECA PLC | Health Care | 2.01 | GB0009895292 | GBP |

| SHELL | SHELL PLC | Energi | 1.96 | GB00BP6MXD84 | EUR |

| NOVN | NOVARTIS AG | Health Care | 1.84 | CH0012005267 | CHF |

| SAP | SAP | Informationsteknologi | 1.76 | DE0007164600 | EUR |

| MC | LVMH | Sällanköpsvaror | 1.67 | FR0000121014 | EUR |

| ROG | ROCHE HOLDING PAR AG | Health Care | 1.60 | CH0012032048 | CHF |

| TTE | TOTALENERGIES | Energi | 1.42 | FR0000120271 | EUR |

Innehav kan komma att förändras

People have long joined clubs and social circles to talk about sports, politics, business, and more. As the internet evolved, social networking began complementing these physical spaces, offering a more accessible, democratized way to connect and exchange ideas.

As social media gained influence, it began to leave its mark on the financial world. In 2012, an internet community called “Wallstreet Bets” started on Reddit, focusing on bold, high-risk stock trading. But it wasn’t until 2020 that the term “meme stocks” was first coined.

What is a meme?

A meme is an idea, image, phrase, or cultural reference that spreads rapidly across the internet, often humorous or satirical. Memes evolve through social sharing and adaptation, shaping online discourse and trends.

In January 2021, Reddit users in the Wall Street Bets forum generated hype about GameStop (ticker: GME), a struggling video game retailer that hedge funds were heavily shorting. The buzz on Reddit drove the stock price of GameStop from $4.42 to $483 at its (intraday) peak on January 28, 2021. Though the hype faded, GME remains up 414.48% from its pre-surge price, marking a turning point in retail investing and online market movements.

What is a memecoin?

A memecoin is a cryptocurrency inspired by internet memes or viral trends. Unlike traditional cryptocurrencies focused on utility (like Bitcoin or Ethereum), memecoins thrive on community engagement, humor, and speculative momentum. Their low barriers to entry make them easy to create, trade, and experiment with, serving as an accessible gateway for newcomers to the crypto space.

Traditionally, when a meme or trend went viral, platforms like Instagram, Twitter, or Reddit captured the economic value, while the creators and communities driving the momentum saw little in return. Crypto changed that dynamic. With infrastructure that enables native asset ownership and online trading, individuals and communities can now participate in the upside of the culture they create.

Imagine subscribing to a YouTube creator before they blew up—and actually earning a share of their rise. That’s the future memecoins are starting to unlock.

From meme to mainstream: The evolution of memecoins

In 2013, software engineers Billy Markus and Jackson Palmer created Dogecoin (DOGE) as a lighthearted parody of the cryptocurrency craze, inspired by the popular “Doge” meme featuring a Shiba Inu dog. Despite its origins as a joke, Dogecoin quickly gained a dedicated community and achieved a market capitalization in the billions. This success paved the way for numerous other meme coins, blending internet culture with digital assets.

The memecoin sector burst into the mainstream in late 2024 and early 2025, propelled by a frenzy of token launches on Solana and headline moments like Donald Trump releasing his own coin. But not all tokens are created equal. Many of these newcomers were short-lived, extractive plays—designed to capture attention, extract liquidity, and disappear.

While they’ve stress-tested blockchains with massive trading volumes, they shouldn’t be mistaken for more established memecoins like Dogecoin (DOGE), Shiba Inu (SHIB), and Pepe (PEPE). These tokens are different. They’ve endured not because of hype cycles but because they represent something deeper: tokenized internet culture, forged through shared humor, sentiment, and identity.

What gives memecoins their intrinsic value?

In a world where financial worth is usually tied to revenue, utility, or technological innovation, memecoins are the outliers. They don’t rely on complex protocols or multi-year roadmaps—they thrive on cultural relevance.

Memes are the internet’s native language: they carry emotion, identity, and connection across borders. DOGE, launched in 2013, transformed a lighthearted Shiba Inu meme into a symbol of optimism and generosity. SHIB, born in 2020 as a self-declared “Dogecoin killer,” evolved into an expansive DeFi and NFT ecosystem with a devoted, youthful base. PEPE, emerging in 2023, captured the raw, viral energy of the “Pepe the Frog” meme and quickly gained traction. What unites them all is their ability to embed themselves in the internet’s cultural fabric—turning memes into enduring digital assets.

In the end, memecoins are more than the tokens themselves—they’re a bold experiment in redefining value in a digital world. They harness not just capital but also culture. Their deeper impact lies in showing that relevance, community, and shared culture can be powerful forms of value in their own right.

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Så kan du använda en ETF för att investera i företag som återköper egna aktier

EXIE ETF investera i Europas 600 största företag

Why the memecoin mania isn’t a joke

CHSI ETF investerar i hela världen utom i USA

Goldman Sachs noterar två nya börshandlade fonder på Xetra

Bitcoin var den bäst presterande tillgången men…

Fastställd utdelning i MONTDIV april 2025

HANetfs Tom Bailey om framtiden för europeiska försvarsfonder

Europafokuserade ETPer ser större andel av flödena under första kvartalet

Investerarna söker fonder som ger exponering mot försvarsindustrin

Populära

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanBitcoin var den bäst presterande tillgången men…

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFastställd utdelning i MONTDIV april 2025

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanHANetfs Tom Bailey om framtiden för europeiska försvarsfonder

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEuropafokuserade ETPer ser större andel av flödena under första kvartalet

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanInvesterarna söker fonder som ger exponering mot försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVanEcks utdelnings-ETF fördubblas, når två miljarder euro på sex månader

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFranklin Templeton lanserar två nya kärn-UCITS-ETFer för europeiska investerare

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFem spanska fonder som har ökat med +12% under 2025