Commodity Research US natural gas international demand unlikely to absorb domestic glut

Highlights

- Expansion of natural gas production in the US at a time when output of other fuels is also expected to increase will mean that the US will become more reliant on exports.

- The US is reliant on NAFTA members for export demand. The risk of disappointment at a time of trade frictions seem high. An increase in inventory over the next six months seems a likely outcome.

- The US’s role in the global liquefied natural trade is likely to rise. The US could prove to be a positive disruptive force, improving global natural gas security and pricing infrastructure. But it is unlikely make a material difference this year and thus exports are unlikely alleviate the US’s production glut.

End of gas as a transition fuel?

In 2014 President Obama labelled natural gas a “bridge fuel” to help the US meet a lower carbon emission target, before further deployment of renewables. The promise of less red tape to allow businesses to utilise this fuel was supposed to have lifted demand. However, a pledge from the new Trump administration to bring back coal jobs (and presumably increase coal supply) threatens to make gas’s competitor cheaper and will likely weaken demand for natural gas.

(Click to enlarge)

Production expansion

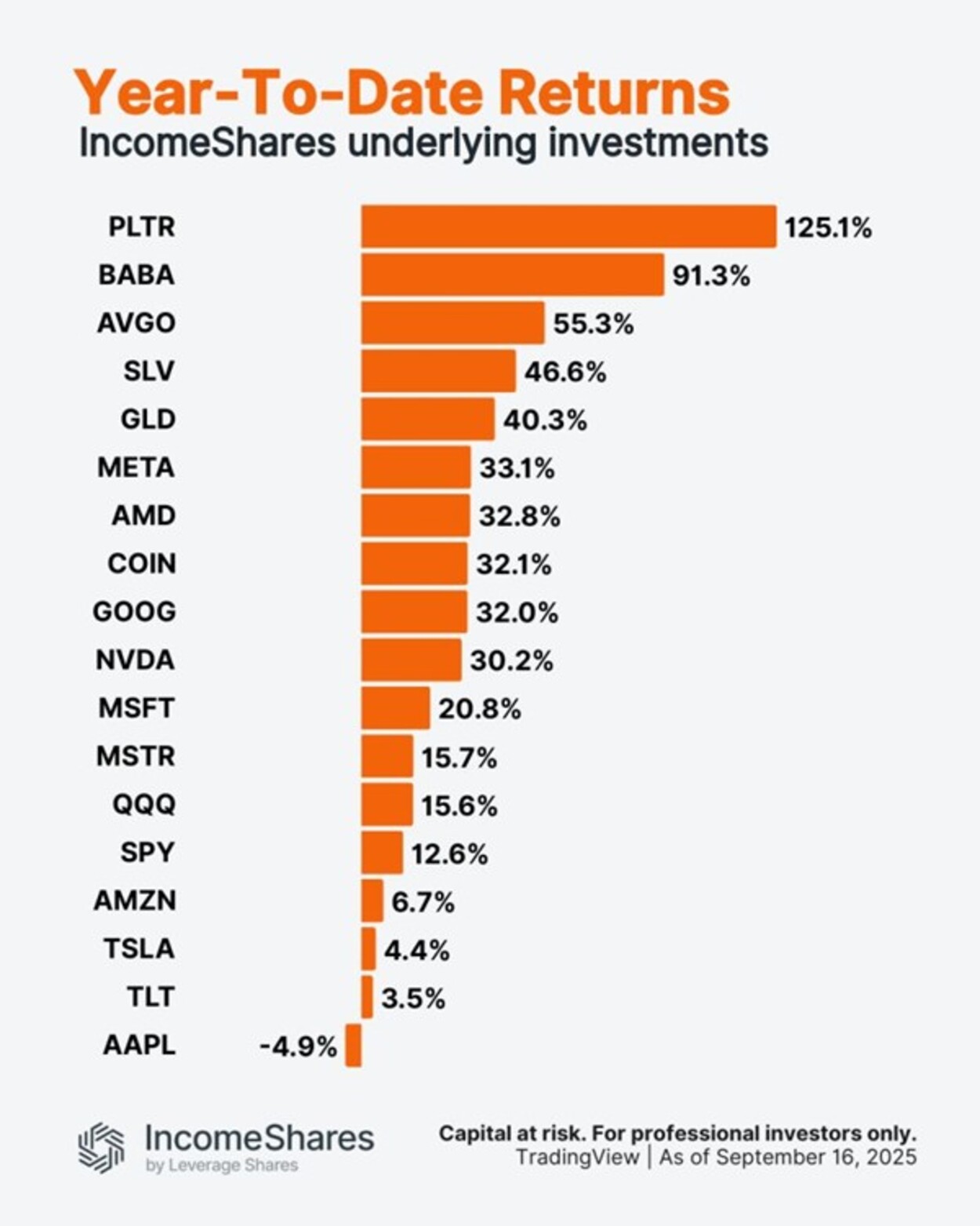

US production of natural gas is set to expand strongly this year and next on the back of legacy investment when prices were higher. This reverses the decline in production in 2016. Meanwhile US consumption is expected to decline this year (before potentially recovering next year).

(Click to enlarge)

Net exporter of gas for the first time

With domestic production outstripping consumption, the US’s reliance on imports will fall significantly. In fact, the US is likely to become a net exporter of natural gas for the first time in calendar year 2018 (and as early as Q3 2017 on a quarterly basis).

(Click to enlarge)

Risk to inventory increase…

If foreign demand for US gas remains weak, we could see inventory rise above seasonal trends, possibly by more than a standard deviation above average, as we saw in 2016.

(Click to enlarge)

…especially if foreign demand weakens

The risk of foreign demand being weak is material. Most of US’s exports is via pipeline and truck (90%). In terms of pipeline and truck exports Mexico accounts for approximately 70% of demand, while the remaining 30% goes to Canada. Both of these countries are being antagonised by the US’s stance on trade. The US’s provocation to withdraw from NAFTA is at the centre of the discord. The US’s threats to ban lumber and dairy imports from Canada and build a wall at its border with Mexico could be met with tit-for-tat retaliation. Canada is already threatening reciprocate with a ban on US coal. As Canada is an important transit point for US coal exports to Asia, that risks bloating US’s domestic coal supplies further (and thus presents a further downside risk to gas).

Moreover, it is difficult to believe that either Canada or Mexico will seek to expand their demand for US gas in an era of cheap oil (both countries are net oil exporters).

US as a disruptive force in the global LNG market

(Click to enlarge)

About 10% of US production is exported in liquefied natural gas (LNG) via vessels. The US is a relatively small producer of LNG, accounting for only 1% of global exports, but is growing rapidly. The US’https://www.etfsverige.se/etfbloggen/?s=Australias LNG growth trajectory, based on liquefaction capacity currently being built, will drive the US from being a negligible player to become the third largest after Qatar and Australia by 2022.

(Click to enlarge)

LNG relies on liquefaction infrastructure in exporting countries and regasification infrastructure in importing countries. There is little volume flexibility in global liquefaction infrastructure: apart from a significant portion (15%) that is offline due to operational issues, liquefaction operates at close to full capacity. Traditionally, global liquefaction facilities enter into long-term contracts – 80% of which are signed before the final investment decision to build a plant – and thus offer little flexibility to respond to spot prices. The US is a notable exception, preferring flexible destination and short-term contracts. The US’s rapid growth will offer spare capacity.

In terms of regasification, infrastructure lead times are much shorter. Today, global LNG import capacity is roughly three times the level of global export capacity. In theory, there is plenty of regasification capacity to absorb an expansion in liquefied exports.

The market is not accustomed to be responsive to prices because of supply inflexibly resulting from long-term contacts. However, the rapid growth of US LNG – that is generally not tied to long-term contracts – could disrupt the status quo and allow importers to opportunistically buy gas when prices are cheap. The US could become a swing producer in the natural gas market, buffering supply disruptions elsewhere and allowing importers to flexibly increase/decrease gas in their power generation mix in accordance with price. We view this a positive development from a global gas security perspective as well as its impact on smoothing the supply that could be subject to boom-bust cycles.

However, we don’t think that the long-term growth in foreign demand for US gas supplies will have a material impact on US gas prices this year, not least because demand in Asia and Europe (the largest import markets) is currently very weak.

For more information contact:

ETF Securities Research team

ETF Securities (UK) Limited

T +44 (0) 207 448 4336

E info@etfsecurities.com

Important Information

This communication has been issued and approved for the purpose of section 21 of the Financial Services and Markets Act 2000 by ETF Securities (UK) Limited (“ETFS UK”) which is authorised and regulated by the United Kingdom Financial Conduct Authority (the “FCA”).

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan