Nyheter

Tre börshandlade fonder för SPAC-investeringar

Publicerad

4 år sedanden

SPAC-ETF:er är ett nytt investeringsverktyg för investerare att få tillgång till hela börsintroduktionsmarknaden. En ETF är ett utmärkt instrument för SPAC-investeringar eftersom det diversifierar exponeringen genom en bred portfölj av SPAC-erbjudanden.

Specialförvärvsföretag, vanligtvis kallade SPAC, är alla aggresiva eftersom institutionella och enskilda investerare vill hitta nästa stora företag att placera sina pengar i. Det här är skalföretag (eller blankcheckföretag) utan existerande verksamhet, skapade för det enda syftet att samla in pengar genom ett första offentligt erbjudande för att hitta och köpa ett privat företag som det så småningom förvärvar.

SPAC har ökat i framträdande det senaste året och har gjort en stor volym privata företag publika. Men deras popularitet har kommit med granskning. U.S. Securities and Exchange Commission försöker slå ner på SPAC-aktivitet och undersöker saker som SPACs som gör framåtblickande prognoser och modifierade avslöjanden, bland andra undersökningar, för att säkerställa att investerare skyddas.

Privatinvesterare har historiskt stängts ute från att investera i privata företag, men SPAC:er erbjuder en möjlighet för vanliga investerare att investera i före börsintroduktionsföretag genom att investera i ett offentligt riskkapitalliknande företag med branschspecifik expertis som hittar dessa möjligheter för dig .

Ett sätt att investera i SPAC är genom SPAC börshandlade fonder, en något mindre riskfylld metod för att få exponering i motsats till att investera direkt i ett SPAC. Bland hundratals SPAC där ute kommer inte alla att vara vinnare. SPAC-ETF:er erbjuder diversifierad exponering mot tillgångsklassen, samtidigt som nedåtrisken begränsas för företag som inte kommer att göra en affär.

Du vet inte vilka som lyckas

Som en allmän tumregel för intresserade SPAC-investerare är det viktigt att du investerar i många SPAC eftersom du inte vet vilka som kommer att lyckas eller floppa. Eftersom de flesta SPAC skapades 2020 närmar sig slutet på deras tvåårsfönster snabbt i slutet av 2021 eller i början av 2022, säger Iliya Rybchin, partner på Elixirr, ett managementkonsultföretag som arbetar med SPAC.

”Ett SPAC som träffar fönstret och ännu inte har förvärvat ett företag kommer att behöva likvideras och returnera kapital till investerare,” säger Rybchin. ”Detta kommer att få (aktiekursen) att sjunka avsevärt.”

Med tanke på att en majoritet av SPAC:er har svårt att hitta företag att förvärva, vilket är ett resultat av att fler SPAC:er söker efter målföretag, säger Rybchin ”det är troligt att många SPAC kommer att träffa tvåårsgränsen innan de hittar ett förvärv.”

En ETF är ett utmärkt instrument för SPAC-investering eftersom du har diversifierad exponering genom en bred portfölj av SPAC-erbjudanden, vilket minskar din investeringsrisk. För närvarande finns det tre SPAC-ETF:er på marknaden, alla med fördelar och fallgropar.

Evan Ratner, portföljförvaltare på Easterly Investment Partners, citerar flera funktioner för framgångsrika investeringar i denna tillgångsklass – inklusive låga kostnadsnivåer, tillgången på teckningsoptioner, investeringar i ett relativt koncentrerat antal SPAC och förmågan att hålla investeringar tillräckligt länge för att vinna upp i lönsamma offentliga företag. Här är de tre SPAC-ETF: erna som handlas på marknaden:

• Defiance Next Gen SPAC Derived ETF (ticker: SPAK).

• SPAC and New Issue ETF (SPCX).

• Morgan Creek Exos SPAC Originated ETF (SPXZ).

Defiance Next Gen SPAC Derived ETF (SPAK)

SPAK är den första SPAC ETF som någonsin släppte marknaden och lanserades i september 2020. Detta är en utmärkt ETF för investerare som vill ha exponering mot hela börsintroduktionsmarknaden. Denna ETF förvaltas passivt, vilket bidrar till att sänka kostnadskvoten till 0,45%, vilket gör den till den billigaste SPAC ETF på marknaden.

Defiance erkänner att det inte är lätt att välja vinnare, varför det väljer SPAC baserat på innovation, likviditet och marknadsvärde i en diversifierad korg med beståndsdelar.

SPAK kommer med mer än 200 innehav, med sin högsta vikt på affärer efter SPAC, med en allokering på 60% och 40% allokering till blankcheckföretagen vid affären före steget. Detta kan vara ett sätt för investerare att få tillgång till avkastning både från SPAC och från aktiens potentiella avkastning efter att det träffar marknaden.

Fonden har tillgångar på 70 miljoner dollar. Toppinnehavet inkluderar DraftKings (DKNG), som ökar mer än 230% jämfört med året innan. Pershing Square Tontine, SPAC ledd av Bill Ackman, Churchill Capital Corp. (CCIV) och Richard Bransons Virgin Galactic (SPCE), för att nämna några.

Några av kraven som ska inkluderas och att behålla en plats i Definaces SPAC-ETF inkluderar ett lägsta marknadsvärde på 250 miljoner dollar och en handelsvolym på 1 miljon aktier per dag under de senaste tre månaderna. SPAK har minskat med cirka 4% sedan starten.

SPAC and New Issue ETF (SPCX)

SPCX, den första aktivt förvaltade SPAC ETF, som lanserades på marknaden i december 2020. Den förvaltas av Tuttle Capital Management. Fonden har för närvarande cirka 100 innehav, nettotillgångar värderade till mer än 169 miljoner dollar och en kostnadsprocent på 0,95%.

SPCX investerar i SPAC: er som har ett kapital på minst 100 miljoner dollar och företag som har genomfört en börsintroduktion under de senaste två åren.

Fonden har en aktiv förvaltningsstrategi för att tillgodose den snabbt föränderliga SPAC-marknaden. SPCX kan köpa SPAC: er innan ett sammanslagningsavtal görs och sälja SPAC: er när ett SPAC-företagsmeddelande görs eller när priset ökar för att ge plats att investera i nya SPAC: er före fusionen. Aktiv förvaltning kan leda till höga portföljomsättningshastigheter, vilket kan leda till högre kostnader för investerare.

Att ta ett aktivt tillvägagångssätt hjälper till att hantera risker, säger Patrick Galley, VD och investeringschef på RiverNorth Capital Management, ett investeringsföretag baserat i Chicago.

”Det är värt att ta ett aktivt tillvägagångssätt baserat på den premie eller rabatt som ett SPAC handlar till sitt förtroendevärde”, förklarar Galley.

”För premium-SPAC skulle det vara klokt att trimma den exponeringen, och om de handlas med rabatt skapar det en möjlighet att köpa”, säger han.

En viktig faktor som investerare kanske vill utvärdera är en fonds investeringsstrategi. SPCX äger bara SPAC under sin tvååriga livscykel. Detta beror på att SPAC har två år på sig att slutföra en fusion med ett operativt företag. Detta begränsar fonden att investera i SPAC istället för företag efter sammanslagning.

SPCXs investeringsstrategi är det som skiljer den från sina konkurrenter. Sedan starten har fonden avkastat cirka 14% och överträffat sina konkurrenter.

Morgan Creek Exos SPAC Originated ETF (SPXZ)

SPXZ förvaltas av både Morgan Creek Capital Management och det finansiella teknikföretaget Exos Asset Management och har en kostnadsandel på en procent, den högsta förvaltningskostnaden bland de tre börsnoterade SPAC-ETF: erna.

SPXZ är en mindre SPAC-ETF, med cirka 44 miljoner dollar i förvaltning och en av de nyare som släppte marknaden och debuterade i slutet av januari. ETF har mer än 90 innehav som erbjuder bred exponering för SPAC före och efter kombination efter marknadsvärde.

Denna ETF investerar cirka två tredjedelar av sin dollarviktade portfölj i cirka 50 av de största företagen som har börsnoterat genom en SPAC-fusion under de senaste tre åren, medan resten kommer från företag som söker startups.

”Även om detta begränsar risken för att ha en för stor investering i någon specifik SPAC, kan investerare vilja ha mer koncentrerade satsningar, med tanke på den begränsade nackdelen med SPAC-innehav på grund av möjligheten att lösa in på förtroende”, säger Ratner om SPXZs investeringsstrategi. Ett förtroendekonto är där SPAC-intäkterna hålls. Som en del av aktieägarnas inlösenrätter kan investerare lösa in sina aktier om de inte vill äga det nya kombinerade företaget. I ett scenario där ett SPAC inte gör en affärsaffär likvideras fonden och intäkterna skickas tillbaka till aktieägarna.

Liksom SPCX tar SPXZ också ett aktivt förvaltat tillvägagångssätt, vilket är nyckeln till ETF:ens framgång eftersom inte alla företag kommer att vara vinnare. Morgan Creek och Exos använder en aktiv strategi för att minska risken för exponering för företag med dåligt resultat.

Deras fokus på högkvalitativa företag och ledningsgrupper är nyckeln till att välja snabbväxande och innovativa företag. Exos egenutvecklade teknik och erfarenhet av SPAC kan ses som en fördel. Med detta sagt är SPXZ för närvarande nere 17% sedan starten.

Handla SPAK

Defiance Next Gen SPAC Derived ETF (SPAK) finns endast att handla i USA. Av den anledningen finns den inte i utbudet hos svenska nätmäklare. IG erbjuder erbjuder emellertid handel i Defiance Next Gen SPAC Derived ETF (SPAK). Till IGs ETF Screener.

Handla SPCX

SPAC and New Issue ETF (SPCX) finns endast att handla i USA. Av den anledningen finns den inte i utbudet hos svenska nätmäklare. IG erbjuder erbjuder emellertid handel i SPAC and New Issue ETF (SPCX). Till IGs ETF Screener.

Handla SPXZ

Morgan Creek Exos SPAC Originated ETF (SPXZ) finns endast att handla i USA. Av den anledningen finns den inte i utbudet hos svenska nätmäklare. IG erbjuder erbjuder emellertid handel i Morgan Creek Exos SPAC Originated ETF (SPXZ). Till IGs ETF Screener.

Du kanske gillar

-

Mer än 46 miljarder borta i SPACar

-

Hundratals aktier har fallit under en dollar

-

En betydande ombalansering av den europeiska rymdfonden

-

ProcureAM VD lyfter fram rymdekonomins aktivitet

-

Amsterdambörsen större än London Stock Exchange ett år efter Brexit

-

Defiance ETF lanserar CRUZ ETF- ”The Travel Reopening Trade”

Nyheter

Sju börshandlade fonder som investerar i försvarssektorn

Publicerad

5 timmar sedanden

6 april, 2025

Att investera i försvarssektorn och rustning har upplevt en oöverträffad tillväxt de senaste åren. Sedan krigsutbrottet i Ukraina 2022 har västländerna börjat prioritera militära utgifter, där Nato uppmanar sina medlemmar att avsätta minst 2 % av sin BNP till försvar.

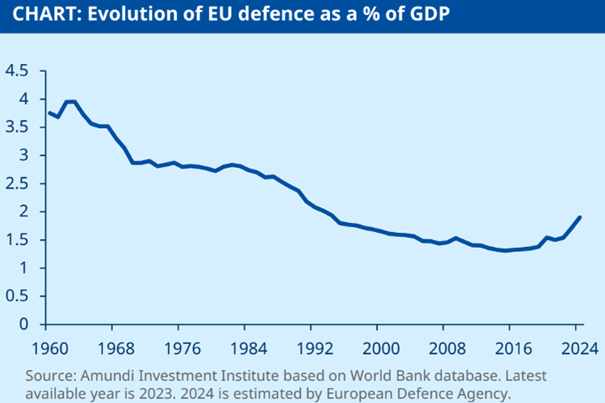

Denna ansträngning återspeglas i en ökning med 30 procent av EUs försvarsutgifter mellan 2021 och 2024, och nådde 326 miljarder euro 2024 (1,9 procent av EUs BNP).

Sektorn har gått från att betraktas som ”tabu” på finansmarknaderna till att bli en strategisk tillgång för investerare. Medan amerikanska teknikaktier, kända som ”Magnificent 7” (Apple, Amazon, Alphabet, Meta, Microsoft, Nvidia och Tesla), har sett nedgångar med 8 procent 2025, har europeiska försvarsaktier stigit i vissa fall så mycket som 46 procent hittills i år, vilket har ökat specialiserade ETFer för försvar och säkerhet.

Försvarsutgifterna i Europa har ökat efter år av nedgång. Källa: Amundi Investment Institute

Europa tar kontroll över sin säkerhet

Europeiska kommissionen har lanserat planen ReArm Europe, som syftar till att mobilisera 800 miljarder euro för att stärka kontinentens militärindustri. Ursula von der Leyen motiverade detta med att hävda behovet av ”ett säkrare och motståndskraftigt Europa”, en hållning som förstärks av USAs tvetydiga politik i kriget i Ukraina och växande misstro mot Nato.

Detta paket inkluderar åtgärder som att utesluta militära utgifter från stabilitets- och tillväxtpakten, samt gemensam försvarsfinansiering genom överstatliga mekanismer.

I mars godkände den tyska förbundsdagen en grundlagsändring för att häva skuldbromsen, som infördes 2009.

Parlamentsledamöter har godkänt ett paket på 500 miljarder euro för att reformera landets infrastruktur, främja klimatinitiativ och öka försvarsutgifterna.

Historiskt beroende av USAs skydd står Europa nu inför en ny verklighet. Enligt Didier Borowski, chef för makroekonomisk politik på Amundi Investment Institute, har kontinenten gått in i ”en ny era där Europa måste ta ansvar för sin egen säkerhet”.

Men utmaningarna är inte små. Som Gilles Moëc, chefsekonom på AXA IM, påpekar: ”Även om försvarspaketet som presenterades av Ursula von der Leyen förblir ofullständigt vid denna tidpunkt, skulle erbjudandet att utesluta militära utgifter från det europeiska ramverket för finansiell tillsyn ha varit otänkbart för bara några veckor sedan.”

För sin del beskriver Clément Inbona, fondförvaltare på La Financière de l’Échiquier (LFDE), denna mentalitetsförändring som ”starten på ett decennium av stark tillväxt.” Enligt honom är den europeiska försvarssektorn inte längre ett tabubelagt ämne för investerare och är på väg att etablera sig som en strategisk pelare i kontinentens ekonomi.

Men övergången kommer inte att bli lätt. Inbona pekar ut tre viktiga hinder:

- Budget: Många europeiska länder har gått med på att öka sina militära utgifter, men de måste fortfarande hitta ett sätt att finansiera det utan att skapa finanspolitiska kriser.

- Fragmenterad industri: För närvarande är den europeiska försvarssektorn uppdelad på flera nationella tillverkare. En gemensam strategi saknas fortfarande för att konsolidera den.

- Hållbarhet och etiska investeringar: Militärindustrin har i åratal kringgåtts av hållbara investeringsfonder. Denna uppfattning håller dock på att förändras.

Det är denna tredje punkt, den etiska, som förvaltare och investerare granskar. Aliki Rouffiac, portföljförvaltare på Robeco, påpekar dilemmat: ”Vi försöker förena en naturlig motvilja att investera i försvar, på grund av dess koppling till konflikt, med det faktum att vi är investerare med flera tillgångar och vill balansera risk, avkastning och hållbarhet i försvarsutgifterna […] The ReArm Europe-planen representerar massiva nya investeringar för att värna om den nuvarande försvarsdelens tyngd och 2 %. exponering i Global Equity Index, medan andra delar av marknaden också kommer att dra nytta av ökade utgifter.”

Strukturell trend eller övergående modefluga?

För många analytiker är denna boom i den europeiska försvarsindustrin bara början på en långsiktig trend. Aneeka Gupta, chef för makroekonomisk forskning vid WisdomTree, påpekar att kapplöpningen för att stärka den europeiska försvarskapaciteten redan är igång:

”Sedan invasionen av Ukraina har europeiska ledare intensifierat sina krav på ökade försvarsutgifter. Europa, som länge har förlitat sig på amerikanska säkerhetsgarantier, står nu inför en kritisk vändpunkt.” Uppgifterna stöder Guptas uppfattning:

- Europeiska entreprenörers orderböcker har nått historiska toppar. Försäljningstillväxt på 11 % och vinst på 16 % prognostiseras för perioden 2024-2029.

- Statliga åtaganden: Med långsiktiga kontrakt och ytterligare utgifter säkerställda är efterfrågesynlighet stark.

- EUs strategiska självständighet: Europeiska kommissionens EDIS-plan syftar till att se till att 50 % av försvarsupphandlingarna är europeiskt tillverkade 2030 och 60 % 2035.

Borowski varnar dock för att effekten på den europeiska BNP-tillväxten återstår att se: ”I USA har försvarsutgifterna en stark multiplikatoreffekt på ekonomin. I Europa är denna påverkan mindre eftersom 70 % av medlemsländernas militära inköp fortsätter att göras utanför kontinenten. Utmaningen är att utveckla en enad försvarsindustri.”

Farväl Magnificent 7, hej European STARS?

Försvarssektorn i Europa har fått en aldrig tidigare skådad framträdande plats på aktiemarknaderna. Med Inbonas ord: ”Glöm Magnificent 7, den där slutna klubben av amerikanska börsnoterade titaner kopplade till teknologi och i synnerhet AI. Den nya börsens sensation är ’Le(s) S.T.A.R.S.'” Denna akronym syftar på sex stora europeiska försvars- och flygbolag: Leonardo, Saab, Rhein, Thales, Airbus, och Airbus. Dessa företag har varit de främsta förmånstagarna av paradigmskiftet inom europeisk säkerhet, med ökningar som vida överträffar benchmarkbörsindex.

Ett tydligt exempel är Rheinmetall, vars värde har skjutit i höjden med 80 % till 2025 och med nästan 1 000 % under de senaste tre åren. Som Alexis Bienvenu, fondförvaltare på LFDE, påpekar, påminner denna återuppkomst av vapenindustrin om ”Rhinegold” i den nordiska mytologin: ”Europa har just återupptäckt detta guld. Kommer det att ta det, medvetet om konsekvenserna av dess handlingar? Detta guld heter nu Rheinmetall, Leonardo, Thalès, Thalès och A, och har nått hela Europa – tidshöjder, som till och med överträffar det spektakulära framförandet av ”Magnificent Seven” av amerikansk teknologi.”

eToro, å sin sida, lägger till BAE Systems till ekvationen för att ”kvadra” jämförelsen med Magnificent Seven. Det så kallade ”European Defense 7” har överträffat S&P 500 och STOXX 600 under varje senaste period, med en avkastning som överstiger 268 % under de senaste fem åren.

7 ETFer som investerar i försvarssektorn 2025: Sektorns boom har skapat ett förnyat intresse för försvars-ETFer, med produkter som sammanför dessa stora företag och andra i branschen.

Nedan delar vi upp sju av dessa instrument placerade i en blomstrande sektor, rankade från lägsta till högsta lönsamheten hittills i år.

WisdomTree Europe Defense

Den senaste av alla, lanserades så sent som i mars 2025, därför har den ännu ingen historik eller ackumulerad avkastning. WisdomTree Europe Defence UCITS ETF – EUR Acc sticker ut som den första börshandlade fonden som uteslutande fokuserar på europeiska försvarsföretag.

Denna ETF strävar efter att spåra resultatet för företag som är involverade i den europeiska försvarsindustrin, inklusive tillverkare av civilförsvarsrelaterad utrustning och produkter. Dessutom utesluter det företag som är inblandade i kontroversiella vapen som är förbjudna enligt internationell lag och de som bryter mot standarderna i FNs Global Compact, sa företaget i sin lansering för några dagar sedan.

Invesco Defence Innovation

Invesco Defence Innovation UCITS ETF spårar S&P Kensho Global Future Defense Index, som spårar prestanda för globala företag som är dedikerade till innovation inom militär- och försvarssektorn. ”Fondens investeringsmål är att ge exponering mot börsnoterade globala företag som utvecklar sofistikerade vapen, defensiva system och andra lösningar för att skydda gränser”, står det i ETFens prospekt.

Det är mer en teknologibörshandlad fond än en ren investering i traditionella försvarsföretag. I själva verket faller det i kategorin teknik-ETFer. Därför är dess lönsamhet den lägsta hittills under 2025 av alla analyserade ETFer.

Den börshandlade fondens nettovärde är 11,6 miljoner euro.

iShares Global Aerospace & Defence UCITS ETF USD (Acc)

iShares Global Aerospace & Defence UCITS ETF syftar till att återspegla resultatet för S&P Developed BMI Select Aerospace & Defence Index, som består av ledande företag inom den globala flyg- och försvarssektorn. Den börshandlade fondens tillgångar i Europa är cirka 270 miljoner euro.

Denna ETF ger därför investerare en mer fokuserad exponering mot företag som tillverkar och distribuerar flygplan, samt tillverkare av komponenter och utrustning för försvarsindustrin, inklusive militärflygplan och radarutrustning.

First Trust Indxx Global Aerospace & Defence UCITS ETF

First Trust Indxx Global Aerospace & Defence UCITS ETF följer Indxx Global Aerospace & Defense Index, som även inkluderar företag från hela världen som är dedikerade till flyg- och försvarsindustrin. Fonden erbjuder investerare exponering mot företag som är verksamma inom tillverkning och distribution av flygplan och försvarsutrustning. Fondens tillgångar är cirka 3,6 miljoner euro i Europa, en av de minsta på listan.

HANetf ICAV – Future of Defence UCITS ETF

HANetf ICAV – Future of Defence UCITS ETF fokuserar på företag som utvecklar avancerad teknologi och innovativa lösningar inom försvarsområdet, inklusive cybersäkerhet. Denna fond täcker områden som cybersäkerhet, artificiell intelligens och autonoma system.

Fondens tillgångar är cirka 1,155 miljarder euro i Europa.

VanEck Defence ETF A USD Acc

VanEck Defence UCITS ETF, som lanserades i mars 2023, har upplevt en betydande tillväxt och ökade med 55 % 2024 och nästan 21 % i början av 2025.

Dess huvudsakliga innehav inkluderar företag som Palantir Technologies, Thales, Booz Allen Hamilton och Leonardo, med tillgångar under förvaltning på cirka 2,537 miljarder euro, vilket gör den till den ETF med flest medel under förvaltning av alla analyserade.

Global X Defence Tech UCITS ETF USD Acc

Global X Defence Tech ETF är också relativt ny (initierad i september 2024) och är specialiserad på företag som utvecklar nästa generations försvarsteknologier. Denna fond erbjuder investerare exponering mot företag som är involverade i utvecklingen av avancerade vapensystem, cyberförsvar och annan teknologi som är avgörande för nationell säkerhet.

Fondens tillgångar i Europa är endast 36,4 miljoner euro.

Utöver detta har även HANetf meddelat att företaget arbetar med att lansera en ETF som skall investera i försvarssektorn. Namnet är ännu okänt, men den skall handlas under kortnamnet ARMY i London och 8RMY på tyska Xetra.

Detta innehåll har utarbetats under redaktionella kriterier och utgör ingen rekommendation eller investeringsförslag. Att investera innehåller risker. Tidigare resultat är ingen garanti för framtida resultat.

Nyheter

Investera i olja med hjälp av börshandlade fonder

Publicerad

6 timmar sedanden

6 april, 2025

Med ETFer har du inte bara möjlighet att investera i aktier eller obligationer. Du kan också investera i olja och många andra råvaror. Det finns dock några saker du bör veta: råvaru-ETFer spårar alltid en hel korg av olika råvaror, som täcker åtminstone några av följande segment:

- Energi: olja och gas

- Ädelmetaller: guld, silver och platina

- Industriella metaller: t.ex. zink och koppar

- Jordbruk: inklusive vete och kaffe

- Boskap: levande nötkreatur och magra svin

Varför det inte finns några olje-ETFer i de flesta europeiska länder

Det finns inga olje-ETFer som har hemvist inom EU. Detta beror på det regelverk som definieras av UCITS-direktivet. Enligt dessa riktlinjer ska ett index, och därmed även motsvarande ETFer, alltid ge en minsta grad av diversifiering och får inte bestå av endast en komponent. Följaktligen tillåter inte bestämmelser i EU lansering av en olje-ETF.

Om du vill investera i olja som en enskild råvara kan du göra det via Exchange Traded Commodities (ETC). Det finns när detta skrivs 13 olika index på olja som spåras av 17 olika börshandlade produkter. Den årliga förvaltningskostnaden för dessa börshandlade produkter ligger på mellan 0,25 och 1,25 procent.

Swapbaserad olja ETC

ETCer spårar värdet på råolja baserat på terminskontrakt. Olje-ETCer backas upp med säkerheter, som vanligtvis kontrolleras dagligen. Säkerheten är i form av kontantinvesteringar eller värdepapper med högsta kreditvärdighet.

Olje-ETCer är ett lämpligt instrument för att delta i prisutvecklingen på olja. Tänk dock på att du investerar i terminskontrakt och inte direkt i olja. Olje-ETCer spårar priset på antingen Brent-råolja, som kommer från Nordsjön, eller West Texas Intermediate (WTI) från USA. I den här investeringsguiden hittar du information om alla de ETCer som låter dig investera i olja.

Olje-ETF/ETC i jämförelse

När man väljer en olje-ETF eller ETC bör man överväga flera andra faktorer utöver metodiken för det underliggande indexet och prestanda för en ETF. För bättre jämförelse hittar du en lista över alla olje-ETFer/ETCer med detaljer om namn, kortnamn, förvaltningskostnad, utdelningspolicy, hemvist och replikeringsmetod.

För ytterligare information om respektive börshandlad fond, klicka på kortnamnet i tabellen nedan.

Alla dessa börshandlade produkter handlas på tyska Xetra.

Det betyder att det går att handla andelar i dessa börshandlade produkter genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

| Namn ISIN | Kortnamn | Avgift % | Utdelnings- policy | Hemvist | Replikerings- metod |

| WisdomTree Brent Crude Oil JE00B78CGV99 | OOEA | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| WisdomTree WTI Crude Oil GB00B15KXV33 | OD7F | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| WisdomTree WTI Crude Oil – EUR Daily Hedged JE00B44F1611 | 00XM | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| BNPP ICE Brent ÖL ETC DE000PS701L2 | BNQA | 0.90% | Ackumulerande | Holland | Swapbaserad |

| WisdomTree Bloomberg WTI Crude Oil IE00BVFZGC04 | 0LJC | 0.25% | Ackumulerande | Irland | Swapbaserad |

| WisdomTree Brent Crude Oil – EUR Daily Hedged JE00B7305Z55 | 00XT | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| BNPP WTI Öl (TR) ETC DE000PS7WT17 | BNQB | 0.90% | Ackumulerande | Holland | Swapbaserad |

| WisdomTree Bloomberg Brent Crude Oil IE00BVFZGD11 | 0LJD | 0.25% | Ackumulerande | Irland | Swapbaserad |

| BNPP RICI Enhanced Brent Öl (TR) ETC DE000PB6R1B1 | BNQC | 1.00% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced Brent Crude Oil (ER) Index EUR Hedge ETC DE000PZ9REB6 | B4NY | 1.20% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced WTI Öl (TR) ETC DE000PB6R1W7 | BNQD | 1.00% | Ackumulerande | Holland | Swapbaserad |

| WisdomTree Brent Crude Oil Longer Dated JE00B78CP782 | 00EB | 0.49% | Ackumulerande | Jersey | Swapbaserad |

| BNPP RICI Enhanced WTI Öl (ER) EUR Hedge ETC DE000PZ9REW2 | B4NZ | 1.20% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced Brent Öl (TR) USD ETC DE000PR5RBU0 | BNQ7 | 0.99% | Ackumulerande | Holland | Swapbaserad |

| BNPP RICI Enhanced WTI Öl (TR) USD ETC DE000PR5RWU6 | B4NG | 0.99% | Ackumulerande | Holland | Swapbaserad |

| SG ETC Brent Crude Oil Futures-Kontrakt DE000ETC0696 | SGS2 | 0.90% | Ackumulerande | Tyskland | Swapbaserad |

| SG ETC Light Sweet Crude Oil (WTI) Futures-Kontrakt DE000ETC0779 | 42GG | 0.90% | Ackumulerande | Tyskland | Swapbaserad |

Nyheter

E0UA ETF mycket korta eurodenominerade statsobligationer

Publicerad

7 timmar sedanden

6 april, 2025

iShares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) (E0UA ETF) med ISIN IE000JLXYKJ8, försöker följa ICE 0-3 Month Euro Government Bill-index. ICE 0-3 Month Euro Government Bill-index följer statsobligationer utgivna av länder i euroområdet. Tid till förfall: 0-3 månader.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,07 % p.a. iShares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) är den billigaste och största ETF som följer ICE 0-3 Month Euro Government Bill-index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna).

iShares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) är en mycket liten ETF med tillgångar på 3 miljoner euro under förvaltning. Denna ETF lanserades den 27 november 2024 och har sin hemvist i Irland.

Varför E0UA?

- Direktinvestering i statsobligationer.

- Riktad exponering mot kortfristiga eurostatsobligationer.

- Regional statsobligationsexponering.

Investeringsmål

Fonden strävar efter att uppnå en total avkastning på din investering, med hänsyn till både kapital- och inkomstavkastning, vilket återspeglar avkastningen från ICE 0-3 Month Euro Government Bill Index, fondens jämförelseindex (”Index”).

Handla E0UA ETF

Shares EUR Government Bond 0-3 Month UCITS ETF EUR (Acc) (E0UA ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | E0UA |

Sju börshandlade fonder som investerar i försvarssektorn

Investera i olja med hjälp av börshandlade fonder

E0UA ETF mycket korta eurodenominerade statsobligationer

Fem börshandlade fonder för investeringar i healthcare : Den stora möjligheten 2025?

S5EW ETF är en likaviktad satsning på S&P500

Fonder som ger exponering mot försvarsindustrin

WisdomTree lanserar europeisk försvarsfond.

Warren Buffetts råd om vad man ska göra när börsen kraschar

De bästa börshandlade fonderna för tyska utdelningsaktier

Trumps återkomst får europeiska aktier att rusa

Populära

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanFonder som ger exponering mot försvarsindustrin

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWisdomTree lanserar europeisk försvarsfond.

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanWarren Buffetts råd om vad man ska göra när börsen kraschar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanDe bästa börshandlade fonderna för tyska utdelningsaktier

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTrumps återkomst får europeiska aktier att rusa

-

Nyheter6 dagar sedan

Nyheter6 dagar sedanSvenskarna har en ny favorit-ETF

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHANetf lanserar Europa-fokuserad försvars-ETF

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanEn av de mest nedladdade finansapparna i Sverige