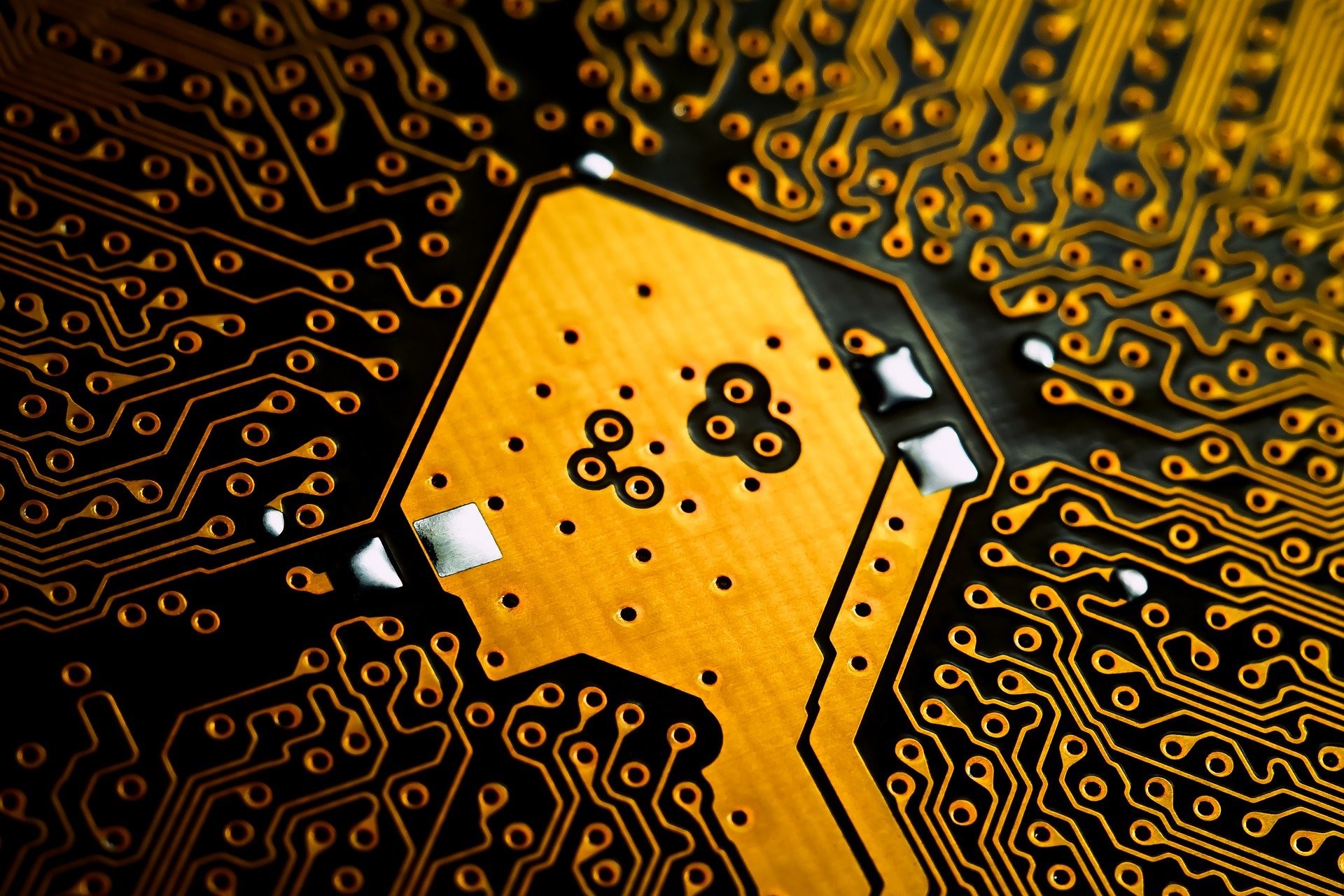

Samsung Asset Management Hong Kong (SAMHK) har lanserat en ny aktie-ETF, en global halvledarfond, som ger global exponering för företag som är verksamma inom halvledarindustrin.

Samsung Bloomberg Global Semiconductor ETF (3132 HK) har noterats på börsen i Hong Kong och kommer med en förvaltningsavgift på 0,85 %. De löpande avgifterna uppskattas till 1,80 % per år.

Halvledarföretag har överträffat den bredare tillväxtorienterade aktiemarknaden i post-Covid-miljön. 9,0 miljarder dollar iShares Semiconductor ETF (SOXX US), som fokuserar på USA-noterade halvledarföretag, har ökat med 200 % mellan 20 mars 2020 (när den amerikanska aktiemarknaden nådde botten) och 8 november 2021. Detta kan jämföras med en kursuppgång på cirka 130 % för Nasdaq 100 under samma period.

Produktionsstörningar orsakade av Covid-19, i kombination med ökade beställningar på halvledare på grund av accelererande digitalisering, också driven av pandemin, har lett till en obalans mellan utbud och efterfrågan och drivit upp värdet på chips. Analytiker förväntar sig att de nuvarande problemen med leveranskedjan kommer att pågå till åtminstone mitten av 2022.

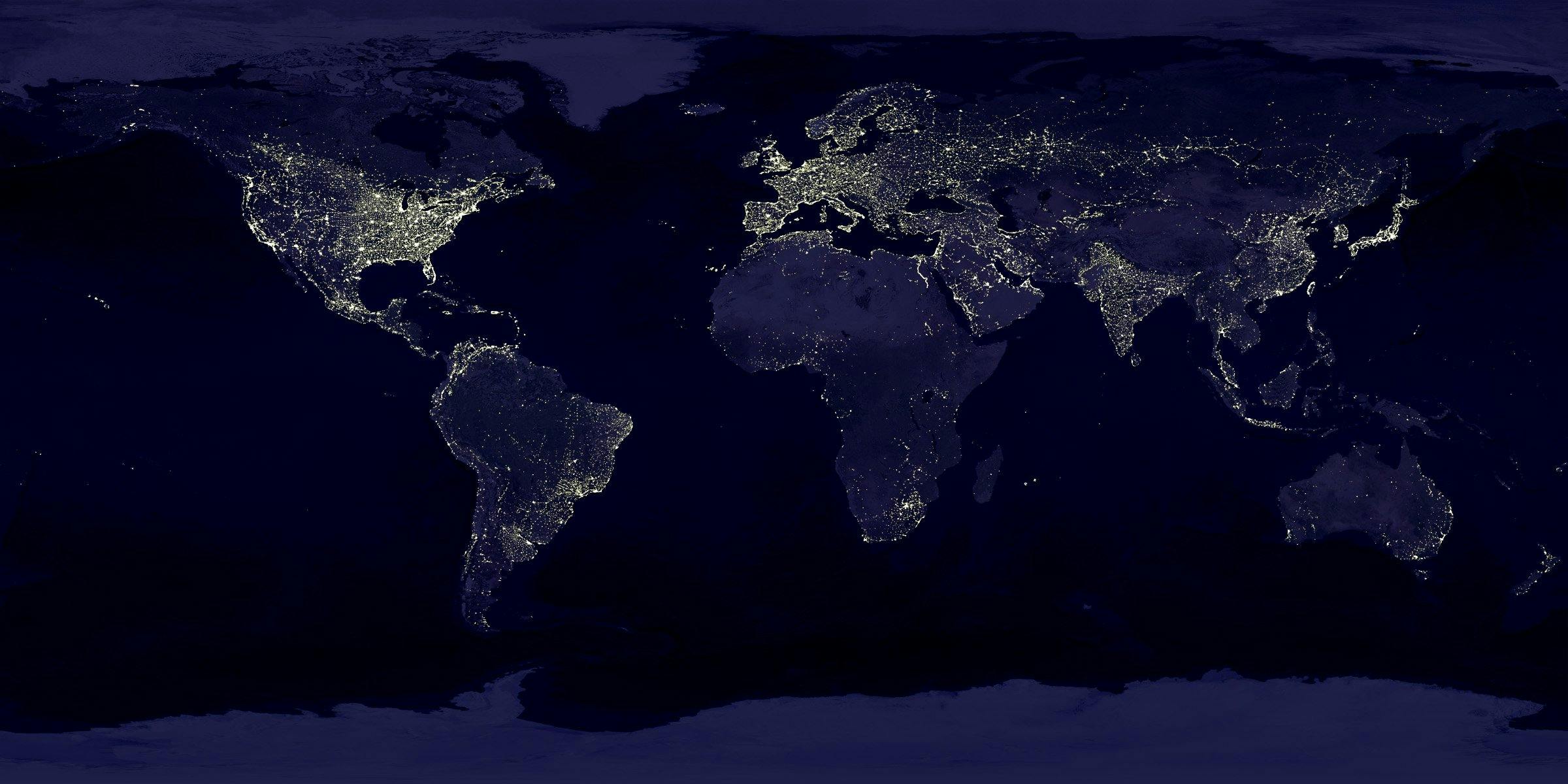

På lång sikt förväntas halvledarindustrin fortsätta att dra nytta av flera medvindar inklusive den globala 5G-utbyggnaden, större sammankoppling och smartare konsumentteknik.

Denna dynamik har fått World Semiconductor Trade Statistics (WSTS), ett ideellt industriobservatorium, att förutspå tillväxt inom halvledarindustrin att öka från 6,8 % 2020 till 19,7 % 2021, vilket motsvarar en marknadsstorlek på 527 miljarder dollar. Till 2022 räknar WSTS med att tillväxten normaliseras runt 8,8 %.

Carmen Cheung, chef för ETF och passiva investeringar på SAMHK, sa: ”Vi strävar efter att tillhandahålla högkvalitativa ETF-produkter som möter marknadens behov, och bristen på den globala halvledarindustrin och Metaverse-konceptet har blivit heta frågor i den höga -teknikområdet.

”Samsung Global Semiconductor ETF antar en global investeringsstrategi som gör det möjligt för investerare att delta på ett brett utbud av aktiemarknader där de ledande halvledarföretagen är noterade.”

Metodik

Samsung Bloomberg Global Semiconductor ETF följer Bloomberg Global Semiconductor Top 20 Index som består av de 20 företag, valda från både utvecklade och tillväxtmarknader globalt, som får de högsta totala intäkterna från halvledarrelaterade verksamheter.

Kvalificerade affärsaktiviteter, enligt definitionen i Bloombergs Industry Classification Standard (BICS), inkluderar halvledartillverkning samt tillhandahållande av utrustning och tjänster inom halvledarindustrin.

Beståndsdelar vägs med free float justerat börsvärde med ett enda aktietak på 15 %. Indexet rekonstitueras och balanseras om halvårsvis.

I slutet av augusti allokerades över hälften (52,1%) av indexet till aktier klassificerade inom halvledarindustrin och ytterligare en tredjedel (34,5%) till halvledartillverkare. Den återstående vikten tilldelades kommunikationsutrustning (9,2 %) och konsumentelektronik (4,2 %).

De tio största innehaven stod för 81,8 % av den totala vikten. De var Nivida (16,3%), Taiwan Semiconductor (14,3%), ASML (10,5%), Samsung Electronics (9,7%), Intel (6,7%), Broadcom (5,9%), Texas Instruments (5,4%), Qualcomm (5,0). %), avancerade mikroenheter (4,1 %) och Sony (3,9 %).

Medan fonden är den första ETF i Hong Kong som erbjuder global exponering mot halvledarinvesteringstemat, riktar Global X Asia Semiconductor ETF (3119 HK) sig till Asienbaserade företag som är involverade i produktion och utveckling av halvledare och halvledarutrustning. Denna fond, som lanserades i augusti 2021, följer FactSet Asia Semiconductor Index och kommer med en årlig förväntad pågående avgift på 0,68 %.

Handla halvledarfonder

Vi har inte hittat någon möjlighet för svenska investerare att handla vare sig Global X Asia Semiconductor ETF (3119 HK) eller Samsung Bloomberg Global Semiconductor ETF (3132 HK) . Däremot har vi hittat en hel del andra börshandlade fonder, från både USA och Europa som det går att handla. De amerikanska ETFerna kan emellertid endast handlas som ETFer.

VanEck Vectors Semiconductor ETF ger exponering för 25 värdepapper genom att spåra MVIS US Listed Semiconductor 25 Index. Produkten har förvaltat tillgångar värda $ 6 miljarder och tar 35 bps i årliga avgifter och kostnader. Det handlas starkt med en volym på cirka 3,1 miljoner aktier per dag. Följ kursen här.

SPDR S&P Semiconductor ETF XSD

SPDR S&P Semiconductor ETF spårar S&P Semiconductor Select Industry Index och har 40 aktier i sin portfölj. Det har samlat 1,1 miljarder dollar i sin tillgångsbas medan det handlar med en genomsnittlig daglig volym på cirka 53 000 aktier. Det tar ut 35 bps i avgifter per år.

Invesco Dynamic Semiconductors ETF PSI

Invesco Dynamic Semiconductors ETF spårar Dynamic Semiconductor Intellidex Index och har 31 värdepapper i sin korg. Den har AUM på 696,2 miljoner dollar och ser måttlig genomsnittlig daglig volym på 31 000 aktier. Kostnadskvoten är 0,57%.

First Trust Nasdaq Semiconductor ETF FTXL

First Trust Nasdaq Semiconductor ETF erbjuder exponering mot de mest likvida amerikanska halvledarpapper som baseras på volatilitet, värde och tillväxt genom att spåra Nasdaq US Smart Semiconductor Index. Med 30 aktier i sin korg har FTXL samlat 77,5 miljoner dollar i AUM. Den genomsnittliga handelsvolymen är lätt med cirka 7 000 aktier och kostnadskvoten är 0,60%.

Handla halvledarfonder

De nämnda halvledarfonderna finns endast att handla i USA. Av den anledningen finns den inte i utbudet hos svenska nätmäklare. IG erbjuder erbjuder emellertid handel i de nämnda halvledarfonderna halvledarfonder. Till IGs ETF Screener.

Även CMC Markets erbjuder handel med de nämnda halvledarfonderna i form av CFDer. Till CMC Markets

För europeiska investerare

VanEck har utökat sitt tematiska sortiment med lanseringen av Europas första ETF för halvledare. VanEck Vectors Semiconductor UCITS ETF (SMGB) noteras på London Stock Exchange med en total kostnadsprocent på 0,35%.

London Stock Exchange är en marknad som få svenska banker och nätmäklare erbjuder access till, men DEGIRO gör det.

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan