Alla investerare behöver ibland fatta snabba beslut. Skall Du Köpa, sälja eller behålla? Du kommer inte alltid att ha tid att konsultera analytiker, eller göra egna rapporter för att fatta beslut. Så vad gör du? Ett enkelt knep är att titta på företagets senaste två resultatrapporter. I den här artikeln kommer vi att peka på viktig information som hjälper dig att fatta bra beslut under press.

Ökande försäljning

Ökar företaget sin försäljning, och i så fall är försäljningsökningen verklig eller relaterad till engångshändelser? Det betyder att du måste läsa hela pressmeddelandet för att både ta in vad ledningen sa om kvartalet, samt titta på siffrorna. Upplevde företaget intern tillväxt, eller sålde den en tillgång eller var det något annat som gör att försäljningen verkar växa?

I allmänhet är det en bra idé att titta på mindre företag (i försäljningsområdet 100 miljoner till 1 miljard kronor) som växer med över 10% årligen. När man tittar på större företag bör deras försäljning växa med minst 3% för att vara av intresse. Slutligen bör Du jämföra ett företags tillväxt i försäljning, inte bara från förra året, men från sista kvartalet (både i år och i följd). Om kvartalsvisa försäljningar har uppvisat en uppåtgående trend är det vanligtvis ett annat gott tecken.

Läs pressmeddelandet

Vad är ditt intryck av vad som hände i kvartalet? Var det en positiv rapport där ledningen pratade om ”möjligheter” och åtnjutit sin tidigare tillväxt, eller talade ledningen om de många ”utmaningar” som företaget står inför? Höjdes eller sänktes dess resultatstyrning? Finns det några nya potentiella katalysatorer som nya produkter eller potentiella förvärvskandidater som ledningen pratar om som kan hjälpa till att driva beståndet högre? Språket som används i dessa pressmeddelanden är mycket avsiktligt. Den granskas av många ögon både i press och juridiska avdelningar. En positiv rapport är ett särskilt gott tecken, medan en rapport som innehåller dämpat språk borde ses med misstankar.

Ett varningstecken

Rapporter som är alltför optimala bör också ses med försiktighet. Om ett företag inte levererar det som det tidigare har lovat eller inte uppfyller sina framtida förväntningar, kommer aktiekursen sannolikt att bli nedtryckt.

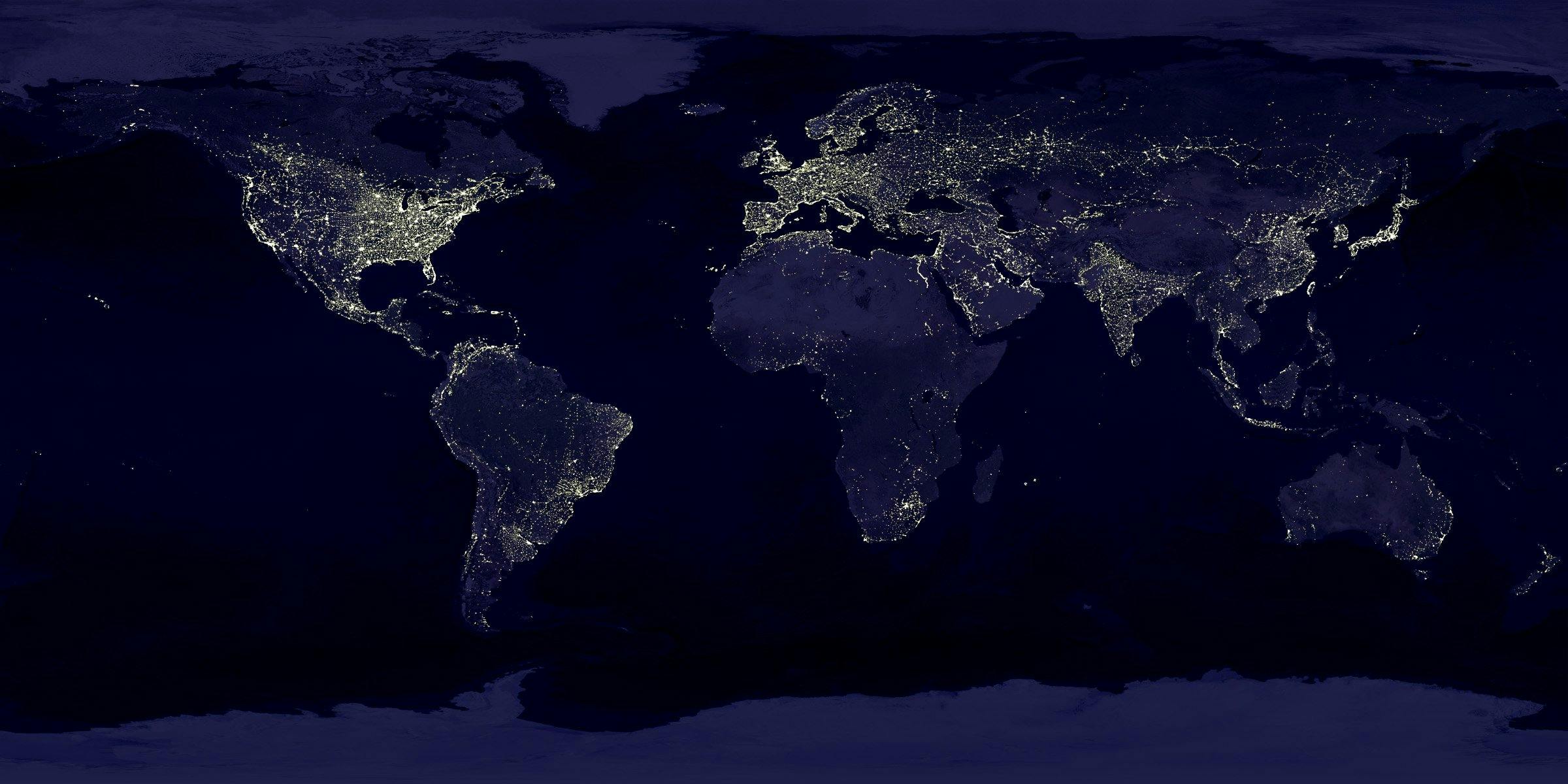

10 000 meters överblicken

Utöver de senaste pressmeddelandena, överväga de makrotrender som kan påverkar aktien. Kommer stigande räntor, högre skatter eller köpmönster inom branschen att påverka aktiekursen? Finns det någon annan extern faktor, som en branschövergripande nedgång, som kan påverka företaget? Dessa överväganden är lika viktiga som de grundläggande och tekniska indikatorerna.

Förbättra marginaler

Försäljningslinjen förbättras. Har kostnaden för varor sålda objekt eller försäljnings-, allmänna och administrativa utgiftsposter i resultaträkningen gåt upp i snabbare takt än försäljningen? Om så är fallet kan det bero på att företaget bara går in i ett nytt företag eller lanserar en ny produkt och upplever vissa växande smärtor eller betalar för vissa startkostnader. Detta kan dock också innebära att företaget gör ett dåligt jobb för att hantera sina utgifter. Ledningens diskussion av kvartalsresultatet hjälper dig att samla in den informationen.

Vägledning

Många företag erbjuder analytikerna någon slags vägledning om framtida intäkter. Har företaget nyligen ökat eller minskat sin framtida (resultat) vägledning? Är siffrorna som företaget förväntar sig bättre eller sämre än vad analytikerna förväntar sig? Denna information kommer att ge dig en uppfattning om huruvida företaget har möjlighet att överträffa prognoserna eller om det är mer benägna att svika med sina framtida siffror.

Fördjupar lite djupare in i psykologin bakom vägledningen, om ett företag ökar sin vägledning för det nuvarande kvartalet, men når inte förväntningarna utöver det, kommer dess aktier sannolikt att säljas. Omvänt, om ett företag sänker sina förväntningar för det nuvarande kvartalet, men höjer sin helhetsberäkning, kommer det gemensamma beståndet förmodligen att gå av. Som en tumregel ska du hålla koll på lång sikt, för i de flesta fall kommer analytikerna att förbise en kortvarig snubbling om det är övertygat om att det kan finnas en påtaglig katalysator i horisonten.

Aktieåterköpsprogram

Återköper företaget aktier på den öppna marknaden? När företag köper tillbaka sina aktier istället för att använda kontanterna för att göra förvärv eller betala utdelning, är det vanligtvis ett gott tecken på att ledningen anser att aktiebolaget är undervärderat.

Med detta sagt kan ledningen i vissa fall ha bakomliggande skäl till återköp av aktier. Vissa ledningsgrupper gör det för att minska det totala antalet aktier, för att förbättra ekonomiska nyckeltal eller öka vinsten, vilket gör företaget mer attraktivt för analytikergemenskapen. Andra återköpsprogram inrättas som en public relations-satsning för att få investerare att tro att bolaget är värt mer.

Aktieåterköpsprogram är vanligtvis ett gott tecken på att bättre tider kan ligga framför bolaget. Fråga dig själv, skulle du hellre köpa ett företag som återköper sina aktier nära sin 52 veckors botten, eller en som vägrar att köpa tillbaka aktier trots att ha pengar att göra det?

Helst vill du se det totala antalet utestående aktier minskar, kanske som ett resultat av ett återköpsprogram. På så sätt sprids det framtida intäkterna över färre aktier, vilket gör vinst per aktie högre. Om utestående aktier ökar inkomsterna mellan en större pool av investerare och blir utspädd och minskar din vinstpotential.

Nya produkter

På kort tid är det nästan omöjligt att avgöra om en produkt blir vinnare eller inte. Det kan dock vara ett stort misstag att förbise dessa aktier, eftersom nya produkter ofta kommer att få mycket uppmärksamhet från både konsumenter och investerare. Detta bidrar ofta till att flytta aktiekursen högre på kort sikt. Dessutom har företaget förmodligen redan spenderat mycket pengar på FoU och inledande kampanjer, eftersom det positionerar sig att ta in en hel del pengar med färre (nämligen FoU) kostnader.

Ta till exempel Apples utgåva av iPod under 2001. I början var vissa investerare och analytiker skeptiska till om företaget skulle kunna leverera meningsfulla intäkter från enheten. Det visade sig dock vara mycket framgångsrikt (42,6 miljoner såldes enbart under 2011) och drivit Apples tillväxt under hela decenniet. Naturligtvis blir nya produkter inte alltid kassakor för de företag som producerar dem, men om du går in på en bra en tidigt kan det finnas en potential för vinst.

Tekniska indikatorer

Titta nu på aktiediagrammet för det senaste året och de senaste fem åren. Finns det säsongsvariationer i aktiekursen? Handlar det vanligtvis högre eller lägre i vissa delar av året? Detta kan vara värdefull information.

Bestäm den trend som denna aktie handlar om: Sker aktiehandeln över eller under dess 50- och 200-dagars glidande medelvärden? Är det ett tunt handlat företag, eller handlar det miljontals aktier per dag? Har volymen ökat eller minskat nyligen? Minskande volym kan vara ett tecken på mindre intresse för aktierna, vilket kan leda till en minskning av aktiekursen. Ökningar är generellt gynnsamma om de underliggande fundamenten är solida, vilket innebär att bolaget har goda tillväxtmöjligheter och är välkapitaliserad.

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan