Nyheter

Invesco för billig att ignorera

Publicerad

6 år sedanden

Fondbolaget Invesco är kanske inte så känt i Sverige, men erbjuder i rad olika börshandlade fonder och ETFer runt om i världen. Flera av dessa går att handlas av europeiska investerare, både i London och på tyska Xetra. I dag tittar vi emellertid på aktien, inte på fonderna. Invesco, för billig att ignorera. Dessutom betalar detta fondbolag en hög utdelning. Invesco har dessutom utrymme att öka denna utdelning i framtiden. Samtidigt handlas aktien med en betydande rabatt.

Trots att Invesco laggar dess mycket större kollegor, växer företaget genom förvärv som kommer att bidra till att öka intäkterna och stabilisera tillgångsflödena. Med en direktavkastning på 6,9% och den senaste prisnedgången på 38% under de senaste 6 månaderna, erbjuder aktien kanske e övertygande köpmöjlighet.

Alltför ofta fokuserar investerare på # 1 och # 2-spelaren i en bransch, för att de uppriktigt sagt är de största, får mest uppmärksamhet vid media och analytiker och brukar spendera mest på reklam också. Men ofta hittar vi ädelstenar i resten av peer-gruppen, som trots att de verkar vara ett mindre värdefullt företag, erbjuder en övertygande investeringsmöjlighet – särskilt när aktierna i dessa företag handlar med en betydande rabatt till var de borde handlas till.

En kapitalförvaltningsjätte

Invesco (IVZ), kapitalförvaltningsjätten, är ett sådant företag. Det betalar en direktavkastning på 6,9% till aktuellt marknadspris och verkar ha sålt mer än större aktörer inom branschen som BlackRock (BLK) och T. Rowe Price (TROW).

Headwinds förväntas som aktiemarknadsutvecklingen bedöms minska i den närmaste framtiden tillsammans med en möjlig avmattning i världsekonomin – även om båda prognoserna är föremål för debatt om deras sannolikhet och tidpunkt. Trots en sådan negativitet ser Invescos fundamenta som attraktiva eftersom förvaltaren handlar för mycket för en rabatt till sitt eget värde.

Bolagsöversikt och framtidsutsikter

Invesco hanterar mer än 980 miljarder dollar i tillgångar per den 30 september och dess kunder sprids över olika delar av världen. Företaget har en närvaro i 25 länder, medan kunderna kommer från minst 150 länder.

Flera förvärv

Invesco genomförde en rad förvärv under det senaste året, vilket enligt ledningens mening skulle göra det möjligt för företaget att utnyttja stordriftsfördelar. Dessa oorganiska tillväxtåtgärder kommer att bidra till att bredda bolagets kundbas och dess räckvidd. Dessa förvärv har obetydlig överlappning som skulle begränsa de förvärvsutsikter som förvärvats.

Det senaste förvärvet var av Oppenheimer Funds, som har 250 miljarder dollar i Assets Under Management (AUM). Tillsatsen av Oppenheimer Funds kommer att öka Invescos exponering för globala aktier signifikant. Detta kommer oundvikligen göra det möjligt för Invesco att konkurrera om större marknadsandel internationellt – i synnerhet i aktivt förvaltade strategier – men strategin kan ta år att etablera på grund av branschens karaktär som företaget arbetar med och osäkerheten investerare kan bifoga förvärv och framtida planer för var och en av målbolagen.

Investeringsprestanda spelar en stor roll i skapandet av ekonomiska moats i investment management industrin liksom kostnader. De flesta kapitalförvaltare kan inte konkurrera mot BlackRock och Vanguard, men eftersom pendeln svänger mot att gynna aktiv förvaltning kan en solid plattform av aktivt förvaltade medel generera vinster.

Under alla omständigheter placerar Oppenheimer-förvärvet Invesco väl i ett antal tillgångsklasser, förutsatt att deras AUM kan behållas och odlas.

Negativ korrelation

En viktig punkt att notera är den negativa korrelationen som ses mellan Invesco och Oppenheimer Funds prestationsprofiler. Detta kan eventuellt hjälpa Invesco att bedriva bättre under tider av marknadsturbulens eller förändringar i tillgångsallokering.

Utan att komma in i de slutgiltiga detaljerna i varje förvaltares strategier kan vi anta att de fondstrategier som finns på Invesco är helt annorlunda än de hos Oppenheimer, så att när ett företags fonder går bra är det sannolikt ett resultat av att bli utsatt för förmånliga tillgångsklasser eller strategier. Kombinationen av sina medel är därför mer benägna att släpa ut tillgångar och prestanda.

Risker

Det finns headwinds i branschen, inklusive en potentiell björnmarknad – såväl som den tekniska utvecklingen som störa investeringshanteringsutrymmet. Några av de viktigaste riskerna som identifieras inkluderar:

- Risken för robotrådgivare

- Low-cost Exchange Traded Funds (ETF)

- Förväntad underutveckling av aktiemarknaderna

Medan BlackRock redan har vidtagit åtgärder för att tillhandahålla robotrådgivningstjänster, kommer Invesco ännu att tränga in i det här segmentet, vilket kan vara orsaken till en lägre värderingsmultipel. Å andra sidan har Invesco vidtagit åtgärder för att etablera företaget som leverantör av ETFer, och det finns mer utrymme för tillväxt inom detta segment.

BlackRock leder återigen detta segment med en klar marginal och paradigmskiftet från aktivt förvaltade fonder till indexerade fonder kommer fortsätta att skada industrin i sin helhet. Därför måste Invesco ta itu med detta genom att införa mer antingen kostnadseffektiva, indexerade fonder eller mer aktivt hanterade strategier som skiljer sig från ett riktmärke.

Lönsamhet kontra peers

Med hjälp av organisk och oorganisk tillväxt har företagsintäkterna ökat de senaste åren. Viktigare är att Invesco har kunnat expandera sin vinstmarginal till över 21%, vilket är det högsta som rapporterats under de senaste 10 åren.

Det kan dock vara användbart att analysera hur Invesco har utfört i linje med sina konkurrenter. Under hela värderingsprocessen kommer vi att använda BlackRock, T. Rowe Price och Franklin Resources (NYSE: BEN) som viktiga konkurrenter.

Omsättningstillväxt

Invesco omsättningstillväxt har varit avsevärt lägre än BlackRock och T. Rowe Price, medan marginalen översteg Franklin Resources. Tjurmarknaden har pågått mer än tio år, vilket haft en stor positiv inverkan på kapitalförvaltningsbolagen, men bristen på tillväxt jämfört med sina peers är en indikation på Invescos långsamma anpassning till förändringar i den totala industrin.

BlackRocks intäktsökning kan däremot hänföras till den stora framgången i sitt ETF-erbjudande. Medan både BlackRock och T. Rowe Price har ökat sina intäkter med en mycket högre takt än Invesco, har de också kunnat leverera betydligt högre marginaler jämfört med Invesco. Detta även om BlackRock erbjuder lägre kostnadseffekter.

Värdering

För att uppskatta det verkliga värdet av Invesco bör lönsamhet, resultat och utdelningens hållbarhet övervägas. Därför har jag infört värderingsvärdet som härrör från en tvåstegsutdelningsdiskonteringsmodell till värderingsvärdet av den relativa värderingsmodellen för att komma fram till ett vägt genomsnittligt uppskattat verkligt värde.

Verkligt värde med hjälp av en relativ värderingsmodell

För att uppskatta det verkliga värdet av Invesco med hjälp av en relativ värderingsmodell utarbetades en jämförbar företagsanalysstabell.

BlackRock, trots att bolaget är branschledare, handlas med den lägsta P / E-talet bland sina peers. Invesco handlar dock för närvarande till ett mycket lägre genomsnittligt P / E-förhållande än alla sina kamrater, inklusive BlackRock.

Invesco handlar med en rabatt på över 50% till sitt 5-åriga genomsnittliga P / E-tal. Jag tror inte att Invesco ska överensstämma med dess 5-åriga genomsnitt, främst på grund av en nedgång i aktiemarknaden som kan inträffa inom de närmaste 5 åren. Nya förvärv kommer dock att hjälpa Invesco att tränga in mer på den växande ETF-marknaden och den internationella aktiemarknaden. Zacks Research uppskattar en organisk tillväxttakt på 3% till 5%.

Ett p/e närmare tio

Sammantaget tror jag att Invesco bör handla på ett P / E nära tio gånger sitt TTM-resultat, vilket stöds av min uppfattning att företaget bör handla med rabatt till sina peers, men borde också spegla företagets förmåga att växa vid en högre ränta på grund av oorganiska tillväxtåtgärder.

Icke-organisk tillväxt kommer dock att kosta en högre skuldnivå och potentiell likviditetsutspädning som jag har förvissat mig om att komma fram till detta verkliga värde.

Vid TTM-vinsten per aktie (EPS) på 2,85 USD ska Invesco handla på 28,50 dollar baserat på en P / E på 10 gånger. Detta faller i linje med konsensusanalytikestimatet för Invesco.

Som första steg bör Invesco utdelningspolicy utvärderas för att fastställa utdelningsprocenten för en hög tillväxtperiod och en stabil tillväxtperiod.

Utdelningen har ökat i linje med nettoomsättningen

Utdelningen har ökat i linje med nettoomsättningen. Invesco har betalat ut i genomsnitt 46,48% av vinsten under de senaste 5 åren, en trend som jag ser kommer att fortsätta de närmaste 3 åren.

I linje med detta antagande har en utdelningsandel på 45 procent använts. Vidare har Capital Asset Pricing Model (CAPM) med nedanstående antaganden använts för att komma fram till kostnaden för eget kapital.

Beta = 1,5

Riskfri ränta = 3,5%

Riskpremie = 5,5%

Kostnad för eget kapital = 11,75%

Tillväxten i EPS härleddes med användning av den hållbara tillväxtförhållandeformeln för g = ROE * b där b är retentionsförhållandet.

Efter tre år förväntas bolaget

växa med stabila tre procent. Detta är förväntat AUM minskar när aktiemarknaderna presterar bättre än andra tillgångsklasser, liksom långsiktiga nominella avkastningar.

Högre investeringar bör förväntas i framtiden, eftersom Invesco försöker hålla trit med robotrådgivare och annan teknisk utveckling. Så småningom tror vi att det kan lösa sig till ett mycket högre utbetalningsförhållande på cirka 75%.

Med hjälp av dessa antaganden kommer vi fram till nedanstående värderingsestimat för Invesco.

Det slutliga uppskattade värdet för Invesco baseras på ett vägt genomsnitt av de två verkliga värdena som härrör från de två värderingsmetoderna som används.

Det slutliga uppskattade värdet för Invesco baseras på ett vägt genomsnitt av de två verkliga värdena som härrör från de två värderingsmetoderna som används.

Fair Value

| Fair value estimate relative valuation model | $28.85 |

|---|---|

| Vikt | 0.5 |

| Weighted fair value estimate relative valuation model | $14.445 |

| Fair value estimate the dividend discount model | $25.79 |

| Vikt | 0.5 |

| Weighted fair value dividend discount model | $12.895 |

Weighted average fair value estimate = $27.34

Invesco-aktierna handlas med en rabatt på 60% till eget värde.

Kort analys av utdelningssäkerhet

I det här avsnittet har vi kortfattat tittat på en rad utdelningsskyddsåtgärder för att se om Invesco skulle kunna fortsätta att fördela rikedom till sina aktieägare på nuvarande nivåer.

Free cash flows vs dividends

Med undantag för 2016 har Invesco enkelt täckt sina utdelningar via FCF, vilket är ett positivt tecken på utdelningsinvesterare. Den genomsnittliga utbetalningsgraden på cirka 46% tyder på att företaget arbetar med att finna en balans mellan utdelning och utbetalning av pengar för att finansiera kapitalprojekt.

Free Cash Flow ökning

Ett företags förmåga att generera pengar är ett av de viktigaste värdena när det gäller att bestämma sin förmåga att fortsätta betala nuvarande utdelningsnivå eller bättre än, för att öka utdelningen i framtiden. Invescos förmåga att generera FCF är avgörande för den fortsatta tillväxten av bolaget, eftersom den har påbörjat en aggressiv oorganisk tillväxtstrategi.

Skuldsättning

Invesco har en skuldsättningsgrad på 0,85, vilket ligger högt i jämförelse med sina konkurrenter. En viktig orsak till denna förhöjda skuldsättning i sin kapitalstruktur är användningen av skuld för de senaste förvärven. Även om förvärv förväntas ge synergier mot Invesco, kan en ytterligare försämring från en optimal kapitalstruktur skada företaget i framtiden.

Bolagets räntetäckning på cirka 40 gånger ligger långt under branschgenomsnittet 144 gånger – något att övervaka noga, även om räntan är väl täckt på nuvarande nivåer. Trots att ha en kapitalstruktur med en betydligt högre del av skulden jämfört med sina jämlikar bör Invesco har möjlighet att behålla sin nuvarande utdelningsprocent.

Risker och utmaningar

Invescos resultat är hårt knutet till de globala kapitalmarknaderna, vilket är detsamma med alla fondbolag. de globala kapitalmarknaderna rasar, kommer Invesco säkert att uppleva utflöden. Invesco såg nettoutflöde på 11,2 miljarder under tredje kvartalet 2018 då de globala kapitalmarknaderna föll.

Av den anledningen är en stor risk att investera i Invesco om det finns en hög sannolikhet för en krasch på aktiemarknaden inom de närmaste åren. Det finns pågående debatter om huruvida företagens vinster har nått sin topp och avkastningskurvan förblir relativt platt. Historiskt sett har en platt avkastningskurva varit en exakt förutsägelse för återköp av aktiemarknaden.

Enligt Morningstar Research kommer dessutom 80% av Invescos årliga intäkter från förvaltningsavgifter som erhålls på AUM, vilket gör Invesco mer utsatt för utflöden.

Enligt de senaste uppgifterna finns 47% av Invescos AUM i eget kapitalprodukter, vilket innebär att företaget är starkt exponerat för eget kapitalflöden, vilket är starkt korrelerat med marknadsrörelser. Om aktiemarknaderna presterar, kommer Invescos vinstmarginaler att komprimeras ytterligare, eftersom högre intjänade aktiestrategier kommer att överges av investerare till förmån för lägre intjänade räntebärande strategier.

En extra utmaning är att rörelsekostnaderna kommer att krympa högre under de kommande kvartalen på grund av ytterligare förvärv eller expansionsmöjligheter. Om Invesco inte lyckas hita de förväntade synergierna från sina förvärv kommer marginalerna att bli ännu mer negativa.

Kapitalförvaltningsindustrin går genom dynamiska förändringar, drivna av störande teknik och ett överhängande slut på denna tjurmarknad. Invesco erbjuder en direktavkastning på 6,9% till det aktuella marknadspriset och handlas med en rabatt på 60% till det inneboende värdet, beräknat med relativt konservativa antaganden. Aktien bör inte handlas med en premie, men det förtjänar att handla till en mindre diskonterad värdering multipel till sina konkurrenter. Dess nuvarande pris återspeglar inte korrekt dess underliggande finansiella resultat och framtidsutsikter. På det aktuella marknadsvärdet kan aktien vara av intresse.

Du kanske gillar

-

SAVR Global by Vanguard: Ett billigt alternativ till globala indexfonder

-

Effekten av Vanguards ETF-avgiftssänkningar kommer att variera efter kategori

-

Den nordiska ETF-marknaden december 2024

-

SAVR Global by Vanguard utmanar det svenska fondsparandet med nytt ETF-erbjudande

-

Chefsstrategen: Wall Street övervärderat redan innan Trump-rallyt

-

Den nordiska ETF-marknaden juli 2024

Stablecoins are digital currencies tied to assets like the U.S. dollar, offering the price stability needed for payments. They maintain their peg by being backed 1:1 by their underlying fiat currency, with issuers holding equivalent amounts in cash and cash equivalents, making stablecoins a digital representation of those reserves. Their market has doubled to over $235 billion, with daily usage nearly doubling in two years.

Why are stablecoins making headlines now?

Due to their clear product-market fit and growing mainstream adoption, stablecoins have become a top priority for regulation, with both industry leaders and policymakers calling for swift action.

On April 4, the Securities and Exchange Commission’s Division of Corporation Finance finally clarified that stablecoins are not securities if backed one-for-one by USD or similar assets and used for payments or value storage. These “Covered Stablecoins” are not marketed as investments, lack profit incentives, and include protections like reserves, making securities law registration unnecessary for issuance or redemption.

The GENIUS Act, introduced in February and advanced by the U.S. Senate Banking Committee in March, marks a major step toward creating a clear legal framework for stablecoin issuance and oversight. This clarity is driving momentum as Fidelity is set to launch its own stablecoin, and Bank of America is preparing to follow it once legislation is finalized.

Globally, the European Union’s Markets in Crypto Assets (MiCA) framework has already come into effect, reinforcing a broader shift toward formal integration of stablecoins into traditional finance. These developments reflect a growing consensus that stablecoins are emerging as essential infrastructure for global payments, treasury management, and digital asset adoption.

What are the benefits of stablecoins?

Stablecoins are digital currencies designed for fast, low-cost, and stable transactions. Since their launch in 2014, they’ve become a go-to tool for online payments, especially cross-border transfers. As they’re pegged to stable assets like the U.S. dollar or euro, they avoid the wild price swings seen in other cryptocurrencies.

They’re accessible to anyone with internet, making them especially valuable in regions with high inflation or limited banking access, like Argentina or Turkey.

With some built on public blockchains, stablecoins offer transparency, letting users track transfers and supply in real time. For institutions, they also simplify treasury management by acting as efficient digital cash that can be deployed instantly.

Who are the major players in the stablecoin race?

Tether (USDT) and Circle (USDC), the two largest stablecoin issuers, collectively hold over $204 billion in U.S. Treasuries, making them the 14th largest holders globally. Their combined treasury holdings surpass those of entire nations, including Norway and Brazil.

USDT leads with $144 billion in circulation; USDC, backed by Coinbase and known for compliance, has become a trusted digital dollar across global finance.

Why stablecoins matter: A revenue engine for blockchains

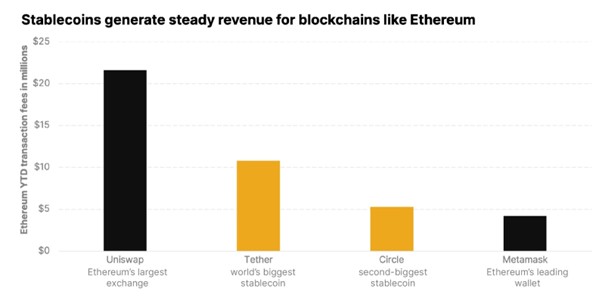

Stablecoins generate steady revenue for blockchains like Ethereum and Solana by driving transaction fees with each transfer. With trillions in annual volume, they help sustain network activity beyond speculation.

On Ethereum, for example, USDT and USDC transactions are major contributors to daily gas fees. Year to date, Tether ranks #3 and USDC ranks #5 in terms of total gas consumed. Tether and Circle also dominate daily transaction activity on Ethereum, averaging approximately 12 million and 6 million transactions per day, respectively, making them the top two entities on the network by daily transaction count.

Meanwhile, on Solana, stablecoin activity has surged, helping sustain validator rewards and strengthen protocol economics. In addition to the mainstream utility, stablecoins represent reliable, protocol-level cash flow, making them crypto’s killer use case.

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Nyheter

BE29 ETF är en portfölj företagsobligationer med förfall 2029

Publicerad

4 timmar sedanden

19 april, 2025

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis (BE29 ETF) med ISIN IE000ZC4C5Q1, försöker följa Bloomberg 2029 Maturity EUR Corporate Bond Screened-index. Bloomberg 2029 Maturity EUR Corporate Bond Screened Index spårar företagsobligationer denominerade i EUR. Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2029) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2029 (Denna ETF kommer att stängas efteråt).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,10 % p.a. Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis är den billigaste ETF som följer Bloomberg 2029 Maturity EUR Corporate Bond Screened index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kuponger) i ETFen delas ut till investerarna (kvartalsvis).

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis är en mycket liten ETF med 1 miljon euro tillgångar under förvaltning. Denna ETF lanserades den 18 juni 2024 och har sin hemvist i Irland.

Produktbeskrivning

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF Dist syftar till att tillhandahålla den totala avkastningen för Bloomberg 2029 Maturity EUR Corporate Bond Screened Index (”Referensindexet”), minus avgifternas inverkan. Fonden har en fast löptid och kommer att upphöra på Förfallodagen. Fonden delar ut intäkter på kvartalsbasis.

Referensindexet är utformat för att återspegla resultatet för EUR-denominerade, investeringsklassade, fast ränta, skattepliktiga skuldebrev emitterade av företagsemittenter. För att vara kvalificerade för inkludering måste företagsvärdepapper ha minst 300 miljoner euro i nominellt utestående belopp och en effektiv löptid på eller mellan 1 januari 2029 och 31 december 2029.

Värdepapper är uteslutna om emittenter: 1) är inblandade i kontroversiella vapen, handeldvapen, militära kontrakt, oljesand, termiskt kol eller tobak; 2) inte har en kontroversnivå enligt definitionen av Sustainalytics eller har en Sustainalytics-kontroversnivå högre än 4; 3) anses inte följa principerna i FN:s Global Compact; eller 4) kommer från tillväxtmarknader.

Portföljförvaltarna strävar efter att uppnå fondens mål genom att tillämpa en urvalsstrategi, som inkluderar användning av kvantitativ analys, för att välja en andel av värdepapperen från referensindexet som representerar hela indexets egenskaper, med hjälp av faktorer som index- vägd genomsnittlig varaktighet, industrisektorer, landvikter och kreditkvalitet. När en företagsobligation som innehas av fonden når förfallodag kommer kontanterna som fonden tar emot att användas för att investera i kortfristiga EUR-denominerade skulder.

ETFen förvaltas passivt.

En investering i denna fond är ett förvärv av andelar i en passivt förvaltad indexföljande fond snarare än i de underliggande tillgångarna som ägs av fonden.

”Förfallodag”: den andra onsdagen i december 2029 eller annat datum som bestäms av styrelseledamöterna och meddelas aktieägarna.

Handla BE29 ETF

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis (BE29 ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Borsa Italiana.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Borsa Italiana | EUR | BE29 |

| XETRA | EUR | BE29 |

Största innehav

| Namn | CUSIP | ISIN | Kupongränta % | Vikt |

| AT&T Inc 2.35% 05/09/29 | 00206RHH8 | XS1907120791 | 2.350 | 2.22% |

| Holcim Finance Luxembourg SA 1.75% 29/08/29 | L4806FAH4 | XS1672151492 | 1.750 | 2.14% |

| Unibail-Rodamco-Westfield SE 1.5% 29/05/29 | F95094ST0 | XS1619568303 | 1.500 | 2.08% |

| Baxter International Inc 1.3% 15/05/29 | — | XS1998215559 | 1.300 | 2.08% |

| Euronext NV 1.125% 12/06/29 | N3113KAT5 | XS2009943379 | 1.125 | 2.06% |

| Blackstone Property Partners Europ 1.75% 12/03/29 | L1051PAD9 | XS2051670300 | 1.750 | 2.04% |

| Walmart Inc 4.875% 21/09/29 | U9311FAG3 | XS0453133950 | 4.875 | 1.72% |

| Banco Bilbao Vizcaya Argentaria SA 4.375% 14/10/29 | E118054J9 | XS2545206166 | 4.375 | 1.65% |

| Toyota Motor Credit Corp 4.05% 13/09/29 | U89233WV5 | XS2597093009 | 4.050 | 1.63% |

| Nykredit Realkredit AS 4.625% 19/01/29 | K74493TG0 | DK0030512421 | 4.625 | 1.62% |

Innehav kan komma att förändras

Nyheter

Guld-ETFer slår Bitcoin-ETFer kraftigt under första kvartalet 2025

Publicerad

5 timmar sedanden

19 april, 2025

Under hypervolatila marknader omvärderar investerare vanligtvis vad de äger. De ser också över vilka investeringar som är bäst lämpade för att navigera i svåra tider. Guld är alltid ett självklart val, och under den nuvarande turbulensen har det inte gjort dem besvikna. Faktum är att gammaldags guld-ETF, börshandlade fonder som investerar i guld slår till och med bitcoinfonder med en enorm marginal.

Marknadsreferenser som SPDR S&P 500 ETF såg stora dippar från 1 januari till 15 april 2025 SPDR-fonden föll med 7,99 procent under den tiden medan iShares Bitcoin Trust ETF sjönk med 10 procent. Samtidigt steg SPDR Gold Shares-fonden, världens största ETF med fysiskt guld som backas upp, med nästan 23 procent. Fonden har tillgångar på över 98 miljarder dollar.

Medan S&P 500 belönade investerare rikligt under 2023 och 2024, ”sedan befrielsedagen, den 2 april i år, har spelplanerna för 2025 ändrats lite”, säger John Kinnane, chef för nyckelkunder på Sprott Asset Management.

Mitt i de krympande marknaderna har det skett en översvämning av ETFer som fysiskt stöds av guld och silver. I april ökade ETFer för ädelmetaller med 6,6 miljarder dollar i nya tillgångar och vann de största nettoinflödena för månaden i råvarukategorin.

Även ETFer för gruvaktier har klarat sig bra. VanEck Gold Miners ETF, till exempel, avkastade över 49 procent för året fram till den 15 april.

Det finns också specialiserade strategier. USCF Gold Strategy Plus Income Fund erbjuder en unik inkomsttwist på guld genom att sälja täckta köpoptioner för att generera intäkter. Den har en 30-dagars SEC-avkastning på 3,36 procent och har hittills i år ökat med 20,72 procent.

”En av guldets bestående egenskaper är att det faktiskt är en okorrelerad tillgång. Investerare av alla slag letar efter låg korrelation så att de i tider av volatilitet – som vi befinner oss i just nu – får en jämnare avkastning för sin totala portfölj”, säger Kinnane.

I februari lanserade Sprott Sprott Active Gold & Silver Miners ETF. Den inkluderar aktier i guld- och silvergruvor i en ETF-ticker med en aktivt förvaltad strategi.

Medan guldlänkade fonder har blomstrat har varken bitcoin eller resten av kryptovalutamarknaden gett investerarna något särskilt skydd.

Bitwise 10 Crypto Index Fund, ett mått på 10 olika kryptovalutor, inklusive bitcoin, sjönk med 21,28 procent från 1 januari till 15 april. Mindre kryptovalutor, särskilt meme-mynt och tokens, har presterat usla.

Guldets överprestationer har hjälpts av den kraftigt ökande efterfrågan från investerare, men också av köp från centralbanker. 2024 var tredje året i rad som de lade till mer än 1 005 ton till sina globala guldreserver.

”Respondenterna var tydliga med att centralbanksgemenskapen skulle fortsätta att öka sina allokeringar till guld inom kort”, stod det i en rapport om reserver från World Gold Council från 2024.

Stablecoins: The real powerhouse of crypto

BE29 ETF är en portfölj företagsobligationer med förfall 2029

Guld-ETFer slår Bitcoin-ETFer kraftigt under första kvartalet 2025

INGH ETF är en satsning på global infrastruktur

SPFT ETF är en global satsning på teknikföretag

Fonder som ger exponering mot försvarsindustrin

Crypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

Montrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

Warren Buffetts råd om vad man ska göra när börsen kraschar

Svenskarna har en ny favorit-ETF

Populära

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFonder som ger exponering mot försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCrypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMontrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWarren Buffetts råd om vad man ska göra när börsen kraschar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSvenskarna har en ny favorit-ETF

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMONTLEV, Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFastställd utdelning i MONTDIV mars 2025

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSju börshandlade fonder som investerar i försvarssektorn