Nyheter

Icke-transparenta aktiva ETF:er

Publicerad

4 år sedanden

Aktiva ETF:er i Europa

Tillväxten i ETF-industrin är ihållande, långsiktig och global – från och med januari 2020 finns det en rekordrekord på 6 385 miljarder dollar i ETF och ETP, enligt ETFGI. Denna expansion drivs av både intern innovation och externt tryck.

Vårt tidigare HANetf-papper ”Win the Future” beskrev dessa externa influenser i detalj – automatisering, teknik, fokus på avgifter och tillsynsinitiativ – men ETF-industrin tar också tillfället i akt att snabbt innovera och driva tillväxt inifrån: skapa, marknadsföra och distribuera nya investeringsförslag som går långt utöver vad de ursprungliga ETF-pionjärerna kunde ha föreställt sig.

På HANetf tror vi att ETF:er helt enkelt är ett verktyg och inte bör definieras av den strategi de följer. ETF:er är bara bättre ’tech’ – de är en iPhone till fondens Filofax. Enligt vår åsikt kommer alla nya fonder om 15 år att vara ETF:er som kan handlas hela dagen och alla återstående fonder måste se ut och känna sig mer som ETF:er för att överleva och behålla äldre tillgångar.

Särskilt aktiva ETF:er är en av de viktigaste tillväxtmöjligheterna men är ett segment av marknaden som är kontroversiellt, dåligt förstådd och i Europa föremål för inkonsekvent lagstiftningsbehandling.

Aktiva ETF:er är en liten del av de befintliga ETF-marknaderna i både Nordamerika och Europa – ETFGI-uppgifter visar att aktiva ETF:er i början av 2020 hade en marknadsandel på endast 2,5% marknadsandel på en total marknad på 6,4 biljoner US-dollar.

Medan tillgångarna är små är tillväxten stark. Aktiv ETF AUM hade sett mer än 2 år med en jämn månatlig tillgångstillväxt och nådde en topp i januari 2020 på 162 miljarder dollar över de 779 aktiva ETF:erna som finns tillgängliga globalt enligt ETFGI.

”At HANetf we believe that ETFs are simply a wrapper and should not be defined by the strategy they follow” – Hector McNeil, HANetf Co-CEO

ETF:er har vunnit kriget för grundläggande betaxponering (index) – få företag vill lansera ytterligare S&P 500 eller Eurostoxx50 ETF. Morgondagens stridsplan är tematiska, smarta beta och i slutändan aktiva strategier. Det är tydligt att utbudet av transparenta ETF växer. Det är dock också klart att industrin behöver en lösning för icke-transparenta ETF:er för att låta den aktiva ETF-världen blomstra.

Fastställande av fixed income

En betydande del av tidigare aktiva ETF-lanseringar har omfattat räntebaserade strategier. Detta är inte förvånande med tanke på befintliga regler. ETF:er måste offentliggöra sitt fulla portföljinnehav och vikter varje dag och detta är i allmänhet mindre bekymmer för ränteförvaltare.

Aktiva aktieförvaltare är oroliga över risken att front-running försämrar deras edge och förstör värdet på deras investeringsstrategi och därmed är kravet på att publicera hela innehavet dagligen en betydande utmaning för dem.

Fixed income, där det finns potentiellt många olika obligationer för ett visst företag, som alla handlas over the counter, medför en betydligt lägre risk för front running och ETF-verktyget omfamnas snabbare av aktiva förvaltare i den tillgångsklassen.

Denna obalans i utfärdandet av aktiva aktier och räntebärande strategier avslöjar en spänning i branschens kärna som, om den löses, kan driva nästa våg av ETF-marknadstillväxt, konkurrens och produktinnovation.

I slutändan handlar allt om upplysningskrav mot hemliga såser. Värdeförslaget för en aktiv förvaltare är att de har unik och specialinblick i vissa marknader eller tillgångsklasser som gör det möjligt för dem att överträffa marknaden – den ökända “hemliga såsen”. I utbyte mot bättre resultat kan kapitalförvaltaren ta ut en premieavgift. Om kapitalförvaltaren tvingas avslöja receptet och ingredienserna för sin hemliga sås kan deras värde försvinna tillsammans med deras verksamhet.

”ETFs are technology that is highly effective in the distribution of investment ideas…”

I slutändan som bransch är vi skyldiga att utvidga ETF-revolutionen utöver passiva och ge vår effektivitet till den aktiva förvaltningsvärlden. Vi tror att denna olösta spänning hämmar tillväxten på de europeiska ETF-marknaderna, minskar konkurrensen och begränsar investerarnas val i onödan.

Till Pearl-Clutchers

Medan vissa ETF-emittenter har lanserat aktiva obligations-ETFer hindras motsvarande innovation inom aktier av oro över transparens. För att ta itu med dessa frågor och uppmuntra nästa våg av europeisk ETF-tillväxt föreslår HANetf införande av icke transparenta aktiva ETFer (ANTs eller NTAE).

Många ETF-purister kommer att klämma ihop sina pärlor vid tanken. När allt kommer omkring har vi fått veta så länge att ETF:er är enkla, transparenta indexspårningsfonder. Är inte själva idén med en icke-transparent ETF (NTAE) anathema mot allt som ETF:er ska stå för?

Nej. Långt ifrån att vara ett nästan förrädiskt revolutionerande koncept, bör införandet av NTAE ses som en naturlig, hälsosam och önskvärd utveckling i utvecklingen av en europeisk ETF-industri – en bransch som har en stolt historia av att omfamna framtiden och stödja innovation och uppmuntrande experiment. Första generationens ETF:er gav exponering mot vanliga kapitaliserade viktade index, men det fanns inget som fixade detta som en gräns för deras potential. ETF:er utvecklades snabbt från att spåra vaniljindex för att täcka ett stort utbud av smarta beta- och multifaktorförfaranden som efterliknade populära aktiva förvaltningsstrategier.

Den snabba tillväxten av dessa nya metoder visade att ETF:er är en teknik som är mycket effektiv vid distribution av investeringsidéer snarare än att vara ett index eller tillgångsspecifikt förslag. Det faktum att de första idéerna som effektivt distribuerades som ETF var indexportföljer är nästan helt irrelevant.

Varför är börshandlade fonder transparenta?

Gå till vilken ETF-konferens som helst så hör du en talare som berättar om de väletablerade fördelarna med ETF:er – kostnadseffektivitet, likviditet, diversifiering och transparens. Dagligt offentliggörande av portföljinnehav och vikter framhålls med rätta som ett attraktivt inslag i ETF:er, men det är mer en glad bieffekt än ett medvetet designbeslut.

ETF:er är transparenta på grund av mekaniken för intradag-ETF-handel – en marknadsgarant vill ge de tätaste spreadarna på en viss börshandlad fond. För att göra det måste de kunna prissätta fonden exakt, med tillförsikt. Därför behöver de veta den exakta sammansättningen av fonden, varför det krävdes full innehav inklusive kontanter och vikter varje dag i Portföljsammansättningsfilen (PCF) – allt mindre innebär att en marknadsförare behöver bredda sina spreadar för att anpassa sig till osäkerheten. PCF som ett verktyg är sällan efterfrågat eller tillhandahållet till slutkunder, vilket visar att detta informationsverktyg inte används för transparens av slutinvesterare.

Transparens utformades aldrig för att vara en marknadsinformationstjänst, men konsensus är att investerare ändå värderar transparens i ETF:er.

“In more than 15 years of building ETF businesses, I have only ever had five clients ask me for a PCF file. I sent it to them and they never asked twice” – Hector McNeil

Transparens är bara användbart om du ska göra något med det och många investerare inte vet vad de ska göra med transparens när de har det. Kanske är tanken på öppenhet viktigare än själva insynen?

De flesta europeiska fonder, aktiva eller passiva, brukar bara avslöja sina topp 10-innehav varje månad och ingen beklagar sig över det. Den extra öppenhet som för närvarande krävs för börshandlade fonder verkar inte användas för att fatta investeringsbeslut av slutinvesterare. Begränsat offentliggörande har varit normen för majoriteten av fonder som säljs till institutionella och privatpersoner över hela Europa under fondföretag och har aldrig begränsat fondernas förmåga att skaffa tillgångar eller uppfylla lagkrav. Det är faktiskt rimligt att påpeka att få investerare i någon fond funderar var deras pengar investeras alls dagligen. Eftersom ETF:er är fondföretag, varför ska de därför hållas på andra standarder än någon annan fondföretag?

Varför aktiva kapitalförvaltare är ”aktiva” i sina ETF-strategier

Att skapa en ETF-strategi är bland de högsta prioriteringarna för många kapitalförvaltare – 67% av respondenterna på EY Global ETF Survey förväntade sig att en majoritet av kapitalförvaltarna skulle ha ett ETF-erbjudande inom en snar framtid.

Kapitalförvaltare erkänner affärsmöjligheten att delta i en bransch som har sett fem års fortsatt tillväxt och försöker utveckla ett ETF-sortiment som de kan erbjuda tillsammans med andra strukturer som fonder, strukturerade produkter, separat förvaltade konton eller placeringsfonder – en alternativ kanal genom vilken deras investeringsidéer kan köpas.

Precis som ett kaffeföretag kan sälja sin produkt som bönor, malt kaffe,snabbpulver eller förblandat iskaffe, så kan en kapitalförvaltare lägga till sin distributionskraft genom att lägga till en ETF-kategori i sitt sortiment. Många kommer redan att erbjuda flera verktyg inklusive fonder, hedgefonder, strukturerade produkter och så vidare. Att lägga till ETF:er ökar helt enkelt detta fotavtryck.

Att föreställa sig ett produktsortiment för att inkludera ETF:er gör det möjligt för kapitalförvaltare att positionera sig för att dra nytta av det ständigt ökande antalet ETF-fokuserade plattformar och distributörer: det finns nu över 100 roborådgivare i Europa och många detaljhandelsmäklare, kapitalförvaltare och banker erbjuder nu ETF-baserade modellportföljer.

ETF-er möjliggör tillgång till detta utrymme och lika viktigt, ger en mycket smidigare väg för att komma in i utlandet som kan vara nyckeln till långsiktig tillväxt. Till exempel, Storbritannien, Tyskland, Frankrike, Italien, Spanien, Norden och Holland har alla starka inhemska ETF-marknader och förmågan att notera ETF:er nationellt.

När antalet ETF-investerare och distributörer bara ökar, kan kapitalförvaltare utan ETF-förslag tappa framtida tillväxt. Utan ETF-sortiment riskerar kapitalförvaltare att uteslutas från dessa viktiga distributionskanaler och kommer att ha en betydande konkurrensnackdel för förvaltare som tidigare insett ETF: s distributionspotential. Skapandet av icke-transparenta aktiva ETF:er kan frigöra en våg av innovation och tillväxt inom ETF-industrin, men ännu viktigare, kan ge enorma fördelar för slutinvesterare över hela Europa.

”The well-recognised benefits of ETFs – intra-day trading, shortability, lendability…low entry costs and diversification can be retained in a non-transparent structure.” – Hector McNeil

Värdet av valfrihet

ETF:er har ofta beskrivits som ”demokratiska” investeringsverktyg – institutionella och privatpersoner har tillgång till samma produkter, samma information och handelsflexibilitet. Investerare har varit de största vinnarna från ETF:er – kunna skapa mycket diversifierade portföljer till extremt låga kostnader. De börshandlade fondernas enorma tillväxt och mångfalden av nya idéer som kommer på marknaden visar att rådgivare, portföljförvaltare och slutinvesterare vill ha ett brett utbud av verktyg, både aktiva och passiva, för att hjälpa dem att uppnå sina investeringsmål och de vill ha dem ett ETF-format.

Många investerare och professionella fondväljare föredrar börshandlade fonder framför fonder på grund av att det är enkelt att gå ombord, automatisera processer och jämföra jämförelser. Under en lunch nyligen beskrev en fondväljare i en välkänd brittisk privatbank med frustration den manuella, felbenägna och föråldrade processen för att addera en ny fond till sin plattform. ”Vi får fortfarande [fondfond] information via fax.” Han sa med en viss grad avgått förvirring. ”ETF är bara enklare – de är på börsen, du behöver inte fylla i massor av formulär, du vet vad du gör och du kan slå det när som helst.”

Om investerare och fondväljare vill ha aktiva ETF:er men kapitalförvaltare är obekväma att skapa dem på grund av rädsla för front-running så förlorar hela marknaden: investerare har inte förmågan att bli exponerade för de stora förvaltarna de vill ha i det format de föredrar. ; fondväljare möter hinder som lägger till attraktiva strategier för sina plattformar; marknaden blir mindre mångsidig och konkurrenskraftig och kapitalförvaltare har ett mindre alternativ att expandera sina affärer.

Lärdomarna från de senaste två decennierna av ETF-utveckling ger ett starkt investerarledt argument för att stödja införandet av icke-transparenta aktiva ETF:er- värde.

Under bara några år har ETF:er dramatiskt sänkt kostnaden för att skapa en portfölj. Genom att använda ETF:er kan investerare nu konstruera en mångsidig portfölj med flera tillgångar till en bråkdel av kostnaden för att använda likvärdiga fonder och via fraktionerad handel kan börja investera med en mycket blygsam summa pengar.

Med det rimliga antagandet att samma pristryck skulle kunna uppstå på aktiva strategier, kommer kostnadsbesparingarna för slutinvesteraren att löpa miljarder över tiden. De välkända fördelarna med ETF:er – handelsdag, korthet, utlåning, att ha en ETF-portfölj på en plats, portabilitet av positioner mellan handelsplatser, låga inträdeskostnader och diversifiering – kan behållas i en icke-transparent struktur, vilket betyder investerare kan dra nytta av fler funktioner, fler valmöjligheter och mer flexibilitet till lägre kostnad och mindre komplexitet.

Konvergens

När vi diskuterar ETF:er och aktiv förvaltning kan vi inte undvika den så kallade ”aktiv-passiva debatten” – tanken att de flesta aktiva förvaltare inte konsekvent överträffar deras riktmärke.

Vi tror att denna debatt fokuserar på fel frågor. Långt ifrån att vara en värld av motsatser, där ”passivt bra, aktivt dåligt” ser vi konvergens av trender inom hela investeringshanteringsaktiviteten – mänsklig och maskin, automatisering och anpassning, diskretionär och systematisk, aktiv och passiv, skala och personalisering.

Att ge investerare möjlighet att få exponering för samma aktiva investeringsstrategier som de redan äger via ett ETF-omslag har potential att erbjuda betydande förbättringar av deras nuvarande erfarenhet.

Icke-transparenta ETF:er är ett utmärkt exempel på hur den europeiska ETF-industrin kan utvinna de attraktiva funktionerna hos aktiva och passiva och kombinera dem till en innovativ lösning som löser ett verkligt behov för investerare och kapitalförvaltare.

Att ta itu med upplysningsfrågan

Tillsynsmyndigheter och börser över hela Europa har ännu inte kämpat med utfärdandet av icke-transparenta ETF:er , och det finns faktiskt liten konsekvens i tillvägagångssätten mot konventionell aktiv ETF-upplysning – till exempel London Stock Exchange och Borsa Italiana, båda ingår i samma grupp. motsatta tillvägagångssätt, fullständig daglig avslöjande i Milano men inte i London.

Tillsynsmyndigheter brottas också med problemen kring avslöjande. Det finns en rädsla för att den auktoriserade deltagarens (AP) roll innebär att de får privilegierad information via PCF och det finns en risk för marknadsmissbruk. Enligt min åsikt finns det en relativt enkel lösning här. För att vara AP måste du skriva ett detaljerat avtal med emittenten och villkoren täcker dessa risker.

Oavsett kontraktet är AP:erna själva mycket reglerade (framför allt MiFID 2 och Transaction Reporting-systemet) och detta har gett tillsynsmyndigheterna mycket mer data så att de kan analysera och fånga alla enheter som bedriver marknadsmissbruk. AP får regelbundet konfidentiell information och har starka interna kontroller och processer för att hantera sådan information.

En del av lösningen är också att omdefiniera AP:s roll för icke-transparenta ETF:er som att agera som market maker. Detta skulle då göra det möjligt för AP-apparater att utnyttja undantag från marknaden inom MiFID. Denna lösning gör det också möjligt för emittenter att kontrollera informationsflödet genom att begränsa dess tillgänglighet till väsentliga handelsmotparter. Vi rekommenderar dock att det bör finnas minst två AP för varje ETF.

Andra ETF:er är beroende av institutioner som kallas auktoriserade deltagare och använder offentligt listade listor över sina innehav för att göra det jobbet genom att skapa och lösa in aktier. De nya ETF:erna gör samma sak, men en andra mellanhand, en betrodd agent, innehar portföljinformationen och använder ett konfidentiellt konto för att skapa och lösa in aktier för den auktoriserade deltagarens räkning.

Börser är en av de främsta mottagarna av nästa etapp av ETF-revolutionen – aktiva ETF:er – men måste spela en proaktiv roll för att ta itu med bekymmerna från kapitalförvaltare som vill utnyttja ETF: s störande distributionskraft utan att offra deras investerings-IP.

Låt oss tala om börshandlade fonder

Det är viktigt att notera att ETF:er inte är ett universalmedel för varje kapitalförvaltares utdelningsproblem. En ETF kan inte få en misslyckad strategi att prestera bättre och inte heller kan en ETF förvandla en opopulär strategi som investerare vill köpa. Enkelt uttryckt, inte varje ETF kommer att bli en framgång. Naturligtvis var ETF:er aldrig utformade för att lova någon av dessa saker. Vad de lovar att göra är att ge snabb, likvid tillgång till en tillgångsklass eller strategi.

Den ökande aptiten för ETF:er från privatpersoner och institutionella investerare och det fortsatta intresset för aktivt förvaltade strategier är inte en miljö som garanterar framgång för alla potentiella emittenter av aktiva ETF:er (prestanda, kostnader, chefsrekord, strategi, varumärke och distribution kommer att vara viktiga komponenter i en framgångsrik aktiv ETF, och samma nivå av due diligence, forskning och analys som för närvarande används för aktiv förvaltarval fortsätter) men utan ETF-erbjudande riskerar aktiva chefer att deras strategier är otillgängliga, otillgängliga eller ignoreras av ett antal ETF-fokuserade investerare och fondväljare.

Senaste utvecklingen

SEC tillkännagav i början av april 2019 sitt villkorliga godkännande för aktivt förvaltad börshandlad fond med Precidians ActiveShares-teknik som, precis som traditionella aktiva fonder, inte kommer att behöva offentliggöra sina innehav dagligen som de flesta aktuella aktiva ETF:er måste. SEC sa att det skulle godkänna förslaget såvida inte kommissionärerna beslutar att beställa en utfrågning.

Tekniken har licensierats av fondföretag inklusive Legg Mason, BlackRock, JPMorgan, Nationwide, Gabelli, Columbia American Century och Nuveen och har utformats för penningförvaltare som aktivt väljer aktier och obligationer istället för att följa ett marknadsindex. ActiveShares fungerar till stor del som en ETF gör, men nya börshandlade fonder som emitteras enligt den nya modellen behöver inte offentliggöra sina innehav för allmänheten varje dag, som vanliga ETF:er måste. Aktiva förvaltningsbutiker som försöker skydda sin hemliga investeringssås uppskattar den funktionen. ActiveShares-fonder kommer att fungera som andra ETF:er, men de har en annan mekanism för att se till att deras priser på andelarna ligger där de ska baseras på substansvärdet på de underliggande innehaven.

CBI släppte ett samrådsdokument (Discussion Paper 6 –Exchange Traded Funds) i maj 2017 och ett uttalande om återkoppling släpptes i september 2018. I det dokumentet uppgav CBI att de sedan engagerade deltagarna och kom med två andra alternativ:

• Tillhandahållande av hela portföljen till ett begränsat antal AP / OLP.

• Tillhandahållande av information om proxyportföljen, dvs. målindex eller en korg med värdepapper, som nära följer ETF: s portfölj med periodvis offentliggörande av DPD på en försenad basis.

De var ännu inte övertygade av någon av metoderna men uppgav att de var medvetna om att SEC var i färd med att konsultera en föreslagen ETF-regel som inkluderar krav i samband med portföljinformation och att CBI kommer att fortsätta att överväga denna fråga och kommer att engagera på europeiska och internationella forum för reglering av frågan. Med tanke på det senaste SEC-tillkännagivandet kan CBI ta en liknande åsikt.

Observera att det redan finns flera CBI-auktoriserade ETF:er som inte har något krav att lämna ut dagligen – Vanguard, UBS och HSBC har alla CBI-godkända medel som inte kräver dagligt offentliggörande.

Slutsats: Det bästa från båda världar

ETF:er har sänkt kostnaderna för indexinvestering, gjort det lättare att konstruera portföljer och gjort det bekvämare att ta kortfristiga positioner inom ett tema, sektor, marknad eller strategi och möjliggör framtidsinriktade kapitalförvaltare att bygga enorma företag. Det är dags att ta dessa fördelar till det aktiva förvaltningsutrymmet, vilket skapar fler valmöjligheter och större möjligheter för både institutionella och privatpersoner.

HANetf och aktiva förvaltare

Aktiva kapitalförvaltare som skapar sin ETF-strategi kanske bara vill lansera ett litet antal fonder som representerar deras kärnstrategier, men vill inte möta kostnaden och komplexiteten med att bygga en egen ETF-kapacitet.

White label ETF-plattformar, som HANetf, tillhandahåller den infrastruktur för drift, lagstiftning och distribution som behövs för att framgångsrikt starta UCITS-ETF:er i Europa, vilket minskar kostnaderna, ökar hastigheten på marknaden och sänker inträdeshindren för traditionella och alternativa kapitalförvaltare samtidigt som kapitalförvaltarna fortfarande tillåts. att behålla kontrollen över sin IP och bygga upp sina ETF-funktioner på ett tids- och kostnadseffektivt sätt.

Med HANetf kan du vara bara 12 veckor borta från att starta din första ETF – vanilj, tematisk, smart beta eller aktiv.

Download the full whitepaper here: ”The Case For Non-Transparent Active ETFs”

Detta white paper är producerat av HANetf och publiceras i samarbete och med tillstånd på ETFmarknaden.se

Du kanske gillar

-

Europas försvarsboom: HANetf presenterar den nya europeiska försvars-ETFen

-

HANetfs Tom Bailey om framtiden för europeiska försvarsfonder

-

Världens första europeiska försvars-ETF från ett europeiskt ETF-företag lanseras på Xetra och Euronext Paris

-

Svenskarna har en ny favorit-ETF

-

Den brittiska försvarsbudgetens ökning speglar ny säkerhetsverklighet, säger HANetf

-

HANetf fortsätter den dramatiska tillväxtbanan och når 6 miljarder USD AUM

Stablecoins are digital currencies tied to assets like the U.S. dollar, offering the price stability needed for payments. They maintain their peg by being backed 1:1 by their underlying fiat currency, with issuers holding equivalent amounts in cash and cash equivalents, making stablecoins a digital representation of those reserves. Their market has doubled to over $235 billion, with daily usage nearly doubling in two years.

Why are stablecoins making headlines now?

Due to their clear product-market fit and growing mainstream adoption, stablecoins have become a top priority for regulation, with both industry leaders and policymakers calling for swift action.

On April 4, the Securities and Exchange Commission’s Division of Corporation Finance finally clarified that stablecoins are not securities if backed one-for-one by USD or similar assets and used for payments or value storage. These “Covered Stablecoins” are not marketed as investments, lack profit incentives, and include protections like reserves, making securities law registration unnecessary for issuance or redemption.

The GENIUS Act, introduced in February and advanced by the U.S. Senate Banking Committee in March, marks a major step toward creating a clear legal framework for stablecoin issuance and oversight. This clarity is driving momentum as Fidelity is set to launch its own stablecoin, and Bank of America is preparing to follow it once legislation is finalized.

Globally, the European Union’s Markets in Crypto Assets (MiCA) framework has already come into effect, reinforcing a broader shift toward formal integration of stablecoins into traditional finance. These developments reflect a growing consensus that stablecoins are emerging as essential infrastructure for global payments, treasury management, and digital asset adoption.

What are the benefits of stablecoins?

Stablecoins are digital currencies designed for fast, low-cost, and stable transactions. Since their launch in 2014, they’ve become a go-to tool for online payments, especially cross-border transfers. As they’re pegged to stable assets like the U.S. dollar or euro, they avoid the wild price swings seen in other cryptocurrencies.

They’re accessible to anyone with internet, making them especially valuable in regions with high inflation or limited banking access, like Argentina or Turkey.

With some built on public blockchains, stablecoins offer transparency, letting users track transfers and supply in real time. For institutions, they also simplify treasury management by acting as efficient digital cash that can be deployed instantly.

Who are the major players in the stablecoin race?

Tether (USDT) and Circle (USDC), the two largest stablecoin issuers, collectively hold over $204 billion in U.S. Treasuries, making them the 14th largest holders globally. Their combined treasury holdings surpass those of entire nations, including Norway and Brazil.

USDT leads with $144 billion in circulation; USDC, backed by Coinbase and known for compliance, has become a trusted digital dollar across global finance.

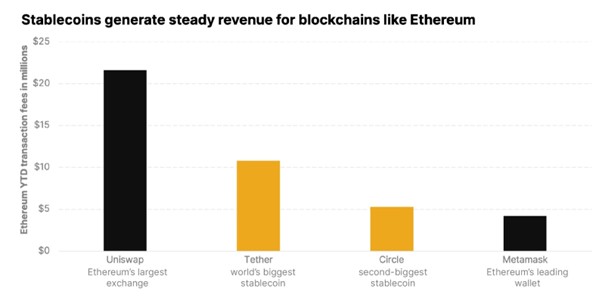

Why stablecoins matter: A revenue engine for blockchains

Stablecoins generate steady revenue for blockchains like Ethereum and Solana by driving transaction fees with each transfer. With trillions in annual volume, they help sustain network activity beyond speculation.

On Ethereum, for example, USDT and USDC transactions are major contributors to daily gas fees. Year to date, Tether ranks #3 and USDC ranks #5 in terms of total gas consumed. Tether and Circle also dominate daily transaction activity on Ethereum, averaging approximately 12 million and 6 million transactions per day, respectively, making them the top two entities on the network by daily transaction count.

Meanwhile, on Solana, stablecoin activity has surged, helping sustain validator rewards and strengthen protocol economics. In addition to the mainstream utility, stablecoins represent reliable, protocol-level cash flow, making them crypto’s killer use case.

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Nyheter

BE29 ETF är en portfölj företagsobligationer med förfall 2029

Publicerad

18 timmar sedanden

19 april, 2025

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis (BE29 ETF) med ISIN IE000ZC4C5Q1, försöker följa Bloomberg 2029 Maturity EUR Corporate Bond Screened-index. Bloomberg 2029 Maturity EUR Corporate Bond Screened Index spårar företagsobligationer denominerade i EUR. Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2029) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2029 (Denna ETF kommer att stängas efteråt).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,10 % p.a. Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis är den billigaste ETF som följer Bloomberg 2029 Maturity EUR Corporate Bond Screened index. ETFen replikerar resultatet för det underliggande indexet genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kuponger) i ETFen delas ut till investerarna (kvartalsvis).

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis är en mycket liten ETF med 1 miljon euro tillgångar under förvaltning. Denna ETF lanserades den 18 juni 2024 och har sin hemvist i Irland.

Produktbeskrivning

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF Dist syftar till att tillhandahålla den totala avkastningen för Bloomberg 2029 Maturity EUR Corporate Bond Screened Index (”Referensindexet”), minus avgifternas inverkan. Fonden har en fast löptid och kommer att upphöra på Förfallodagen. Fonden delar ut intäkter på kvartalsbasis.

Referensindexet är utformat för att återspegla resultatet för EUR-denominerade, investeringsklassade, fast ränta, skattepliktiga skuldebrev emitterade av företagsemittenter. För att vara kvalificerade för inkludering måste företagsvärdepapper ha minst 300 miljoner euro i nominellt utestående belopp och en effektiv löptid på eller mellan 1 januari 2029 och 31 december 2029.

Värdepapper är uteslutna om emittenter: 1) är inblandade i kontroversiella vapen, handeldvapen, militära kontrakt, oljesand, termiskt kol eller tobak; 2) inte har en kontroversnivå enligt definitionen av Sustainalytics eller har en Sustainalytics-kontroversnivå högre än 4; 3) anses inte följa principerna i FN:s Global Compact; eller 4) kommer från tillväxtmarknader.

Portföljförvaltarna strävar efter att uppnå fondens mål genom att tillämpa en urvalsstrategi, som inkluderar användning av kvantitativ analys, för att välja en andel av värdepapperen från referensindexet som representerar hela indexets egenskaper, med hjälp av faktorer som index- vägd genomsnittlig varaktighet, industrisektorer, landvikter och kreditkvalitet. När en företagsobligation som innehas av fonden når förfallodag kommer kontanterna som fonden tar emot att användas för att investera i kortfristiga EUR-denominerade skulder.

ETFen förvaltas passivt.

En investering i denna fond är ett förvärv av andelar i en passivt förvaltad indexföljande fond snarare än i de underliggande tillgångarna som ägs av fonden.

”Förfallodag”: den andra onsdagen i december 2029 eller annat datum som bestäms av styrelseledamöterna och meddelas aktieägarna.

Handla BE29 ETF

Invesco BulletShares 2029 EUR Corporate Bond UCITS ETF EUR Dis (BE29 ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Borsa Italiana.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Borsa Italiana | EUR | BE29 |

| XETRA | EUR | BE29 |

Största innehav

| Namn | CUSIP | ISIN | Kupongränta % | Vikt |

| AT&T Inc 2.35% 05/09/29 | 00206RHH8 | XS1907120791 | 2.350 | 2.22% |

| Holcim Finance Luxembourg SA 1.75% 29/08/29 | L4806FAH4 | XS1672151492 | 1.750 | 2.14% |

| Unibail-Rodamco-Westfield SE 1.5% 29/05/29 | F95094ST0 | XS1619568303 | 1.500 | 2.08% |

| Baxter International Inc 1.3% 15/05/29 | — | XS1998215559 | 1.300 | 2.08% |

| Euronext NV 1.125% 12/06/29 | N3113KAT5 | XS2009943379 | 1.125 | 2.06% |

| Blackstone Property Partners Europ 1.75% 12/03/29 | L1051PAD9 | XS2051670300 | 1.750 | 2.04% |

| Walmart Inc 4.875% 21/09/29 | U9311FAG3 | XS0453133950 | 4.875 | 1.72% |

| Banco Bilbao Vizcaya Argentaria SA 4.375% 14/10/29 | E118054J9 | XS2545206166 | 4.375 | 1.65% |

| Toyota Motor Credit Corp 4.05% 13/09/29 | U89233WV5 | XS2597093009 | 4.050 | 1.63% |

| Nykredit Realkredit AS 4.625% 19/01/29 | K74493TG0 | DK0030512421 | 4.625 | 1.62% |

Innehav kan komma att förändras

Nyheter

Guld-ETFer slår Bitcoin-ETFer kraftigt under första kvartalet 2025

Publicerad

19 timmar sedanden

19 april, 2025

Under hypervolatila marknader omvärderar investerare vanligtvis vad de äger. De ser också över vilka investeringar som är bäst lämpade för att navigera i svåra tider. Guld är alltid ett självklart val, och under den nuvarande turbulensen har det inte gjort dem besvikna. Faktum är att gammaldags guld-ETF, börshandlade fonder som investerar i guld slår till och med bitcoinfonder med en enorm marginal.

Marknadsreferenser som SPDR S&P 500 ETF såg stora dippar från 1 januari till 15 april 2025 SPDR-fonden föll med 7,99 procent under den tiden medan iShares Bitcoin Trust ETF sjönk med 10 procent. Samtidigt steg SPDR Gold Shares-fonden, världens största ETF med fysiskt guld som backas upp, med nästan 23 procent. Fonden har tillgångar på över 98 miljarder dollar.

Medan S&P 500 belönade investerare rikligt under 2023 och 2024, ”sedan befrielsedagen, den 2 april i år, har spelplanerna för 2025 ändrats lite”, säger John Kinnane, chef för nyckelkunder på Sprott Asset Management.

Mitt i de krympande marknaderna har det skett en översvämning av ETFer som fysiskt stöds av guld och silver. I april ökade ETFer för ädelmetaller med 6,6 miljarder dollar i nya tillgångar och vann de största nettoinflödena för månaden i råvarukategorin.

Även ETFer för gruvaktier har klarat sig bra. VanEck Gold Miners ETF, till exempel, avkastade över 49 procent för året fram till den 15 april.

Det finns också specialiserade strategier. USCF Gold Strategy Plus Income Fund erbjuder en unik inkomsttwist på guld genom att sälja täckta köpoptioner för att generera intäkter. Den har en 30-dagars SEC-avkastning på 3,36 procent och har hittills i år ökat med 20,72 procent.

”En av guldets bestående egenskaper är att det faktiskt är en okorrelerad tillgång. Investerare av alla slag letar efter låg korrelation så att de i tider av volatilitet – som vi befinner oss i just nu – får en jämnare avkastning för sin totala portfölj”, säger Kinnane.

I februari lanserade Sprott Sprott Active Gold & Silver Miners ETF. Den inkluderar aktier i guld- och silvergruvor i en ETF-ticker med en aktivt förvaltad strategi.

Medan guldlänkade fonder har blomstrat har varken bitcoin eller resten av kryptovalutamarknaden gett investerarna något särskilt skydd.

Bitwise 10 Crypto Index Fund, ett mått på 10 olika kryptovalutor, inklusive bitcoin, sjönk med 21,28 procent från 1 januari till 15 april. Mindre kryptovalutor, särskilt meme-mynt och tokens, har presterat usla.

Guldets överprestationer har hjälpts av den kraftigt ökande efterfrågan från investerare, men också av köp från centralbanker. 2024 var tredje året i rad som de lade till mer än 1 005 ton till sina globala guldreserver.

”Respondenterna var tydliga med att centralbanksgemenskapen skulle fortsätta att öka sina allokeringar till guld inom kort”, stod det i en rapport om reserver från World Gold Council från 2024.

Stablecoins: The real powerhouse of crypto

BE29 ETF är en portfölj företagsobligationer med förfall 2029

Guld-ETFer slår Bitcoin-ETFer kraftigt under första kvartalet 2025

INGH ETF är en satsning på global infrastruktur

SPFT ETF är en global satsning på teknikföretag

Fonder som ger exponering mot försvarsindustrin

Crypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

Montrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

Warren Buffetts råd om vad man ska göra när börsen kraschar

Svenskarna har en ny favorit-ETF

Populära

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFonder som ger exponering mot försvarsindustrin

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanCrypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMontrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanWarren Buffetts råd om vad man ska göra när börsen kraschar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSvenskarna har en ny favorit-ETF

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanMONTLEV, Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanFastställd utdelning i MONTDIV mars 2025

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSju börshandlade fonder som investerar i försvarssektorn