Nyheter

Fem sätt att handla med sojabönor

Publicerad

3 år sedanden

I den här guiden för handel med sojabönor kommer vi att förklara hur och var du kan handla denna populära råvara med en lista över reglerade mäklare. Vi diskuterar också varför vissa handlare väljer att handla med sojabönor och vad experter säger om att handla med dem.

Hur kan jag handla med sojabönor?

Sojabönshandlare har flera sätt att handla med råvaran: terminer, optioner, ETFer, aktier i sojabönsföretag och CFD:er.

Soybean Futures Chicago Mercantile Exchange (CME) är ett terminskontrakt för sojabönor. Sojabönskontraktet omfattar 5 000 bushels, eller 136 ton, sojabönor. CME-kontraktet handlas globalt på CME Globex elektroniska handelsplattform och har utgångsmånaderna januari, mars, maj, juli, augusti, september och november.

Futures är ett derivatinstrument som gör det möjligt för handlare att göra hävstångssatsningar på råvarupriser. Om priserna sjunker måste handlare sätta in ytterligare marginal för att behålla sina positioner. Vid utgången av kontraktet måste handlare antingen acceptera fysisk leverans av sojabönor eller rulla fram sina positioner till nästa handelsmånad. Handel med terminer kräver en hög nivå av sofistikering eftersom faktorer som lagringskostnader och räntor påverkar prissättningen.

Vilka är de olika typerna av terminskontrakt för sojabönor?

CME erbjuder handel med sojabönor, sojamjöl och sojabönolja. Var och en av dessa produkter har unika specifikationer kopplade till sig. Vi sammanställde den här jämförelsen av de tre terminskontrakten:

| Sojabönot | Sojabönsmjöl | Sojabönsolja | |

| Enhet | 5 000 bushels | 100 Short tons | 6 000 pounds |

| Priskvotering | Cent/bushel | Dollar och cent/Short ton | Cent/Pound |

| MInsta prisförändring | 1/8 cent per bushel, 6,25 USD per kontrakt | 10 cent per short ton, 10 USD per kontrakt | 1/100 cent per pound, 6 USD per kontrakt |

| Listade kontrakt | Månadskontrakt listade för 3 månader i följd och 9 månader i januari, mars, maj, juli, augusti, september och november plus nästa tillgängliga november. | Januari (F), mars (H), maj (K), juli (N), augusti (Q), september (U), oktober (V) och december (Z) | Januari (F), mars (H), maj (K), juli (N), augusti (Q), september (U), oktober (V) och december (Z) |

| Settlement | Fysisk leverans | Fysisk leverans | Fysisk leverans |

Hur läser du terminspriser på sojabönor?

För att förstå prissättningen för sojabönor och andra spannmålsterminsmarknader bör du börja med att undersöka kontraktsinformationen på Chicago Mercantile Exchange (CME), som driver den ledande marknadsplatsen för varan.

CME publicerar specifikationerna för varje produkt som handlas på sin börs. Den relevanta informationen för varje vara är dess symbol, kontraktsstorlek, minimikryss (handelsökning), dollarvärdet för varje bock och kontraktsmånaderna.

När det gäller sojabönor är kontraktssymbolen ZS och kontraktsstorleken är 5 000 bushels. Sojabönor och andra spannmål handlas i cent per bushels, och lägsta tick (handelsökning) är $0,00125 (en åttondel av en cent) per kontrakt.

Läsa månadskoder

Varje bock motsvarar $6,25, så varje en cents rörelse i sojabönspriser motsvarar $50 per kontrakt.

När det gäller avtalsmånaderna tilldelar CME en kod till varje månad. I exemplet ovan är produkten juli 2018 sojaböns framtid (ZS är symbolen för sojabönor, N är symbolen för juli och 8 anger året 2018).

Hur man läser CME-ögonblicksbilden

CME-ögonblicksbild av ett sojabönskontrakt ”LAST” i diagrammet visar det senaste priset på sojabönor i cent per bushel.

Beloppet efter (’)-märket indikerar en åttondels cent. Därför läses 1048’6 som 1 048 och 6/8 av en cent, eller, med andra ord, $10,48 och ¾ av en cent. ”CHANGE” i diagrammet ovan visar förändringen i priset för handelssessionen.

Återigen, beloppet efter (’)-märket indikerar en åttondels cent. Därför betyder -4’4 en nedgång på 4 och 4/8 cent eller 4 och ½ cent. ”GLOBEX VOL” visar antalet kontrakt som handlas för sessionen. Handlare bör vara uppmärksamma på de sessioner där råvaror handlas eftersom olika tider på dygnet kan leda till variationer i mängden likviditet.

Sojabönoptioner på terminer

CME erbjuder också ett optionskontrakt på sojabönsterminskontraktet. Optioner är också ett derivatinstrument som använder hävstång för att handla med råvaror. Som med terminer har optioner ett utgångsdatum.

Men optioner har också ett lösenpris, vilket är det pris över vilket optionen slutar in the money. Optionsköpare betalar ett pris som kallas en premie för att köpa kontrakt. En optionssatsning lyckas endast om priset på sojabönsterminer stiger över lösenpriset med ett belopp som är större än premien som betalas för kontraktet. Därför måste optionshandlare ha rätt om storleken och tidpunkten för flytten inom sojabönsterminer för att tjäna pengar på sina affärer.

Sojaböns-ETFer

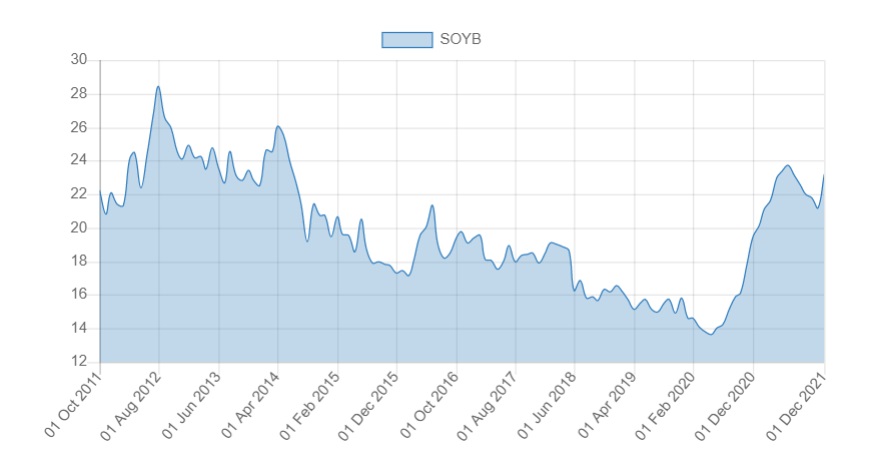

Dessa finansiella instrument handlas som aktier på börser på samma sätt som aktier gör. För närvarande finns det endast en ren satsning på sojabönshandel i form av en börshandlad fond, den ETF –Teucrium Soybean Fund (NYSEARCA: SOYB), som visas nedan. Fonden investerar i terminskontrakt för sojabönor.

Aktier i sojabönsföretag

Det finns inga renodlade publika företag som uteslutande ägnar sig åt produktion och försäljning av sojabönor. Det finns dock många stora jordbruksföretag som tillhandahåller produkter som gödningsmedel, bekämpningsmedel och frön till sojabönsproducenter:

| Företag | Beskrivning | Börs |

| Monsanto | Globalt jordbruksföretag som tillhandahåller frön, genomprodukter och andra produkter till jordbrukare | New York (NYSE) |

| Mosaic | Globalt jordbruksföretag som säljer grödans näringsämnen till bönder. | New York (NYSE) |

| Potash Corp | Globalt jordbruksföretag som säljer konstgödsel och foderprodukter. | New York (NYSE) |

Soybean Contracts for Difference (CFDs)

Ett av sätten att handla med sojabönor är genom att använda ett CFD-derivatinstrument. CFDer tillåter handlare att spekulera i priset på sojabönor.

Värdet på en CFD är skillnaden mellan priset på sojabönor vid köptillfället och det aktuella priset. CFD-handlare öppnar ett konto hos en reglerad mäklare och sätter in pengar. Medlen fungerar som en marginal mot förändringen i värdet på CFDen. Många reglerade mäklare världen över erbjuder CFDer på sojabönor.

Fördelen med CFDer är att en handlare kan ha exponering för sojabönspriser utan att behöva köpa aktier, ETFer, terminer eller optioner. Handel med CFDer kräver inte att handlaren betalar för lagring av sojabönor eller rullar terminskontrakt varje månad. Handlare behöver inte heller oroa sig för att få tidpunkten och storleken på marknaderna att röra sig korrekt för att tjäna på sina affärer.

CFDer är komplexa instrument och kommer med en hög risk att förlora pengar snabbt på grund av hävstång. Mellan 74%-89% av privata investerares konton förlorar pengar vid handel med CFD:er. Du bör fundera på om du har råd att ta den höga risken att förlora dina pengar.

Skäl att handla med sojabönor

Handlare köper jordbruksråvaror som sojabönor av olika anledningar, men följande är vanligast:

Inflation och svag US-dollarsäkring

Satsa på efterfrågan tillväxt

Portföljdiversifiering

Kan sojabönor tjäna som en säkring mot inflation och svag amerikansk dollar?

Sojabönor är ett sätt att satsa på en svag US-dollar och högre inflation. Eftersom jordbruksråvaror, som sojabönor, är prissatta i amerikanska dollar, spelar utvecklingen för världens största ekonomi en avgörande roll för prissättningen.

Enkla pengar från den amerikanska centralbanken har hållit den amerikanska dollarn svag. Dessutom kommer amerikanska centralbanker sannolikt att fortsätta denna politik för att stödja konsumenternas upplåning och utgifter.

En svag dollar kan väcka inflationsoro och stärka priserna på sojabönor.

Kommer efterfrågan på sojabönor att öka?

Sojabönor kommer sannolikt att vara en stor mottagare av stark global tillväxt, särskilt i tillväxtmarknadsekonomier. Deras efterfrågan på djurfoder och oljor kommer troligen att växa i takt med att utvecklingsvärlden blir rikare. Efterfrågan i den utvecklade världen kan också överträffa utbudet under de kommande åren. Och faktorer som tillväxt av biodiesel kan bidra till denna efterfrågan.

Portföljdiversifiering

De flesta handlare har den stora majoriteten av sina tillgångar i aktier och obligationer. Råvaror som sojabönor ger handlare ett annat sätt att diversifiera och minska den totala risken för sina portföljer.

Ska jag handla med sojabönor?

Det finns två specifika trender som kan öka priserna på sojabönor under de kommande åren: efterfrågan på tillväxtmarknader och klimatförändringar.

Efterfrågan på tillväxtmarknader

Utvecklingen av tillväxtekonomier kan öka efterfrågan på sojabönor. I takt med att människor i dessa länder samlar på sig rikedomar kommer de förmodligen att börja äta en mer varierad kost. Efterfrågan på boskapsfoder, sojabönoljor och sojaprodukter kan växa. Sojabönor kan vara ett alternativ för att ersätta kostsamma livsmedel i länder som upplever matbrist. Till exempel kan denna statistik över livsmedelsbrist i USA vara användbar för insikt i framtiden för kostnadseffektiv mat i första världens länder.

Hur kommer klimatförändringarna att påverka sojabönsproduktionen?

Globala uppvärmningstrender har potential att orsaka förödelse för produktionen av många olika grödor inklusive sojabönor. Om de senaste vädermönstren fortsätter, kanske världens utbud av livsmedel inte kommer att kunna möta efterfrågan under de kommande åren. Handel med jordbruksråvaror är ett sätt att dra nytta av denna trend.

Risker med handel med sojabönor

Handlare bör också överväga riskerna med handel med sojabönor:

En stark US-dollar kan driva lägre priser.

Överproduktion från stora leverantörer kan pressa priserna. Detta scenario kan till exempel utvecklas om USA upphör med majssubventioner.

Fler dåliga nyheter på hälsofronten kan försvaga konsumenternas efterfrågan på sojaprodukter.

Vad tycker experter om sojabönor?

Experter ser både potentiella risker och belöningar från handel med sojabönor. ”I allmänhet tror jag att råvarukomplexet är redo att gå högre.” – Robert Chesler, vicepresident för livsmedelsgruppen på INTL FCStone Jim Rogers, som var med och grundade Quantum Fund och skapade Rogers International Commodity Index, har varit en lång tid tjur på jordbruksråvarusektorn och tror att handlare kommer att gynnas under de kommande åren.

”Du kan öppna en kedja av restauranger i jordbruksområdena i världen eftersom bönderna kommer att bli mycket mer framgångsrika under de kommande 30 åren än under de senaste 30 åren. ”– Jim Rogers, grundare av Quantum Fund.

Det amerikanska jordbruksdepartementet noterar dock vissa data som borde ge handlare skäl att vara försiktiga. Amerikanska bönder har producerat rekordmängder av majs, sojabönor och vete under de senaste skördarna.

Dessutom ökar bönderna sin allokering av areal till sojabönor på bekostnad av majs.

Vanliga frågor

Vilken information bör sojabönshandlare följa?

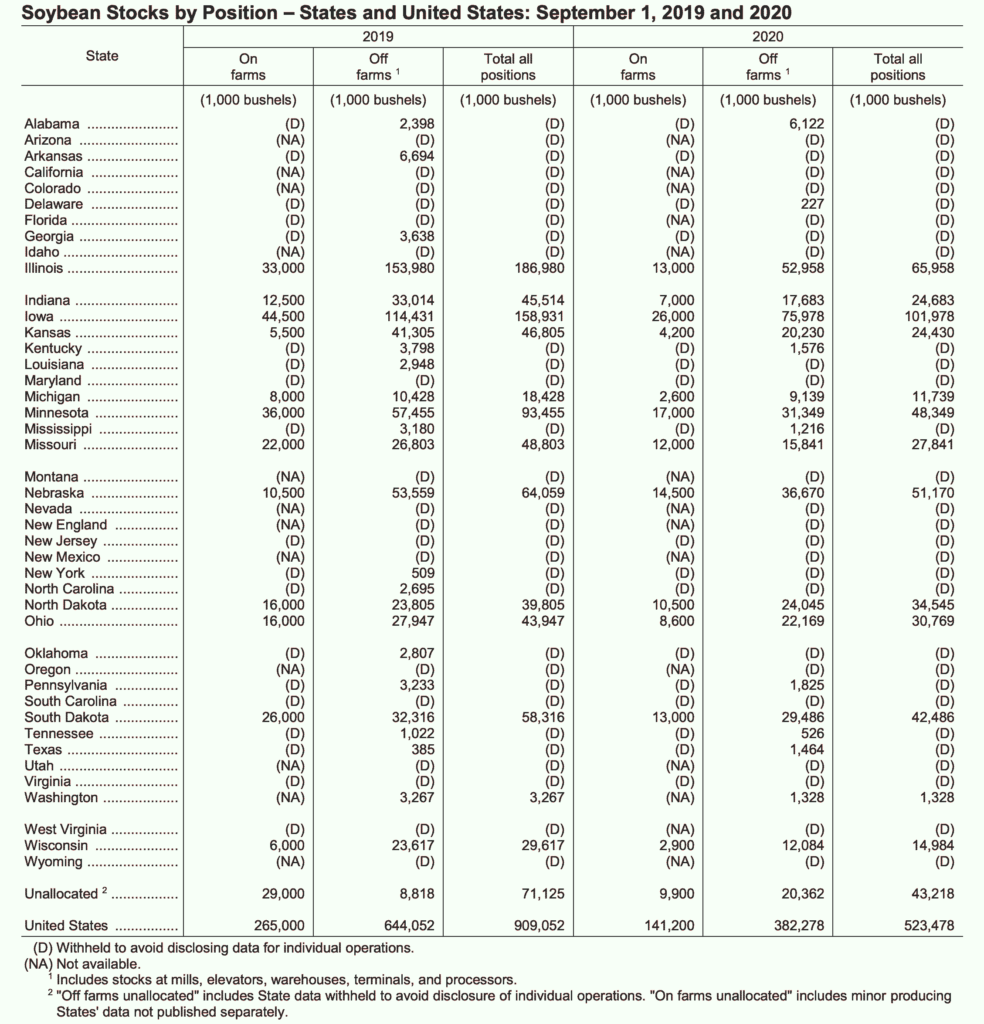

United States Department of Agriculture (USDA) producerar sin spannmålslagerrapport fyra gånger varje år. Denna rapport, som beskriver kapaciteten för lagring på och utanför gården för alla spannmål, är utan tvekan den viktigaste informationen för sojabönhandlare.

Positionsdiagram för sojabönor – exempel (offentliga rapporter från USDA)

Rapporten innehåller följande information som marknadsaktörer bevakar noga:

Lager: Rapporten beskriver förändringen från år till år i lagren av sojabönor som lagras i alla positioner (även på gården) som utanför gården).

Större ökningar i lager än väntat skulle kunna pressa priserna nedåt, medan större än förväntade lagerutarmningar kan få priserna att stiga.

Spannmålslager efter position: Det här diagrammet visar årsförändringen i lager uppdelad efter positioner (på eller utanför gården).

Sojabönslager per stat: en delstatsuppdelning av sojabönlager uppdelat efter positionering på och utanför gården

*Rapporten delar upp lagring på gård och utanför gård eftersom den använder olika undersökningsmetoder för att samla in lagringsdata från gårdar och utanför gården -gårdsplatser.

Lagring på gården är föremål för provtagningsvariabilitet eftersom inte alla verksamheter med bestånd på gården ingår i USDA-provet. Som ett resultat av detta inkluderar rapporten en urvalsfelprocent.

Summan av kardemumman är dock att denna kvartalsrapport ofta spelar en avgörande roll för att flytta sojabönsmarknader.

Finns det några strategier för att handla med sojabönor?

Sojabönhandlare behöver inte ha en absolut åsikt om riktningen för sojabönor för att kunna handla med varan. Snarare finns det en mängd olika sätt att satsa på sojabönor i förhållande till priset på andra råvaror eller instrument.

Dessa kallas spreadar och de innebär att man samtidigt köper och säljer två olika sojabönskontrakt. Här är tre sätt du kan utföra populära spreadaffärer som används av sojabönshandlare: crush spread, reverse crush spread och grain spreads.

Crush Spread

Sojabönor bearbetas till sojaolja och sojamjöl i en process som kallas krossning. Crush Spread är skillnaden mellan priset på sojabönor och dess biprodukter (sojaolja eller sojamjöl).

Handlare som går långt med en Crush Spread kommer att köpa sojabönor och sälja sojabönsolja eller sojabönsmjöl. Många producenter av sojaolja eller sojamjöl använder Crush Spread som ett sätt att säkra risken att priserna de får för sina slutprodukter faller i värde.

Reverse crush spread

I en Reverse crush spread köper handlare slutprodukterna (sojaolja eller sojamjöl) och säljer sojabönor. I huvudsak gynnas dessa handlare om utbuds- och efterfrågefaktorer leder till en ökning av priset på de färdiga produkterna i förhållande till insatskostnaderna (sojabönor).

Spreads

Andra populära spreadaffärer involverar handel med sojabönor mot andra spannmålsgrödor, såsom majs eller vete.

Eftersom dessa råvaror ofta rör sig i takt med varandra, tillåter detta handlare att fånga skillnader i priset på en i förhållande till en annan. Eftersom priserna på sojabönor är korrelerade med priset på andra spannmål och med färdiga sojaprodukter, är spreadhandeln i allmänhet mycket mindre volatil än att köpa sojabönor direkt.

Handla sojabönor hos CMC Markets

CMC Markets är ett globalt företag med en handelsplattform för onlinetrading av finansiella derivatinstrument, i huvudsak handel med CFD:er på aktier, index, råvaror, ETF, valutor och kryptovalutor. Till CMC Markets.

Handla sojabönor hos AvaTrade

AvaTrade är en valutahandels- och contract for difference-mäklare med säte i Dublin, Irland. Genom dess handelsplattformar och mobilappar, erbjuder företaget handel på många olika marknader, inklusive valutor, råvaror, aktieindex, aktier, börshandlade fonder, bitcoin samt obligationer. Till AvaTrade .

Handla sojabönor hos IG

Även IG erbjuder emellertid handel med sojabönor. Till IGs hemsida.

Du kanske gillar

Nyheter

BD30 ETF köper bara företagsobligationer som förfaller 2030

Publicerad

22 minuter sedanden

11 april, 2025

Invesco BulletShares 2030 EUR Corporate Bond UCITS ETF EUR Dis (BD30 ETF) med ISIN IE000W6YTDH7, strävar efter att följa Bloomberg 2030 Maturity EUR Corporate Bond Screened index. Bloomberg 2030 Maturity EUR Corporate Bond Screened Index följer företagsobligationer denominerade i EUR. Indexet speglar inte ett konstant löptidsintervall (som är fallet med de flesta andra obligationsindex). Istället ingår endast obligationer som förfaller under det angivna året (här: 2030) i indexet. Indexet består av ESG (environmental, social and governance) screenade företagsobligationer. Betyg: Investment Grade. Löptid: december 2030 (Denna ETF kommer att stängas efteråt).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,10 % p.a. Invesco BulletShares 2030 EUR Corporate Bond UCITS ETF EUR Dis är den billigaste ETF som följer Bloomberg 2030 Maturity EUR Corporate Bond Screened index. ETFen replikerar det underliggande indexets prestanda genom samplingsteknik (köper ett urval av de mest relevanta indexbeståndsdelarna). Ränteintäkterna (kuponger) delas ut till investerarna (kvartalsvis).

Invesco BulletShares 2030 EUR Corporate Bond UCITS ETF EUR Dis är en mycket liten ETF med 1 miljon euro tillgångar under förvaltning. Denna ETF lanserades den 18 juni 2024 och har sin hemvist i Irland.

Produktbeskrivning

Invesco BulletShares 2030 EUR Corporate Bond UCITS ETF Dist syftar till att tillhandahålla den totala avkastningen för Bloomberg 2030 Maturity EUR Corporate Bond Screened Index (”Referensindexet”), minus avgifternas inverkan. Fonden har en fast löptid och kommer att upphöra på Förfallodagen. Fonden delar ut intäkter på kvartalsbasis.

Referensindexet är utformat för att återspegla resultatet för EUR-denominerade, investeringsklassade, fast ränta, skattepliktiga skuldebrev emitterade av företagsemittenter. För att vara berättigade till inkludering måste företagsvärdepapper ha minst 300 miljoner euro i nominellt utestående belopp och en effektiv löptid på eller mellan 1 januari 2030 och 31 december 2030.

Värdepapper är uteslutna om emittenter: 1) är inblandade i kontroversiella vapen, handeldvapen, militära kontrakt, oljesand, termiskt kol eller tobak; 2) inte har en kontroversnivå enligt definitionen av Sustainalytics eller har en Sustainalytics-kontroversnivå högre än 4; 3) anses inte följa principerna i FN:s Global Compact; eller 4) kommer från tillväxtmarknader.

Portföljförvaltarna strävar efter att uppnå fondens mål genom att tillämpa en urvalsstrategi, som inkluderar användning av kvantitativ analys, för att välja en andel av värdepapperen från referensindexet som representerar hela indexets egenskaper, med hjälp av faktorer som index- vägd genomsnittlig varaktighet, industrisektorer, landvikter och kreditkvalitet. När en företagsobligation som innehas av fonden når förfallodag kommer kontanterna som fonden tar emot att användas för att investera i kortfristiga EUR-denominerade skulder.

ETFen förvaltas passivt.

En investering i denna fond är ett förvärv av andelar i en passivt förvaltad indexföljande fond snarare än i de underliggande tillgångarna som ägs av fonden.

”Förfallodag”: den andra onsdagen i december 2026 eller sådant annat datum som bestäms av styrelseledamöterna och meddelas aktieägarna.

Handla BD30 ETF

Invesco BulletShares 2030 EUR Corporate Bond UCITS ETF EUR Dis (BD30 ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Borsa Italiana.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

Största innehav

| Namn | CUSIP | ISIN | Ränta | Vikt % |

| Fresenius SE & Co KGaA 5.125% 05/10/30 | D2R9K1AL3 | XS2698713695 | 5,125 | 2,55% |

| Mercedes-Benz Group AG 2.375% 22/05/30 | D1668RZW0 | DE000A289XG8 | 2,375 | 2,19% |

| Akzo Nobel NV 1.625% 14/04/30 | N01803YV6 | XS2156598281 | 1,625 | 2,08% |

| Eni SpA 0.625% 23/01/30 | T3666JJV9 | XS2107315470 | 0,625 | 1,98% |

| Prologis International Funding II 2.375% 14/11/30 | L7763MAD2 | XS1904690341 | 2,375 | 1,78% |

| REWE International Finance BV 4.875% 13/09/30 | N74119AA1 | XS2679898184 | 4,875 | 1,65% |

| CaixaBank SA 4.25% 06/09/30 | E2R193R97 | XS2676814499 | 4,250 | 1,64% |

| Verizon Communications Inc 4.25% 31/10/30 | — | XS2550881143 | 4,250 | 1,64% |

| Liberty Mutual Group Inc 4.625% 02/12/30 | U52932BR7 | XS2561647368 | 4,625 | 1,62% |

| AXA SA 3.75% 12/10/30 | F0609NBG2 | XS2537251170 | 3,750 | 1,60% |

Innehav kan komma att förändras

Nyheter

21Shares Dogecoin ETP: Drivs av community, omdefinierar kryptolandskapet

Publicerad

1 timme sedanden

11 april, 2025

21Shares har ingått ett exklusivt partnerskap med House of Doge för att skapa 21Shares Dogecoin ETP, den enda Dogecoin ETP som godkänts av Dogecoin Foundation.

Dogecoin är en kryptovaluta inspirerad av det virala ”Doge”-memet och har en Shiba Inu som logotyp. Dogecoin skapades 2013 och utvecklades snabbt från ett lekfullt experiment till en allmänt använd digital valuta med verklig nytta. Med stöd av en av de mest passionerade och aktiva communities inom krypto är den nu accepterad av handlare över hela världen och driver även sociala initiativ.

Dogecoin är den sjätte största kryptovalutan, med ett börsvärde på 46 miljarder dollar i slutet av 2024 – samma som General Motors.

Investeringsargument för Dogecoin

- Dogecoin är internetkultur: Dogecoin har förvandlat internetkultur – kollektiv humor, identitet och community – till en digital tillgång. Det är en symbol för en mer innovativ och ambitiös generation av entreprenörer, kreatörer och investerare. Dogecoin har blivit deras sociala och fysiska valuta.

- Globalt betalningssystem: Med snabba transaktioner och låga avgifter har Dogecoin fått stöd från betalningspionjärer och blivit en praktisk lösning för dagliga betalningar, där stora varumärken som Microsoft och AMC Theatres nu accepterar Doge som betalningsmetod.

- Introduktion av nya användare till krypto: Dogecoin är en mycket tillgänglig och användarvänlig inträdespunkt till krypto. Dess gräsrotsursprung, internetkulturella attraktionskraft och lågkostnadstransaktioner gör det till ett idealiskt introduktionsverktyg för nya användare.

- Samhällsdrivna initiativ: Dogecoin har en av de mest engagerade communities inom krypto. De är dedikerade till välgörenhet och social påverkan och lever efter principen ”Gör bara gott varje dag”. Redan 2014 drev communityn kampanjer som Doge4Water, som syftade till att bygga infrastruktur för rent vatten i Kenya.

Produktinformation

| Namn | 21Shares Dogecoin ETP |

| Kortnamn | DOGE |

| ISIN | CH1431521033 |

| Valuta | USD, EUR |

| Börs | SIX Swiss Exchange |

| Avgift | 2,50 % p.a. |

21Shares Dogecoin ETP

21Shares har inlett ett exklusivt samarbete med House of Doge för att lansera den enda börshandlade produkten (ETP) för Dogecoin, som godkänts av Dogecoin Foundation.

21Shares Dogecoin ETP (ticker ”DOGE”) erbjuder investerare ett likvit sätt att integrera DOGE i sina portföljer via sin bank eller mäklare och dra nytta av de diversifierande egenskaperna hos världens favorit-community-drivna tillgång.

Nyheter

JESM ETF en fond från JPMorgan som satsar på emerging markets

Publicerad

2 timmar sedanden

11 april, 2025

JPMorgan Global Emerging Markets Research Enhanced Index Equity SRI Paris Aligned Active UCITS ETF EUR (acc) (JESM ETF) med ISIN IE000AV35A01, är en aktivt förvaltad börshandlad fond.

JP Morgan Global Emerging Markets Research Enhanced Index Equity SRI Paris Aligned Active Strategy investerar i företag från tillväxtmarknader. ETF strävar efter att generera en högre avkastning än MSCI Emerging Markets SRI EU PAB Overlay ESG Custom-index. Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning). Dessutom beaktas EU:s direktiv om klimatskydd.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,30 % p.a. Utdelningarna i ETFen ackumuleras och återinvesteras.

JPMorgan Global Emerging Markets Research Enhanced Index Equity SRI Paris Aligned Active UCITS ETF EUR (acc) är en mycket liten ETF med 1 miljon euro tillgångar under förvaltning. Denna ETF lanserades den 5 mars 2025 och har sin hemvist i Irland.

Investeringsmål

Delfondens mål är att uppnå en långsiktig avkastning som överstiger MSCI Emerging Markets SRI EU PAB Overlay ESG Custom Index* (”riktmärket”) genom att aktivt investera i huvudsak i en portfölj av tillväxtmarknadsföretag, samtidigt som målen i Parisavtalet är i linje.

Riskprofil

- Värdet på din investering kan falla såväl som stiga och du kan få tillbaka mindre än du ursprungligen investerade.

- Värdet på aktierelaterade värdepapper kan sjunka såväl som upp som svar på enskilda företags resultat och allmänna marknadsförhållanden, ibland snabbt eller oförutsägbart. Om ett företag går i konkurs eller en liknande finansiell omstrukturering förlorar dess aktier vanligtvis det mesta eller hela sitt värde.

- Eftersom de instrument som innehas av delfonden kan vara denominerade i andra valutor än basvalutan, kan delfonden påverkas ogynnsamt av valutakontrollregler eller fluktuationer i valutakurser. Av denna anledning kan förändringar i valutakurser påverka värdet på delfondens portfölj och kan påverka värdet på andelarna.

- Tillväxtmarknader kan utsättas för ökad politisk, regulatorisk och ekonomisk instabilitet, mindre utvecklade förvarings- och avvecklingsmetoder, dålig transparens och större finansiella risker. Tillväxtmarknadsvalutor kan vara föremål för volatila prisrörelser. Värdepapper på tillväxtmarknader kan också vara föremål för högre volatilitet och lägre likviditet än värdepapper på utvecklade marknader.

- Delfonden kan investera i kinesiska A-andelar genom China-Hong Kong Stock Connect-programmen som är föremål för regulatoriska förändringar, kvotbegränsningar och även operativa begränsningar (enligt prospektet) vilket kan leda till ökad motpartsrisk.

- REITs och fastighetsrelaterade investeringar är föremål för de risker som är förknippade med ägande av fastigheter som kan exponera den relevanta delfonden för ökad likviditetsrisk, prisvolatilitet och förluster på grund av förändringar i ekonomiska förhållanden och räntor.

- Hållbarhetsrisk kan ha en väsentlig negativ inverkan på en emittents finansiella ställning eller operativa resultat och därmed värdet på investeringen. Dessutom kan det öka delfondens volatilitet och/eller förstärka redan existerande risker för delfonden.

- Delfonden strävar efter att ge en avkastning över Benchmark; Delfonden kan dock prestera sämre än jämförelseindexet.

- Ytterligare information om risker finns i avsnittet ”Riskinformation” i prospektet.

Handla JESM ETF

JPMorgan Global Emerging Markets Research Enhanced Index Equity SRI Paris Aligned Active UCITS ETF EUR (acc) (JESM ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| XETRA | EUR | JESM |

Största innehav

| Namn | ISIN | Land | Vikt % |

| TAIWAN SEMICONDUCTOR MAN /TWD/ | TW0002330008 | Taiwan | 9,47% |

| TENCENT HOLDINGS LTD /HKD/ | KYG875721634 | Kina | 5,66% |

| ALIBABA GROUP HOLDING LT /HKD/ | KYG017191142 | Kina | 3,87% |

| SAMSUNG ELECTRONICS CO L /KRW/ | KR7005930003 | Sydkorea | 3,30% |

| HDFC BANK LIMITED /INR/ | INE040A01034 | Indien | 1,59% |

| MEITUAN-CLASS B /HKD/ | KYG596691041 | Kina | 1,52% |

| XIAOMI CORP-CLASS B /HKD/ | KYG9830T1067 | Kina | 1,41% |

| SK HYNIX INC /KRW/ | KR7000660001 | Sydkorea | 1,34% |

| ICICI BANK LTD /INR/ | INE090A01021 | Indien | 1,32% |

| CHINA CONSTRUCTION BANK- /HKD/ | CNE1000002H1 | Kina | 1,30% |

Innehav kan komma att förändras

BD30 ETF köper bara företagsobligationer som förfaller 2030

21Shares Dogecoin ETP: Drivs av community, omdefinierar kryptolandskapet

JESM ETF en fond från JPMorgan som satsar på emerging markets

Trump’s Liberation Day: The impact of tariffs on the crypto market

WEBN ETF en billig globalfond från Amundi

Fonder som ger exponering mot försvarsindustrin

Warren Buffetts råd om vad man ska göra när börsen kraschar

Crypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

De bästa börshandlade fonderna för tyska utdelningsaktier

Svenskarna har en ny favorit-ETF

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFonder som ger exponering mot försvarsindustrin

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanWarren Buffetts råd om vad man ska göra när börsen kraschar

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanCrypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanDe bästa börshandlade fonderna för tyska utdelningsaktier

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanSvenskarna har en ny favorit-ETF

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanMontrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanHANetf lanserar Europa-fokuserad försvars-ETF

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEn av de mest nedladdade finansapparna i Sverige