Europas aluminiumsmältverk kämpar för att klara av kraftiga prisökningar på el i hela regionen som orsakat en härdsmälta för aluminium. Fyra operatörer har tillkännagivit nedskärningar på sammanlagt över en halv miljon ton årlig produktionskapacitet, medan andra flexar produktionen för att mildra elpriserna.

Europeiska aluminiumkonsumenter betalar redan för de stigande elpriset. De fysiska premierna har ökat, CMEs tullbetalda spotkontrakt steg från 290 dollar per ton i början av december till nuvarande 423 USD. Det är utöver London Metal Exchange (LME) aluminiumpris, som nådde en tvåmånaders högsta på 2 938,50 dollar per ton på onsdagen.

Aluminium redovisade den näst bästa utvecklingen bland basmetallerna som handlades på LME förra året eftersom marknaden prissatte kraftrelaterade minskningar i Kina.

Stänger av

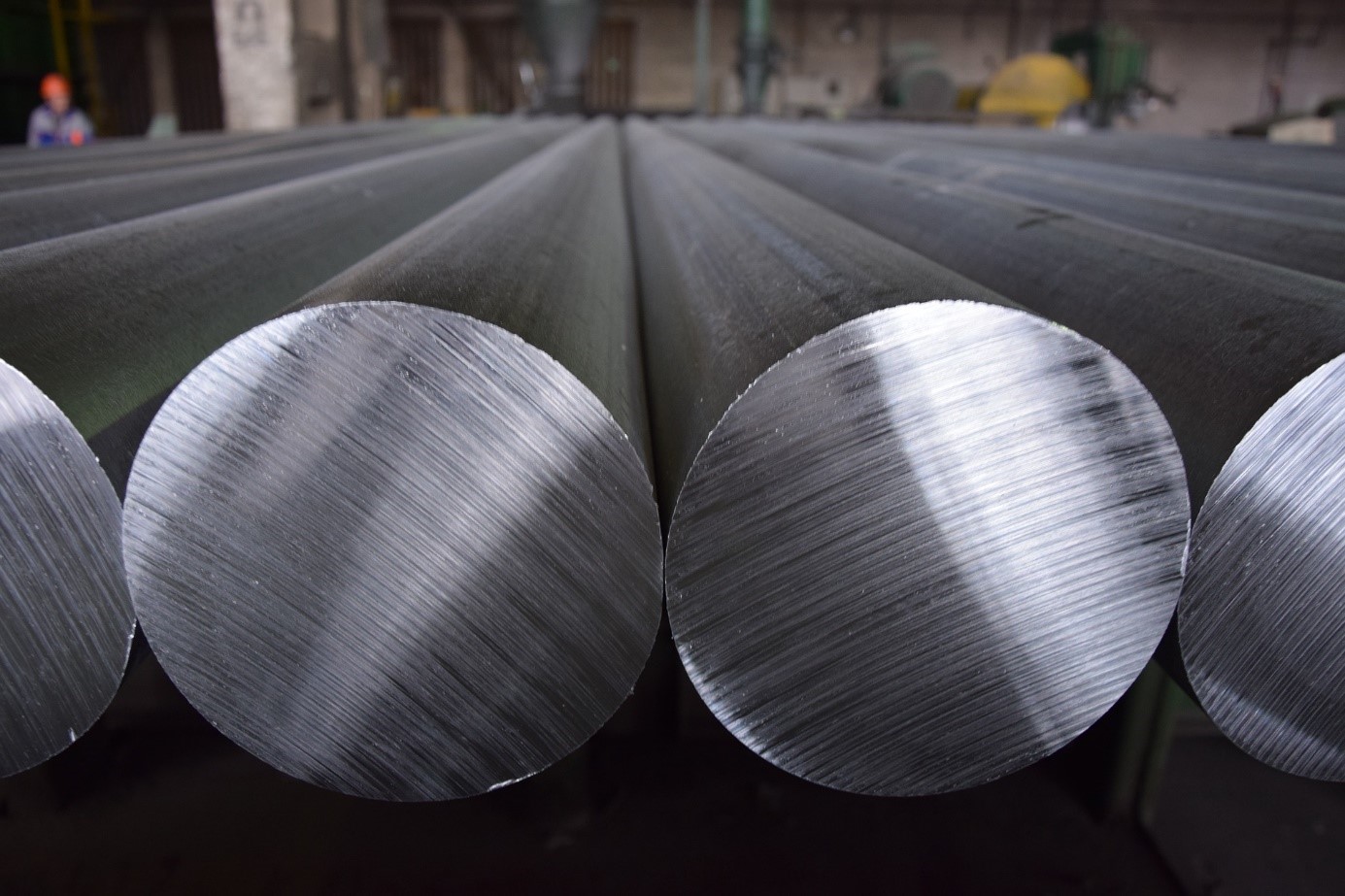

Att producera aluminium är en energikrävande process som kräver energi. Denna representerar vanligtvis minst 30 procent av de totala produktionskostnaderna, om än med betydande variation beroende på källa, leverantörsstruktur och lokal energimarknad.

De europeiska kraftpriserna har nått flera rekordnivåer under de senaste månaderna och den regionala energikrisen förvandlas nu till en aluminiumsmältverkskris.

”Överdrivna energipriser” angav av den amerikanska tillverkaren Alcoa som orsaken till en tvåårig minskning av dess produktion om 228 000 ton per år vid San Ciprian-smältverket i Spanien. Anläggningen kommer att vara ur funktion i slutet av denna månad och återvänder i januari 2024 med förnyelsebara kraftkontrakt.

Ett annat exempel är KAP-smältverket i Montenegro, som började stänga av sin årliga kapacitet på 120 000 ton i mitten av december 2021. Anläggningens ägare Uniprom såg sin elräkning öka från 45 euro till 120 euro per megawattimme i början av 2022.

Den ”exceptionella situationen på energi- och gasmarknaderna” är anledningen till att den rumänska tillverkaren Alro minskar produktionen från fem till två anläggningar vid sitt smältverk i Slatina, sade företaget. Anläggningen på 265 000 ton per år kommer att drivas med cirka en tredjedel av dess ordinarie kapaciteten tills vidare.

Norska Hydro har också dragit ned på produktionen vid sitt Slovalco-smältverk i Slovakien, med hänvisning till ”mycket höga energipriser (som) inte visar några tecken på förbättring på kort sikt”. Produktionen kommer att minska till 60 procent av anläggningens årliga kapacitet på 175 000 ton per år.

Alla fyra verksamheterna kommer att upprätthålla omsmältnings- och gjutverksverksamhet, men den sammanlagda årliga primärmetallproduktionen kommer att vara cirka 550 000 ton.

Andra europeiska smältverk navigerar i kraftpriskrisen genom att justera strömstyrka och körhastigheter, vilket innebär att det finns en avsevärd krypning för varje uppskattning av produktionsförluster.

Premium split

Europa är redan en nettoimportör av primäraluminium, med det regionala utbudsunderskottet som kommer att öka i takt med att listan över smältverksolyckor förlängs. Det kraftiga steget i fysiska premier vittnar om den föränderliga dynamiken.

Den amerikanska fysiska premien har också den stigit. Priset på CME spotkontraktet har gått upp från 550 USD per ton i början av december till nuvarande 666 dollar.

USA är också nettoimportör av primäraluminium och möter nu ökad konkurrens från Europa om reservmetall. Båda konkurrerar med Kina, som importerar betydande volymer efter en rad kraftrelaterade inskränkningar över sitt enorma smältverksnätverk.

Kinas import av primäraluminium uppgick till 1,5 miljoner ton under de första 11 månaderna 2021, en ökning med 60 procent jämfört med föregående år. Världens största aluminiumproducent blev nettoimportör 2020 och så verkar det förbli.

Det har ironiskt nog gynnat japanska köpare, som just har förhandlat fram en 20 procentig minskning till 177 dollar per ton i premien för första kvartalets leveranser.

En av faktorerna som fungerar till deras fördel har varit flyttningen av tillgängliga lager till Asien för att mata Kinas nyfunna hunger efter import.

LME-lager hade 926 800 ton registrerat lager från och med tisdagen, med bara 34 675 ton i Europa och 19 425 ton i USA. Återstoden på 94 procent finns i Asien.

De asiatiska platserna stod också för 79 % av de 449 000 ton aluminium som låg i LME:s skuggor utanför garantin i slutet av oktober.

Den regionala tillgängligheten dämpar japanska köpare men förvärrar leveransproblem utanför Asien.

Europas smältverksproblem accentuerar den växande regionala skillnaden i globala premier.

Paradox i aluminium

Europeiska unionen har historiskt skyddat sin aluminiumsmältverkssektor genom importtullar, till stor irritation för regionala konsumenter.

Blocket är nu också engagerat i vad det kallar ”öppen strategisk autonomi” i sin gröna industriplan, särskilt när det gäller att säkra metaller som är avgörande för energiomställningen.

Dessa ambitioner är nu i fara, inte bara inom aluminium utan i andra industriella metallsektorer som zink.

Akilleshälen i försörjningskedjan är den höga energiintensiteten i smältprocessen, vilket utsätter producenterna för den typ av kraftkris som nu råder i Europa.

Kraftförsörjningen kommer bara att bli mer akut när kontinenten försöker svänga bort från kol i linje med sina koldioxidåtaganden.

Kina började brottas med samma gåta med metallkraft förra året.

Även om Kinas energiproblem delvis beror på naturliga orsaker – förra årets torka i den vattenrika Yunnan-provinsen – är de också en konsekvens av energieffektivitetsmål i linje med ett löfte om att nå toppproduktionen av kol till 2025.

Kraftkrävande aluminiumsmältverk har varit lätta mål för regionala myndigheter som vill förbättra sin energianvändning och effektivitetsmål.

Kinas produktion av primäraluminium har avstannat eftersom produktionslinjer har stängts och nya projekt har skjutits upp.

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter1 vecka sedan

Nyheter1 vecka sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan