Nyheter

En introduktion till Cosmos (ATOM)

Publicerad

4 år sedanden

Denna introduktion till Cosmos (ATOM) är en guide för att förstå Cosmos, ett decentraliserat nätverk av oberoende parallella blockkedjor. När vi hänvisar till Cosmos menar vi företaget som helhet, där ATOM är dess ursprungliga token. Denna forskning kommer att förklara vad Cosmos gör och dess huvudsakliga användningsfall. Den kommer att fördjupa sig i de primära metoderna för att värdera ATOM och analysera de omedelbara riskerna med att investera i Cosmos.

Sammanfattning

Cosmos grundades av Jae Kwon och Ethan Buchman 2014, med stöd av Interchain Foundation (ICF), ett schweiziskt företag som stödjer FoU för säkra, skalbara, öppna och decentraliserade nätverk. ICO för kosmos inhemska token ATOM släpptes 2017, och nätverket var redo att användas två år senare. Hittills har Cosmos samlat in totalt 17 miljoner USD i sina sju finansieringsrundor ledda av Paradigm och följt av 1confirmation, IOSG Ventures, Yield Ventures, Cardinal Capital förutom Kenneth Bok, VD för Blocks, en Web 3-rådgivning baserad i Singapore .

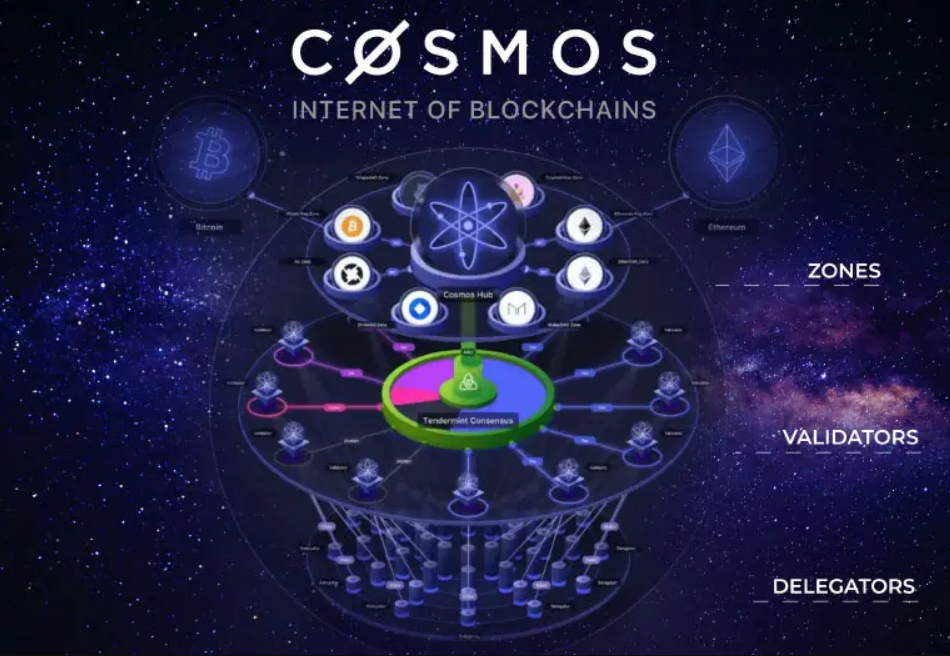

Cosmos bygger ett nätverk av kryptonätverk, som alla har tillgång till verktyg med öppen källkod för att effektivisera transaktioner mellan dem. Anpassningsbarhet och interoperabilitet är dess två huvudsakliga försäljningsargument. Drivs av BFT-konsensusalgoritmer som Tendermint (också medgrundad av Kwon och Buchman) och dess token – Cosmos vill vara hem för ett ekosystem av nätverk som kan utbyta data och tokens programmatiskt och på ett decentraliserat sätt.

I den här rapporten kommer 21Shares att erbjuda en uttömmande översikt av Cosmos-nätverket, ATOM som en kryptotillgång, och diskutera de olika investeringsriskerna förknippade med ATOM – förutom hur en investerare kan tänka på det framtida värdet av dess underliggande kryptotillgång. Dessutom ger den här rapporten en uttömmande täckning av Cosmos och ATOM som finns på marknaden.

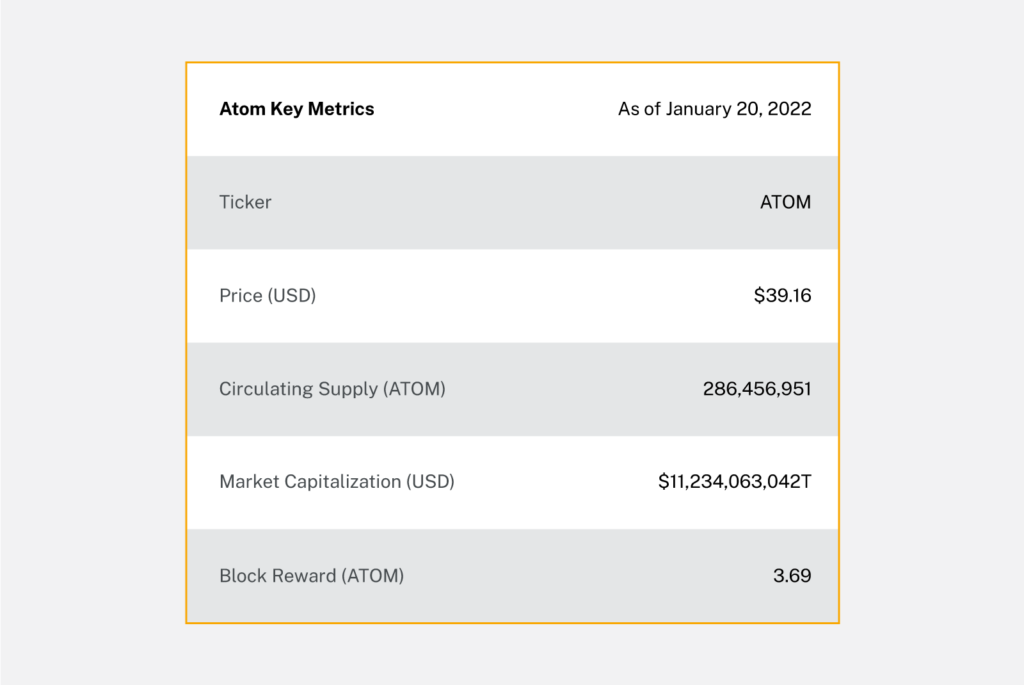

Figur 1: ATOM Key Metrics (Källa: CoinGecko)

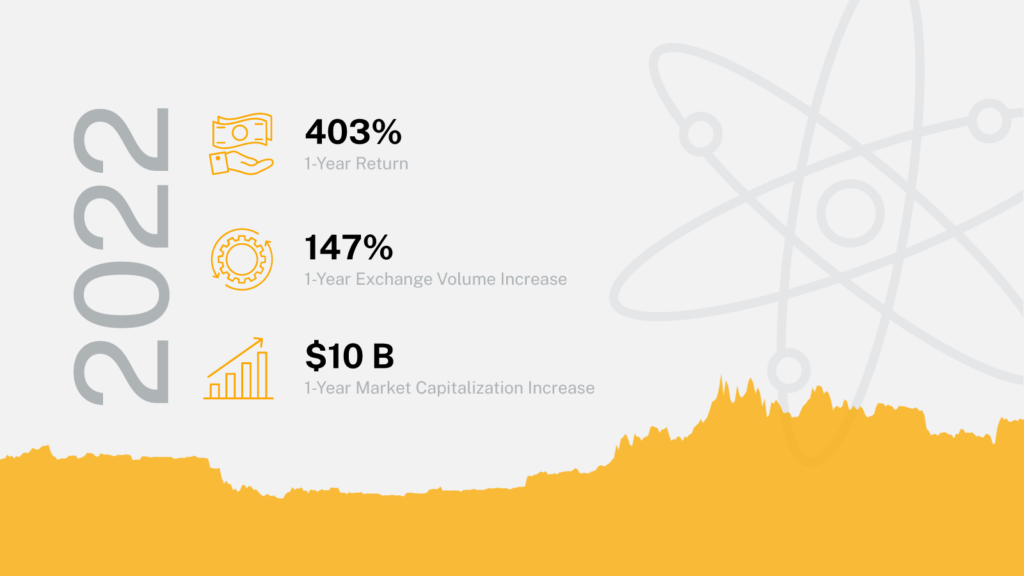

Figur 2: 1-års historisk utveckling (Källa: CoinMetrics)

Hur Cosmos fungerar

Grundarna bakom Cosmos kom att hitta blockkedjor som arbetar i silos, oförmögna att kommunicera med varandra och kämpar för att göra stora transaktioner på en gång. Cosmos ville lösa dessa problem genom att föreslå ett system med två klasser av blockkedjor, Hubs och Zones. Zoner är vanliga heterogena blockkedjor som hålls sammankopplade av hubbarna.

För att få visionen om interoperabilitet och anpassning att fungera har Cosmos tre grundstenar på plats, Tendermint, Inter-blockchain Communications Protocol (IBC) och Cosmos SDK.

• Tendermint hjälper utvecklare att bygga blockkedjor utan att behöva koda dem från grunden, drivs av Tendermint Core, som är en PoS-styrningsmekanism som håller blockkedjor, eller Zoner, synkroniserade inom Cosmos Hub, den första Hub som lanserades på Cosmos.

• IBC är en mekanism som gör att information färdas fritt och säkert mellan zonerna.

• För att hålla komplexiteten till ett minimum ger Cosmos SDK zonerna de vanligaste funktionerna som styrning, tokens och staking. Om det behövs kan utvecklare också lägga till plugins för ytterligare funktioner eller tjänster.

En Zon krävs bara för att skapa en IBC-anslutning med en Hub, för att utbyta data och tillgångar med andra Zoner som är anslutna till den Hub. Det betyder att Zoner bara behöver upprätta ett begränsat antal anslutningar med en begränsad uppsättning Hubs istället för att behöva göra en anslutning till varje Zon. Detta system förhindrar dubbla utgifter mellan zoner, för när en zon tar emot en token från en hubb behöver den bara lita på ursprungszonen för denna token och hubben.

Huben upprätthåller och spårar tillståndet för varje zon tack vare en stadig ström av blockbekräftelser från varje zon som är ansluten till navet. På samma sätt håller varje zon koll på navets status, men själva zonerna hänger bara med varandra indirekt via navet. Drivs av IBC-protokollet utbyts informationspaket sedan från en zon till en annan genom att publicera Merkle-bevis som bevis på att data har skickats och tagits emot.

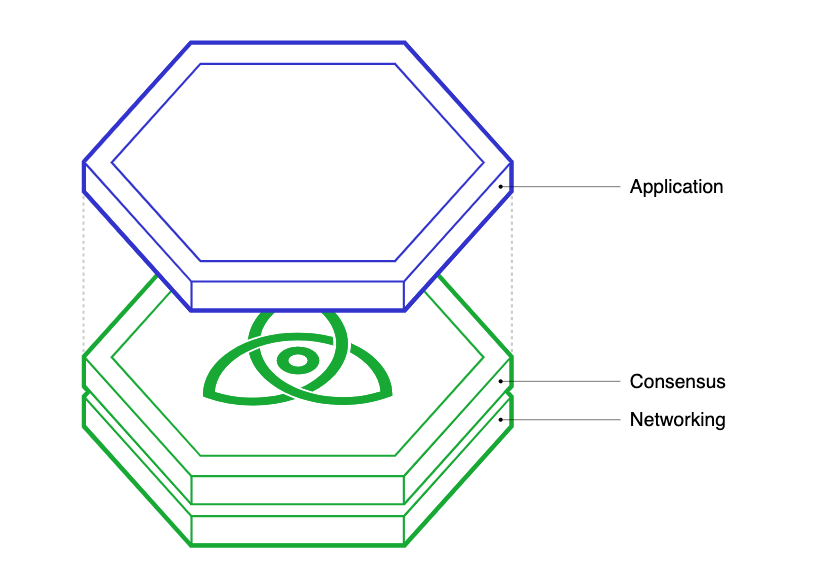

Blockkedjor består av tre lager, Application, Consensus och Networking.

Applikation – Ansvarig för att uppdatera tillståndet givet en uppsättning transaktioner, d.v.s. bearbeta transaktioner.

Nätverk – Ansvarig för spridning av transaktioner och konsensusrelaterade meddelanden.

Konsensus – Gör det möjligt för noder att komma överens om systemets nuvarande tillstånd.

Tendermint tar hand om de två sista lagren och packar dem i en generisk motor, Tendermint Byzantine Fault Tolerance (BFT)-motorn, för att ge utvecklare utrymme att koncentrera sig på att bygga sina applikationslager. Tendermint BFT-lösningen fixar också begränsningen av suveränitet, på det sättet behöver utvecklare inte vänta i långa köer för att få sina transaktioner eller andra förfrågningar validerade, som det är för applikationslager byggda ovanpå Ethereum till exempel. Tendermint BFT-motorn är också ansluten till applikationslager av Application Blockchain Interface (ABCI), ett socket-protokoll som kan förstå alla programmeringsspråksutvecklare som vill välja för att möta deras behov.

Blockkedjor som använder fast-finality-kedjor, eller med andra ord Proof of Stake, kan ansluta till Cosmos med hjälp av IBC-protokollet. Blockkedjor som använder probabilistiska finalitetskedjor, eller Proof of Work-mekanismer, skulle dock tycka att det är utmanande att ansluta till nätverket som Bitcoin och Ethereum. Det är precis därför Cosmos skapade en speciell proxykedja som heter Peg-Zone som överbryggar blockkedjor som inte är Tendermint genom att spåra tillståndet för blockkedjan i fråga. Peg-Zones har snabb finalitet och är därför kompatibla med IBC-protokollet, vilket gör det möjligt för den att fastställa finalitet för den icke-Tendermint blockchain som den överbryggar.

ATOM-tokenet

ATOM är den ursprungliga symbolen för Cosmos Hub, den allra första blockkedjan som har lanserats inom Cosmos-nätverket. Men på grund av arkitekturen hos Cosmos, som potentiellt representerar ett ekosystem av tusentals olika blockkedjor, kommer varje kedja som är ansluten till Cosmos-nätverket att kunna använda sin egen infödda token, vilket innebär att Cosmos kommer att stödja många tokens i framtiden .

ATOM själv fungerar på samma sätt som andra Layer 1-verktygstokens och tillåter nätverkets intressenter att:

- Betala nätverksavgifter när du överför tillgångar eller interagerar med applikationer

- Insats, genom att binda ATOM för att tjäna blockbelöningar, samtidigt som nätverket säkras

- Delta i styrningen och rösta om förslag

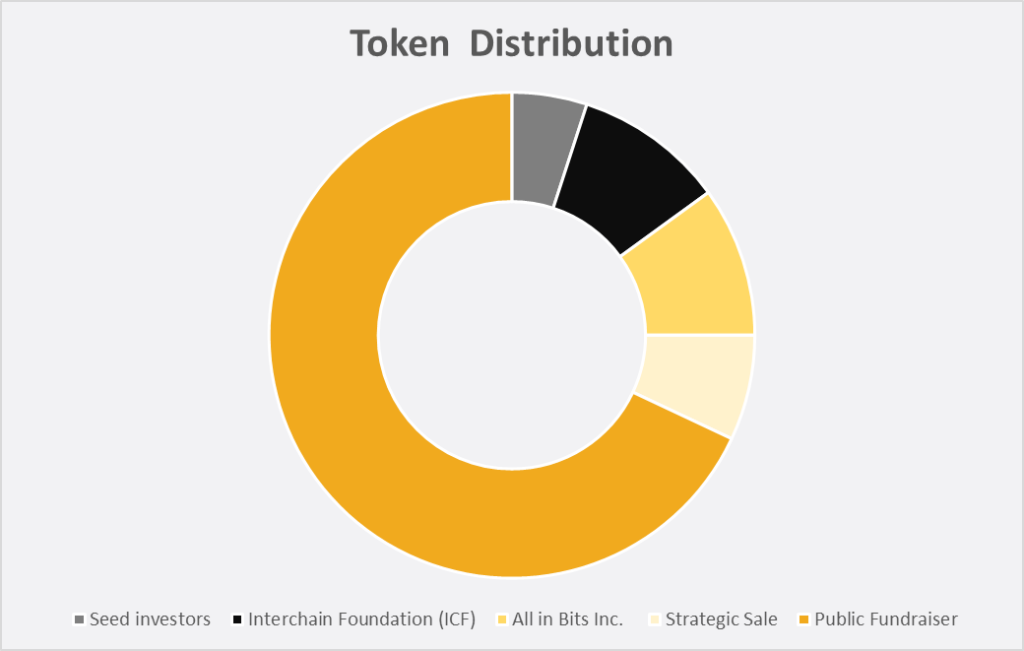

Tokendistribution

Under 2017 hade Interchain Foundation flera privata försäljningar, följt av en offentlig försäljning i april för ungefär 17,6 miljoner dollar.

Den initiala tokenfördelningen såg ut så här:

5 % gick till ICF:s första givare

10 % gick till Interchain Foundation (ICF).

10 % gick till All in Bits, Inc. (AIB), företaget bakom Tendermint.

75 % har fördelats enligt resultaten från de privata (68 %) och offentliga insamlingarna (7 %).

Cosmos tillstånd

Cosmos har kavlat upp ärmarna för en rad partnerskap såväl som nya projektlanseringar för att förstärka sin användarupplevelse och tillföra mer värde till sitt nätverk, vilket gör det mer interoperabelt och lätt att integrera. Från och med den 30 september 2020 har kvalificerade användare på Coinbase möjlighet att satsa ATOM på kryptovalutautbytesplattformen och samla in 5 % belöningar på sina innehav. CoinDesk rapporterade i oktober 2020, Cosmos fick lite dragning vid Vellore Institute of Technology i södra Indien bland studenter som komponerar ”Cosmos India”, en gemenskap som växte från bara några få medlemmar till mer än tusen på mindre än nio månader.

I mars 2021 tillkännagav Tendermint lanseringen av det största investeringsverktyget för Cosmos ekosystem, en riskfond på 20 miljoner dollar för att öka utvecklingen. Tillkännagivandet kom direkt efter aktiveringen av IBC-protokollet, vilket förändrade spelet DeFi på nätverket. I juli fick Cosmos sitt eget DEX-protokoll, Gravity lanserades för att möjliggöra DeFi över flera kedjor. Säkrade med över 3 miljarder dollar i digitala tillgångar, görs swappar och pooler mellan alla anslutna blockkedjor möjliga på Cosmos Hub.

I juli meddelade Tendermint att det byggde en kryptoappbutik som heter Emeris som skulle ge tillgång till en rad decentraliserade applikationer, såsom utlåningsprotokoll och decentraliserade utbyten, allt i Cosmos ekosystem. Betaversionen av Emeris lanserades i september 2021 och kommer att lanseras offentligt under våren 2022. Emeris sägs lyfta Cosmos användarupplevelse till nya höjder, hjälpa till att frigöra potentialen hos Cosmos DeFi och ta den till en bredare publik.

På Emeris beta kan användare överföra och handla tillgångar mellan 12 olika kedjor för första gången, komma åt en decentraliserad börs, med ett pålitligt, stabilt och granskat DEX-protokoll. Användare kan också tjäna konkurrenskraftig avkastning genom att delta i likviditetspooler. I skrivande stund är den genomsnittliga swaphastigheten 00,07 sekunder och den genomsnittliga transaktionsavgiften är $0,08 utöver en swapavgift på 0,3%. Emeris siktar på att vara den första one-stop-portalen för att tillhandahålla integrerad plånboks- och multiplånbokssupport, tillgång till flera DeFi-handelsplattformar, satsning på flera kedjor och även en mobil plånboksapp.

I juli tillkännagav Cosmos också att det går samman med cross-chain data oracle Band Protocol för att integreras med Starport, ett utvecklingsverktyg för Cosmos blockchain som tillåter tredjepartsutvecklare att få tillgång till många nya dataflöden, såsom token information, verkliga världen evenemang, sport, väder och generering av slumptal. Detta partnerskap innebar att nyskapade kedjor i Cosmos ekosystem skulle kunna utbyta data via IBC-protokollet, vilket gör nätverket ännu mer interoperabelt och tillgängligt.

Cosmos tvärkedja DEX Osmosis meddelade i januari 2022 att de vidgar sina horisonter med lanseringen av en ny bro, Gravity Bridge, som skulle möjliggöra handel med Ethereum-baserade tillgångar. Gravity Bridge kommer att fungera som en IBC till Ethereum-översättare, den kommer att byggas av internettjänsteleverantören Althea.

Cosmos ekosystem

Som nämnts tidigare var den första blockchain-invånaren i Cosmos ekosystem Cosmos Hub, lanserad av Cosmos själv och under vilken Zones körs synkroniserat. Det finns ett accelererande antal projekt som växer inom Cosmos-nätverket, inklusive Terra (LUNA), ThorChain, Secret Network, Compound Gateway, Osmosis, Kava och Akash.

Cosmos framtid

Det finns en hel del spännande milstolpar på Cosmos färdplan för år 2022. Uppenbarligen är ett av de viktigaste målen att ta med fler blockkedjor som kommer att anslutas till Cosmos Network och säkerställa en sömlös kommunikation mellan dem med hjälp av IBC. Men det finns också några kraftfulla uppdateringar och funktioner på vägen, inklusive Interchain Accounts, Interchain Security, Liquid Staking och en expansion av dess DeFi- och NFT-ekosystem.

Den första uppgraderingen som förväntas under Q1 2022 är Theta Upgrade. Detta kommer att introducera Interchain Accounts, Liquid Staking och en NFT-modul, som kommer att sätta basen för Cosmos NFT-ekosystem. Interchain Accounts kommer att dra nytta av IBC och tillåta användare att äga, hantera och överföra sina tokens genom hela det interoperabla ekosystemet och komma åt blockkedjespecifika applikationer från ett enda konto. Ett konto för att styra dem alla!

För närvarande satsas nästan 60 % av all ATOM i omlopp, vilket belönar bidragsgivare med en avkastning på upp till 13 % per år. Med introduktionen av den första versionen av Liquid Staking, som är planerad att släppas redan i februari 2022, kommer detta antal med största sannolikhet att öka. Liquid Staking kommer att tillåta användare att satsa sin ATOM utan låsningsperiod, samtidigt som de får ett derivat av sina bundna tillgångar, som de i slutändan kan använda för likviditetsbrytning eller andra DeFi-aktiviteter.

Interchain Security är en annan nyckelfunktion som kommer att implementeras med Rho-uppgraderingen, som förväntas äga rum under andra kvartalet 2022. Det kommer att göra det möjligt för Cosmos-kedjor att effektivt leasa en uppsättning säkerhetstjänster till varandra, vilket gör det möjligt för nya kedjor att starta upp sina ekosystem, samtidigt som du kan njuta av solida säkerhetsfunktioner redan från början. Genom att satsa ATOM på Cosmos Hub kommer validatorer och delegatorer att kunna samla in belöningar på flera kedjor i olika tokens. ATOM-aktörer kommer därför att dra nytta av tidig tillgång till nya och innovativa projekt och större användbarhet av token, samtidigt som nya kedjor kan få exponering av sina tokens för Cosmos community-medlemmar tidigt.

Cosmos ambition är att koppla samman 200 blockkedjor år 2022. Detta skulle uppenbarligen låsa upp en oöverträffad mängd likviditet och kapitalflöden genom alla anslutna blockkedjor, vilket skulle vara en massiv medvind för Cosmos DeFi. Dessutom är UX och UI fortfarande en enorm utmaning i DeFi och kryptorymden i allmänhet, men med implementeringen av Emeris kommer blockkedjornas internet att få ett professionellt utseende gränssnitt för att spåra och hantera tillgångar. Emeris fokuserar för närvarande på portföljvisualisering, digital tillgångsförvaltning och tjänsteupptäckt och kommer snart att erbjuda funktioner som auto-compounding staking, airdrop tracker och cross-chain DEX aggregering.

På pappret ser framtidens Cosmos ljus ut. Om blockkedjornas internet potentiellt löser ett av de största hindren inom krypto, bristen på interoperabilitet, och lyckas koppla samman tusentals lager 1:or och applikationer, kan detta innebära ett enormt uppsving inte bara för Cosmos-nätverket utan för hela kryptoutrymmet.

Värdera Cosmos

En kvantitativ och kvalitativ utvärdering av en kryptotillgångs inneboende värde kan härledas från några få nyckelgrunder. Det första sättet vi kan tänka på när vi bedömer det potentiella värdet av Cosmos inhemska tillgång, ATOM, är att genomföra en marknadsdimensioneringsövning för att jämföra dess värde med värdet av dess huvudkonkurrenter som målmarknad. Genom att också titta på den totala adresserbara marknaden skulle vi kunna utvärdera de faktorer som bidrar till ATOMs värde. Den sista metoden skulle vara att använda två mätvärden, antal transaktioner och deras respektive avgifter, för att jämföra intäktsandelen.

Marknadsstorlek

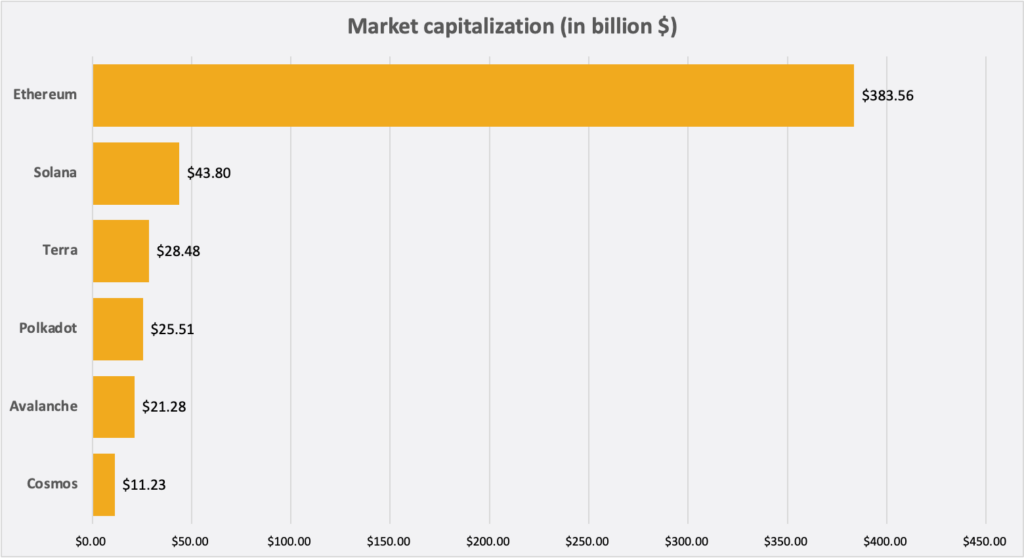

Diagrammet nedan visar nuvarande marknadsvärde för Cosmos jämfört med Ethereum, Solana, Terra, Avalanche och Polkadot. Ethereum representerar vad marknaden har bedömt som det nuvarande bästa användningsfallet för blockkedjeteknologi medan användningsfallet för smarta kontrakt kan hävdas vara lika värdefullt på lång sikt. Avalanche med sina undernät eller Polkadot med sina parakedjor är dock jämförbara projekt med en mer liknande nätverksarkitektur och fungerar som jämförelse för ekosystemutveckling.

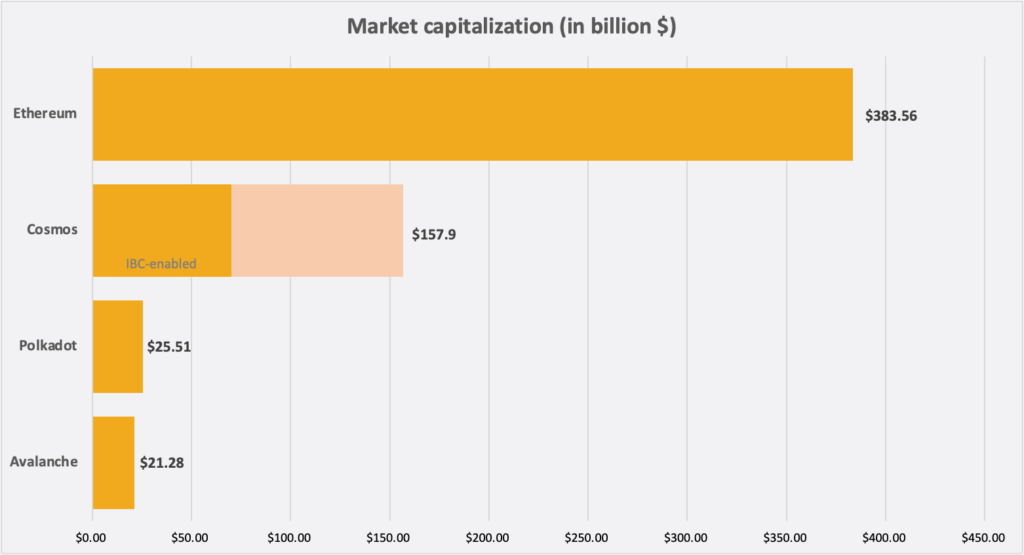

Tjurfallet för Cosmos är att det uppfyller sin vision som ”Internet of Blockchains” som förbinder tusentals kryptotillgångsnätverk som Ethereum, Solana, Fantom eller till och med Polkadot; på liknande sätt som internet är ett decentraliserat nätverk som kopplar samman enskilda plattformar som Facebook, Amazon och Google. Även om applikationer kan distribueras på själva Cosmos Hub-blockkedjan, härleds majoriteten av värdet och den framtida potentialen från antagandet av Comos som det primära navet för interoperabilitet mellan olika Layer 1s.

Om vi tittar på de nuvarande blockkedjorna och projekten som är inkopplade i Cosmos-nätverket, som inkluderar framstående aktörer som Terra och Binance, kan vi se att det kombinerade marknadsvärdet, enligt Cosmos-webbplatsen, ligger på 157 miljarder dollar med totalt 49 appar och tjänster. Även om endast 28 av dessa för närvarande är aktiva och IBC-aktiverade, gör detta teoretiskt sett det fortfarande till det näst största ekosystemet efter Ethereum, som när denna rapport skrevs har ett börsvärde på 380 miljarder dollar. Om man jämför priset och nätverkets tillstånd med sin närmaste konkurrent Polkadot, kan vi anta att Cosmos för närvarande är undervärderat.

Total adresserbar marknad

Det är viktigt att notera att Cosmos inte nödvändigtvis konkurrerar med andra projekt, till skillnad från den nuvarande rivaliteten mellan Layer 1s. Den potentiella totala adresserbara marknaden är därför hela kryptomarknaden, som utnyttjar Cosmos Network som det underliggande Layer 0, vilket knyter ihop allt. Om vi skulle anta Metcalfes lag, som säger att värdet på ett nätverk är proportionellt mot kvadraten på antalet anslutna användare, betyder det att Cosmos kan se exponentiell tillväxt när man fortsätter att plugga in nya blockkedjor i sitt ekosystem. Detta skulle i slutändan inte bara öka värdet på ATOM, utan varje kryptonätverk som är en del av nätverket. Detta är en win-win-situation för alla inblandade parter.

Inkomst

Intäktsgenerering är ofta ett nyckelmått när man bedömer nätverksvärde. Genom att bedöma det totala antalet transaktioner och den genomsnittliga kostnaden per transaktion kan vi uppskatta de totala genererade intäkterna. Avgifter och intäkter är en bra signal för den övergripande efterfrågan på en given smart kontraktsplattform och utan tvekan den starkaste barometern för fundamental tillväxt. Cosmos uppskattade totala årliga intäkter ligger för närvarande på cirka 1,38 miljoner dollar, vilket uppenbarligen är mindre jämfört med Ethereums 15 miljarder dollar, men ändå en indikation på den potentiella uppsidan för projektet. Med hänsyn till de olika uppgraderingarna och kommande milstolpar på färdplanen verkar sannolikheten för att denna trend fortsätter vara mycket sannolikt i takt med ökad efterfrågan och därför mer ekonomisk aktivitet på Cosmos Hub.

Risker

Tekniska risker

Även om Cosmos mainnet lanserades i mars 2019, är själva nätverket fortfarande i ett embryonalt tillstånd. Nätverket utvecklas fortfarande genom att implementera nya uppgraderingar och ändringar av protokollet, vilket kan introducera buggar, kodsårbarheter eller negativt påverka kryptonätverket. Dessa smarta kontraktsmisslyckanden och andra tekniska problem som bara kommer att vara begripliga i efterhand, inte i förutseende på grund av det faktum att detta är en ny teknik. Detta är en risk som i princip alla kryptoprojekt är utsatta för. På 21Shares har vi dock övervakat Cosmos ekosystem och sett hur Tendermints konsensusmekanism har testats i stor utsträckning. Med LUNA som den största verkliga applikationen vid sidan av Cosmos, är vår tes att endast tiden, och den utveckling som sker på gång, kommer att bevisa hur effektiv konsensus blir.

Finansiella risker

Kryptovalutamarknaden är känd för sin enorma volatilitet, vilket gör den till en riskabel investering. Om priset på en token plötsligt sjunker, kommer en investerare att förlora mycket pengar. Kryptoprojekt anses fortfarande vara riskfyllda tillgångar, därför kan makroekonomisk dynamik ha en betydande inverkan på prisrörelser och volatilitet. Att investera i kryptotillgångar är inget för den svaga hjärtat, eftersom många investerare inte kan hantera de svåra upp- och nedgångarna. Kryptoutrymmet förändras kontinuerligt, med både fördelar och problem. Som nämnts ovan är Cosmos-nätverket fortfarande i sin linda, därför kommer investerare att se sig exponeras för en innovativ och avancerad teknologi, som uppenbarligen bär vissa finansiella risker, samtidigt som den erbjuder en attraktiv potentiell uppsida.

Regulatoriska risker

Liksom många andra kryptoprojekt finansierades Cosmos initialt av en privat tokenförsäljning och ICO och är därför potentiellt sårbar för någon nivå av regulatorisk granskning. Men på grund av Cosmos decentraliserade nätverksinfrastruktur och används som en betalningsmekanism, är det mindre sannolikt att det kommer att finnas på radarn hos tillsynsmyndigheter. Därför är sannolikheten för seriös regulatorisk granskning från något statligt organ för Cosmos själv relativt låg. Även om detta inte inkluderar bestämmelser som kan påverka kryptoutrymmet som helhet, sitter Cosmos på en relativt säker plats jämfört med andra kryptotillgångar.

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Du kanske gillar

Nyheter

Fem spanska fonder som har ökat med +12% under 2025

Publicerad

8 timmar sedanden

25 april, 2025

År 2025 visar sig bli ett tufft år för finansmarknaderna. Med det första kvartalet fortfarande att avslutat upplever de stora internationella aktieindexen kraftiga nedgångar, där indexfonder baserade på S&P 500 och Nasdaq-100 drabbas särskilt hårt. Det finns dock en kategori som står sig starkt: Ibex 35 indexfonder, som har blivit en av årets mest räddningsvärda tillgångar. Det finns fem spanska fonder som har ökat med +12% under 2025.

Mer specifikt har fonder som investerar i spanska aktier (både indexfonder och aktivt förvaltade) ackumulerat en genomsnittlig avkastning på 14,29 % hittills under 2025. Denna siffra gör kategorin till den mest lönsamma bland aktiefonder, och den näst mest lönsamma av alla investeringsfondkategorier, efter endast guld- och ädelmetallfonder, som har skjutit i höjden med en omvärdering på mer än 40 %.

Inom den spanska kategorin upplever Ibex 35 indexfonder en stark utveckling, med avkastning överstigande 12 % under 2025. Nedan granskar vi årets fem mest lönsamma Ibex indexfonder, rangordnade från lägst till högst avkastning:

BBVA Bolsa Índice FI

Denna Ibex 35 indexfond, som förvaltas av BBVA Asset Management, har stigit med 12,03 % hittills i år. Under de senaste 5 åren har den erbjudit en genomsnittlig avkastning på 16,12 %.

Den har tillgångar på 116,5 miljoner euro och följer Ibex 35 Net Return-indexet, vilket inkluderar utdelningar. Dess nuvarande kostnader är 1,21 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 13,57% |

| Banco Santander S.A. | 13,16% |

| Iberdrola S.A. | 12,39% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,32% |

| CaixaBank S.A. | 5,36% |

| Amadeus IT Group S.A. | 4,57% |

| Ferrovial SE | 4,42% |

| Futuro sobre IBEX 35 | 3,75% |

| Aena SME S.A. | 3,60% |

| Telefónica S.A. | 3,40% |

Santander Indice España FI Openbank

Santander Asset Managements indexfond Ibex 35 har en avkastning på 12,08 % år 2025. Under fem år har den ackumulerat en avkastning på 16,20 %.

Den förvaltar tillgångar till ett värde av 961,7 miljoner euro, vilket gör den till en av de största fonderna i detta urval. Förvaltningsavgiften är 0,70 % och de löpande kostnaderna är 1,11 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 14,18% |

| Iberdrola S.A. | 12,70% |

| Banco Santander S.A. | 10,82% |

| Futuro sobre Ibex 35 (venc. 02/2025) | 9,90% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 9,16% |

| Bono España 0,65% | 5,57% |

| CaixaBank S.A. | 4,84% |

| Amadeus IT Group S.A. | 4,60% |

| Ferrovial SE | 4,40% |

| Aena SME S.A. | 3,60% |

ING Direct Fondo Naranja Ibex 35 FI

Fondo Naranja Ibex 35 de ING, som förvaltas av Amundi Iberia, har hittills under 2025 haft en avkastning på 12,13 %. Under femårsperioden har den ackumulerat en avkastning på 16,31 %.

Denna fond har tillgångar på 268,4 miljoner euro och replikerar Ibex 35 Net Return. Förvaltningsavgiften är 0,99 % och de löpande kostnaderna är 1,1 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 13,90% |

| Banco Santander S.A. | 13,48% |

| Iberdrola S.A. | 12,69% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,57% |

| CaixaBank S.A. | 5,49% |

| Amadeus IT Group S.A. | 4,68% |

| Ferrovial SE | 4,53% |

| Aena SME S.A. | 3,68% |

| Telefónica S.A. | 3,49% |

| Cellnex Telecom S.A. | 3,48% |

Caixabank Bolsa Índice España Estándar FI

Caixabank AM-fonden har hittills under 2025 redovisat en ökning på 12,23 %. Dess genomsnittliga avkastning under de senaste fem åren har varit 16,72 %.

Dess förvaltade tillgångar uppgår till 335,5 miljoner euro, och det motsvarar Ibex 35 Net Return. Din provision är i detta fall 1 % och dina nuvarande utgifter är 1,03 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Iberdrola S.A. | 13,61% |

| Banco Santander S.A. | 13,28% |

| Inditex (Industria de Diseño Textil S.A.) | 12,13% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,22% |

| CaixaBank S.A. | 5,82% |

| Amadeus IT Group S.A. | 4,49% |

| Ferrovial SE | 4,25% |

| Aena SME S.A. | 3,68% |

| Telefónica S.A. | 3,49% |

| Cellnex Telecom S.A. | 3,28% |

Bindex España Índice FI

Och den mest lönsamma fonden bland de som är indexerade mot Ibex 35 år 2025 (även om vi talar om tiondelar och hundradelar jämfört med resten) är Bindex Spain Index, från BBVA Asset Management. Denna fond har hittills i år haft en avkastning på 12,35 % och en 5-årsavkastning på 17,35 %.

Med tillgångar på 146,4 miljoner euro har denna fond etablerat sig som det billigaste alternativet av de fem (förvaltningsavgift på 0,11 % och löpande kostnader på 0,14 %). Den replikerar också Ibex 35 Total Return.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 13,62% |

| Banco Santander S.A. | 13,20% |

| Iberdrola S.A. | 12,43% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,35% |

| CaixaBank S.A. | 5,38% |

| Amadeus IT Group S.A. | 4,59% |

| Ferrovial SE | 4,44% |

| Aena SME S.A. | 3,61% |

| Telefónica S.A. | 3,42% |

| Cellnex Telecom S.A. | 3,41% |

Nyheter

ASRP ETF ett spel på medtech företag världen över

Publicerad

9 timmar sedanden

25 april, 2025

BNP Paribas Easy ECPI Global ESG Med Tech UCITS ETF EUR (ASRP ETF) med ISIN LU2365457410, försöker följa ECPI Global ESG Medical Tech-index. ECPI Global ESG Medical Tech-index spårar företag från utvecklade marknader över hela världen som är aktiva inom medicinteknikbranschen. Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning). De utvalda värdepapperen viktas lika i indexet.

Den börshandlade fondens (total cost ratio) uppgår till 0,30 % p.a. BNP Paribas Easy ECPI Global ESG Med Tech UCITS ETF EUR är den billigaste och största ETF som följer ECPI Global ESG Medical Tech-index. ETF:n replikerar det underliggande indexets prestanda genom full replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen ackumuleras och återinvesteras.

BNP Paribas Easy ECPI Global ESG Med Tech UCITS ETF EUR är en mycket liten ETF med tillgångar på 12 miljoner euro under förvaltning. Denna ETF lanserades den 10 december 2021 och har sin hemvist i Luxemburg.

Handla ASRP ETF

BNP Paribas Easy ECPI Global ESG Med Tech UCITS ETF EUR (ASRP ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Borsa Italiana.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

Nyheter

Europafokuserade ETPer ser större andel av flödena under första kvartalet

Publicerad

10 timmar sedanden

25 april, 2025

HANetf har släppt sin rapport om börshandlade europeiska ETPer för första kvartalet 2025, som avslöjar banbrytande insikter i den snabba utvecklingen av den europeiska ETF-marknaden.

Tillgångar i europeiska ETPer nådde 2,4 biljoner dollar under första kvartalet, varav ETFer stod för 2,28 biljoner dollar. Kärnaktions-ETFer ledde flödena (45,70 miljarder dollar) medan räntebärande ETFer ökade med 15,19 miljarder dollar.

Viktiga data

- Europeiska ETPer överstiger 2,4 biljoner dollar i förvaltat kapital under första kvartalet 2025

- Flöden omdirigerades till Europafokuserade ETPer jämfört med USA-fokuserade mitt i tullkrisen

- Kärnaktions-ETFer överstiger milstolpen på 1 biljon dollar i förvaltat kapital med 45,70 miljarder dollar i nettoflöden under första kvartalet

- Aktiva ETFer i förvaltat kapital ökade med 11,65 % under första kvartalet och optionsbaserade ETFer i förvaltat kapital med 54,55 %.

- Antalet europeiska ETP-varumärken fortsätter att öka och uppgår nu till totalt 131.

- Europa godkänner semitransparenta ETFer, vilket potentiellt uppmuntrar fler aktiva förvaltare i USA att gå in på den europeiska ETF-marknaden.

- Försvars-ETFer såg flöden på 4,16 miljarder dollar under första kvartalet, vilket motsvarar 4,5 % av de totala ETF-flödena i Europa och en 5-faldig ökning jämfört med föregående kvartal.

Läs hela rapporten för att upptäcka kvartalsdata, ETF-marknadens utveckling, tillväxten inom nya områden som optionsbaserade ETFer och mer.

Fem spanska fonder som har ökat med +12% under 2025

ASRP ETF ett spel på medtech företag världen över

Europafokuserade ETPer ser större andel av flödena under första kvartalet

JAAA ETF an aktiv satsning på säkerställda obligationer

Can crypto outperform amidst the current market turmoil?

Crypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

Montrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

Svenskarna har en ny favorit-ETF

MONTLEV, Sveriges första globala ETF med hävstång

Sju börshandlade fonder som investerar i försvarssektorn

Populära

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCrypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMontrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSvenskarna har en ny favorit-ETF

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMONTLEV, Sveriges första globala ETF med hävstång

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSju börshandlade fonder som investerar i försvarssektorn

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVärldens första europeiska försvars-ETF från ett europeiskt ETF-företag lanseras på Xetra och Euronext Paris

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEuropeisk försvarsutgiftsboom: Viktiga investeringsmöjligheter mitt i globala förändringar

-

Nyheter2 veckor sedan

Nyheter2 veckor sedan21Shares bildar exklusivt partnerskap med House of Doge för att lansera Dogecoin ETP i Europa