Nyheter

Vilka diversifieringskrav gäller för en ETF?

Publicerad

5 år sedanden

Under 2019 ifrågasattes fondklassificering av UCITS ifrågasatts på grund av likviditetsfrågor, inlösengrindar och oro för att det finns incitament för fondförvaltare att agera utanför direktivets anda. Ett särskilt intresseområde har varit värderingsosäkerhet och likviditetsegenskaper för tillgångar som utgör det som ibland kallas 10% ”papperskorgen”, med hänvisning till den del av fondens tillgångar som under fondföretag kan investeras i illikvida instrument. Med andra ord vilka diversifieringskrav ETF har. Med tanke på den senaste tidens strålkastare måste kapitalförvaltarna snabbt se över sina 10% -allokeringar innan deras investerare eller tillsynsmyndigheter kommer att agera.

Vad är UCITS?

Åtagandena för kollektiva investeringar i överlåtbara värdepapper hänvisar till en serie EU-direktiv som fastställde ett enhetligt regleringssystem för skapande, förvaltning och marknadsföring av medel för kollektiva investeringar i EU: s länder. UCITS är ett värdepappersfond som utvecklades på 1980-talet och som är lättillgängligt för investerare globalt.

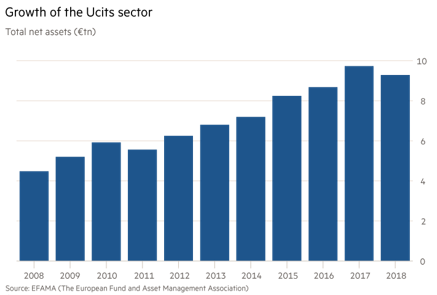

Sedd som en internationell guldstandard för fondreglering, består fondföretagssektorn av cirka 9,5 triljoner euro i tillgångar som spänner över mer än 33 000 fonder. Fondföretag är ett exempel på framgångsrik europeisk finansiell integration, men i vissa delar ställs frågor om detta politiska och ekonomiska avtal. Cirka 352 miljarder euro i tillgångar innehas i så kallade ”Alternativa UCITs” -fonder i Europa som är utformade för att replikera hedgefondstrategier i ett direkt tillgångsfonder.

Fondföretag investerar vanligtvis i värdepapper noterade på offentliga börser och reglerade marknader. På grund av den privata investerarnas publik betraktas UCITS-produkter i allmänhet som vanilj och fungerar med inbäddade investeringsbegränsningar och är föremål för robust tillsyn och kontroll av lagstiftningen. UCITS-direktiven har gett europeiska investerare ett brett utbud av medel tillsammans med bestämmelser för investerarskydd.

Investerare kan investera i valfri UCITS-fond som har registrerats för försäljning i deras land. Före det första UCITS-direktivet var de flesta investerare till stor del begränsade till fonder som erbjuds av fondföretag i sitt hemland. UCITS-direktiven har således breddat valet av medel tillgängliga för investerare i EU.

Tillväxt av UCITS-sektorn

Diversifiering och likviditet

Eftersom UCITS-fonder är utformade för att vara lämpliga för privatpersoner, innehåller deras regler vissa nivåer av diversifiering i syfte att minska deras sårbarhet för prestanda för ett litet antal tillgångar. Generellt gäller att ju mer olika tillgångarna i en fond är, desto mindre sannolikt är det att investerare kan förlora en betydande del av sin investering om en viss tillgång faller i värde. Dessutom är inlösenlikviditet en av de viktigaste egenskaperna hos fondföretag.

Den mest kända begränsningen är den så kallade ”5/10/40 regeln”. Sammanfattningsvis säger detta att högst 10 procent av fondföretagets nettotillgångar får placeras i värdepapper från en enskild emittent. Den säger också att investeringar på mer än 5 procent hos en enskild emittent inte får utgöra mer än 40 procent av hela portföljen.

Det finns undantag

Det finns några undantag från denna regel. Om exempelvis fonden replikerar en aktiemarknad eller annat index är den maximala gränsen per emittent 20 procent av nettotillgångarna (eller 35 procent i undantagsfall).

En individuell investering i en annan UCITS-fond får inte överstiga 20 procent av tillgångarna, medan högst 30 procent av fondföretagets portfölj kan investeras i icke UCITS-fonder. Dessutom får fondföretag inte investera i en annan fondföretag som uppgår till mer än 25 procent av den andra UCITS-fondens totala tillgångar.

I enlighet med principen om riskfördelning kan ett fondföretag tillåta det att investera upp till 100 procent av sina tillgångar i värdepapper och penningmarknadsinstrument som emitterats eller garanterats av EU:s medlemsstater eller lokala myndigheter (avsedda att uppmuntra investeringar i EU-länder med långsammare tillväxt). Men har jakten på avkastning under det senaste decenniet resulterat i att vissa UCITS-principer har äventyrats?

Likviditet och utvecklingen av UCITS

Av de fem iterationerna i UCITS-direktivet var passet för UCITS III 2003 kanske det mest instrumentella för att ge upphov till några av de likviditetsproblem som nyligen har uttryckts av tillsynsmyndigheter och kommentatorer. UCITS III utvidgade den typ av instrument som fonder kunde innehålla till att inkludera investeringar i OTC (över disk) derivatinstrument och ETD (börshandlade derivat) för ändamål som inte bara är riskreducerande och säkring.

I jakten på avkastning, i en värld av extremt låga räntor, har detta drivit vissa UCITS-fonder att investera i riskfyllda och mindre likvida tillgångar (som onoterade aktier och privata krediter) som uppfyller bokstaven i UCITS-direktiven men kan vara svåra att sälja i en nedgång eller i en underpresterande sektor. Detta skapar en risk för att fonden inte kommer att kunna sälja tillräckliga tillgångar för att möta inlösenförfrågningar från investerare.

UCITS och 10% -kvoten

Artikel 50.2 ai UCITS-direktivet ger den rättsliga grunden för 10% illikvida tillgångar (”papperskorgen”). Effektivt kan de här 10% användas för en rad investeringar inklusive öppna oreglerade hedgefonder och investeringar på nivå 3 (illikvida), förutsatt att investeringen görs enligt artikel 50.2 a:

- Inte äventyrar likviditetskraven för fondföretag och en fonds förmåga att uppfylla dess inlösenkrav;

- Utgör inte någon risk för att den potentiella förlust som fondföretagsfonden kan drabbas av när det gäller innehav av dessa instrument kommer att överstiga det belopp som betalats för dem.

- Är förenligt med fondföretagets investeringsmål eller placeringspolicy.

- Har lämplig information tillgänglig i form av regelbunden och korrekt information om säkerheten eller, i förekommande fall, om värdepappersportföljen;

- Har sina risker tagits tillfredsställande i UCITS-fondens riskhanteringsprocess, och

- Gör pålitliga värderingar tillgängliga på periodisk basis som härrör från information som tillhandahålls av värdepappersutfärdaren eller en behörig rådgivning.

Konsekvenser för investerare

En konsekvens av förhållandet på 10% är att det ökar risken för investerare att en fond kan begränsa inlösen om den inte kan eller vill sälja illikvida tillgångar i tider av marknadsstress. Europa är inte ensamt om att tillåta sådana åtgärder. I USA liberaliserade reformerna av regel 2a-7 enligt Investment Company Act från 1940 användningen av grindar.

Ur fondförvaltarens perspektiv är införandet av en ”grind” reserverad för extrema förhållanden, för i godartade marknads- och inlösenvillkor:

Den illikvida delen av portföljen är en liten andel och de kan möta inlösen genom att avyttra portföljens likvida delar.

Grindar kan skada Sharpe-förhållandet

Att införa en grind kan skada Sharpe-förhållandet för fonden (på grund av de premier som illikvida tillgångar ska uppvisa);

De kan ha långvariga och lojala hörnsteninvesterare som har fastnat med dem även under underprestanda, så de kan känna att det finns liten risk att en ökning av inlösen påverkar strategin.

För investeraren är utmaningen att dessa alla kan vara sanna vid en tidpunkt, men alla kan ändras med kort varsel.

När en fond står inför högre inbetalningar än vanligt så säljs vanligtvis icke likvida positioner pro rata och utgör därför en högre relativ andel av portföljen, vilket ökar likviditetsrisken för återstående investerare. Det finns två skäl till att inte sälja illikvida innehav:

- Om du säljer ett betydande innehav i en onoterad eller tunnt omsatt tillgång kommer det att sänka marknadspriset och låsa in en förlust när du står inför en marknad där (som din tid att varva ned förkortas) svårt att uppnå vad som kan anses vara verkligt värde.

- Resten av dina innehav kan också avmarkeras. Detta leder till ytterligare dålig utveckling, vilket får fler investerare att oroa sig och begära inlösen.

NAV och UCITS värdering

Försäljnings- eller köpesumman för en fondföretag bestäms av substansvärdet per aktie eller NAV. NAV är lika med fondens nettotillgångar dividerat med antalet aktier eller andelar som investerare innehar, så prissättning och värdering av tillgångarna är helt klart viktiga.

För att investerare ska ha förtroende för en fondföretag måste de kunna lita på de värderingar som används för enskilda tillgångar och för NAV. Investerare köper aktier eller andelar i ett fondföretag utan att veta exakt pris, vilket först fastställs efter att affären har genomförts. Som regel måste de senaste officiella marknadsstängningskurserna användas för att värdera börsnoterade värdepapper, annars måste ett ”verkligt marknadsvärde” tillhandahållas. Detta är utformat för att erbjuda skydd mot sen handel, marknadsplanering och andra metoder som kan påverka fondens värde.

När en fond innehåller illikvida tillgångar gör det värderingsprocessen mer komplicerad och inför mer subjektivitet i NAV-beräkningen. Fondförvaltaren kan utse ett externt företag för att göra sådana värderingar. Om förvaltaren gör värderingar internt måste processen vara oberoende av portföljförvaltningen för att undvika intressekonflikter.

Förbättra riktlinjer för värdering av onoterade aktier

Det är viktigt att förstå att det finns fördelar med 10% illikvida förhållanden i UCITS-fonder, särskilt när dessa investeringar stöder långsiktiga och socialt fördelaktiga tillgångar som infrastrukturprojekt och relativt tidiga företag. Som man ser vid flera tillfällen kan det dock vara en utmaning för förvaltaren att fånga risker och att värdera tillgångar på rätt sätt i sådana investeringar. Denna fråga erkändes av International Private Equity and Venture Capital Valuation Guidelines Board och i oktober 2018 utfärdades ett utkast till reviderad vägledningsnot av IPEV. Den reviderade IPEV-vägledningen är inte receptbelagd men ger den ram som bör beaktas vid bedömningen av verkligt värde. av ett företag.

De materiella förbättringarna av vägledningen var att:

- Ta bort priset på en nyinvestering som värderingsteknik för att förstärka förutsättningen att verkligt värde måste uppskattas vid varje värderingsdatum. Detta tar bort möjligheten att fonder eller värderingsrådgivare förlitar sig på historisk finansieringsinformation för länge; och

- Expandera värderingsöverväganden för investeringar i tidiga skeden.

Följaktligen blir värderings- och riskpolicyer extremt viktiga för nivå 3-tillgångar. Detta kan vara ett område som inte övervägs av UCITS-förvaltare (särskilt de som inte drar nytta av oberoende värderingar från tredje part), eftersom 10% illikvida skopor kräver ytterligare nivåer av kontroller och verifiering.

Värderingsöverväganden för innovativa företag i tidiga skeden

Vid värderingen av ett innovativt företag i ett tidigt skede bör ett antal faktorer övervägas, inklusive:

- Förändringen av marknads- och sektorspriserna.

- Komplexiteten i företagets kapitalstruktur;

- Den senaste utvecklingen av den underliggande tekniken och innovationen i verksamheten och branschen. och

- Tidslinjen och exitplanen för investeraren.

På grund av svårigheten att mäta sannolikheten och den ekonomiska effekten av framgång eller misslyckande med utvecklingsverksamhet i tidiga skeden bör man överväga att de traditionella värderingsteknikerna inte kan användas i alla fall.

I sina senaste utkast till värderingsriktlinjer rekommenderar IPEV och AICPA att använda mer komplexa värderingsmetoder vid behov. Dessa komplexa värderingstekniker kan inkludera:

- Scenariobaserad modell (eller PWERM);

- Alternativ prissättningsmodell; eller

- Milstolpe-baserad modell (eller justerat pris eller nyinvestering).

Det är viktigt att notera att den viktigaste skillnaden vid hantering av tillgångar på nivå 3 (och i synnerhet onoterade aktier i tidigt skede) är den starkt analytikerstyrda metoden för värdering. Värderingsanalytiker vid sådana investeringar måste ha förmågan att förstå och analysera den juridiska dokumentationen för affären, teorin om företagsfinansiering, ekonomisk utveckling och relevansen av milstolpar och utlämnanden, samt modelleringsfärdigheter för att säkerställa att dessa fångas på rätt sätt vid starten och hela tiden livet för affären.

På grund av investeringarnas heterogena natur kräver detta betydande tillgång till rätt marknadsdata, forskning, modellinfrastruktur, människor och kontrollövervakningar. Är händelserna under de senaste månaderna bara början på debatten om lämpligheten av illikvida investeringar i vanliga och privata investeringsfonder? Riktningsförändringar på de grundläggande pelarna i investeringslandskapet tar år, men investerarnas granskning av ”skräpskopan” på 10% har redan förändrats väsentligt på bara några veckor på grund av den upplevda riskförändringen.

Det är dock bara tankarna från politiska beslutsfattare och tillsynsmyndigheter (från Bank of England till Financial Conduct Authority till ESMA) som öppet återspeglar fördelarna med stresstestning i bankform, kapitalkrav och likviditetstestning är tillräcklig för att orsaka ångest i fondbranschen. Samtidigt måste man erkänna UCITS-programmets framgång och skydda sig mot överreaktion.

Tiden kommer att visa, men fondförvaltare har nu möjlighet att vara proaktiva i att granska sina värderingsmetoder och utvärdera sina 10-procentiga skott innan deras investerare gör det!

Du kanske gillar

-

21Shares efterlyser tydlig reglering för att låsa upp kryptomöjligheter för europeiska investerare

-

Hur Diaman Parters lanserade Europas första Crypto UCITS-fond

-

DWS stänger europeisk energifond med ESG-fokus efter indexförändringar

-

Vanguard-effekten i Europa

-

Så handlar Du ETFer hos Nordnet

-

Post-Brexit regulatoriskt limbo kväver ETF-industrin i Storbritannien

JPMorgan All Country Research Enhanced Index Equity Active UCITS ETF USD (dist) (JRWU ETF) med ISIN IE000JLILKH0 är en aktivt förvaltad börshandlad fond.

ETFen investerar i företag från utvecklade och tillväxtmarknader över hela världen och strävar efter att generera en högre avkastning än MSCI ACWI. Aktierna som ingår filtreras enligt ESG-kriterier (miljö, social och bolagsstyrning).

Den börshandlade fondens TER (total cost ratio) uppgår till 0,25 % p.a. JPMorgan All Country Research Enhanced Index Equity Active UCITS ETF USD (dist) är den billigaste ETF som följer JP Morgan All Country Research Enhanced Index Equity Active-index. ETFen replikerar det underliggande indexets prestanda genom full replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen delas ut till investerarna (kvartalsvis).

JPMorgan All Country Research Enhanced Index Equity Active UCITS ETF USD (dist) är en mycket liten ETF med tillgångar på 9 miljoner euro under förvaltning. Denna ETF lanserades den 10 december 2024 och har sin hemvist i Irland.

Investeringsmål

Delfondens mål är att uppnå en långsiktig avkastning som överstiger MSCI ACWI Index (”riktmärket”) genom att aktivt investera främst i en portfölj av stora och medelstora företag, globalt.

Riskprofil

- Värdet på din investering kan falla såväl som stiga och du kan få tillbaka mindre än du ursprungligen investerade.

- Värdet på aktierelaterade värdepapper kan sjunka såväl som upp som svar på enskilda företags resultat och allmänna marknadsförhållanden, ibland snabbt eller oförutsägbart. Om ett företag går i konkurs eller en liknande finansiell omstrukturering förlorar dess aktier vanligtvis det mesta eller hela sitt värde.

- Delfonden kan investera i värdepapper från mindre företag som kan vara mindre likvida, mer volatila och tenderar att bära större finansiell risk än värdepapper från större företag.

- Tillväxtmarknader kan utsättas för ökad politisk, regulatorisk och ekonomisk instabilitet, mindre utvecklade förvarings- och avvecklingsmetoder, dålig transparens och större finansiella risker. Tillväxtmarknadsvalutor kan vara föremål för volatila prisrörelser. Värdepapper på tillväxtmarknader kan också vara föremål för högre volatilitet och lägre likviditet än värdepapper på utvecklade marknader.

- Eftersom de instrument som innehas av delfonden kan vara denominerade i andra valutor än basvalutan, kan delfonden påverkas ogynnsamt av valutakontrollregler eller fluktuationer i valutakurser. Av denna anledning kan förändringar i valutakurser påverka värdet på delfondens portfölj och kan påverka värdet på andelarna.

- När det gäller osäkrade andelsklasser i en annan valuta än delfondens basvaluta kommer andelsklassens värde att vara föremål för valutarisk i förhållande till delfondens basvaluta.

- Hållbarhetsrisk kan ha en väsentlig negativ inverkan på en emittents finansiella ställning eller operativa resultat och därmed värdet på investeringen. Dessutom kan det öka delfondens volatilitet och/eller förstärka redan existerande risker för delfonden.

- Delfonden strävar efter att ge en avkastning över jämförelseindex; Delfonden kan dock prestera sämre än jämförelseindexet.

- Ytterligare information om risker finns i avsnittet ”Riskinformation” i prospektet.

Handla JRWU ETF

JPMorgan All Country Research Enhanced Index Equity Active UCITS ETF USD (dist) (JRWU ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| London Stock Exchange | GBX | JRUW |

| London Stock Exchange | USD | JRWU |

| SIX Swiss Exchange | USD | JRWU |

| XETRA | EUR | JRWU |

Största innehav

| Namn | ISIN | Land | Vikt % |

| JPM GL EM REI ESG UCITS ETF | IE00BF4G6Z54 | Irland | 9.32% |

| NVIDIA CORP | US67066G1040 | USA | 4.69% |

| APPLE INC | US0378331005 | USA | 4.56% |

| MICROSOFT CORP | US5949181045 | USA | 4.18% |

| AMAZON.COM INC | US0231351067 | USA | 2.92% |

| META PLATFORMS INC-CLASS A | US30303M1027 | USA | 1.91% |

| ALPHABET INC-CL A | US02079K3059 | USA | 1.46% |

| TESLA INC | US88160R1014 | USA | 1.35% |

| BROADCOM INC | US11135F1012 | USA | 1.19% |

| ALPHABET INC-CL C | US02079K1079 | USA | 1.18% |

Innehav kan komma att förändras

Nyheter

HANetf gör 8RMY till den enda försvars-ETFen enligt SFDR Artikel 8 i Europa

Publicerad

12 timmar sedanden

21 oktober, 2025![HANetf ändrar indexet för Future of European Defence UCITS ETF (ticker: 8RMY) för att klassificera den som SFDR Artikel 8, vilket ger exponering mot försvar. [1]](https://media.etfmarknaden.se/2025/10/8RMY-ETF.jpg)

- HANetf ändrar indexet för Future of European Defence UCITS ETF (ticker: 8RMY) för att klassificera den som SFDR Artikel 8, vilket ger exponering mot försvar. [1]

- ETFen fokuserar på europeiska NATO-medlemmars försvars- och cyberförsvarsutgifter och kommer att exkludera kontroversiella vapen – vilket breddar investerarbasen i hela Europa.

- Ändringen har gjorts för att möta europeiska investerares efterfrågan.

- HANetf erbjuder det bredaste utbudet av försvars-ETFer i Europa, som spänner över globala, europeiska och Indo-Stillahavsområdets exponeringar; deras globala försvars-ETF (ASWC) lanserades i juli 2023 och har sedan dess ackumulerat 3,13 miljarder dollar i förvaltat kapital. [2]

När du investerar i ETFer är ditt kapital i riskzonen. Digitala tillgångar kan vara mycket volatila.

HANetf, Europas första och ledande white-label UCITS ETF och ETC-plattform, [3] är glada att kunna meddela sin avsikt att ändra det underliggande indexet för Future of European Defence UCITS ETF (ticker: 8RMY) för att positionera fonden för Artikel 8-klassificering enligt Sustainable Finance Disclosure Regulation (SFDR). Detta skulle göra ARMY till den enda försvars-ETFen i Europa med denna status.

ETFen kommer att flytta från VettaFi Future of Defence Ex US Index till VettaFi European Future of Defence Screened Index. Ändringen syftar till att anpassa 8RMY till investerares önskan att få tillgång till det europeiska försvarstemat på ett ansvarsfullt sätt, utan att späda ut fondens kärnexponering. Det nya indexet begränsar behörigheten till företag med huvudkontor i europeiska NATO-länder och fokuserar portföljen på Europas försvarsindustriella bas.

Det nya indexet introducerar strikta undantag som täcker kontroversiella vapen och lägger till ytterligare ansvarskriterier, samtidigt som den välkända intäktsscreeningen och aktietaken bibehålls för att ge renodlad, diversifierad exponering mot det europeiska försvarstemat.

Dessa förbättringar är också avsedda att göra 8RMY mer tillgängligt för investerare i delar av Europa där ägandet av produkter med exponering mot kontroversiella vapen har begränsats. ARMY strävar efter att erbjuda en tydligare väg för investerare som söker försvarsexponering i linje med lokala policyer och preferenser.

Europa genomför en flerårig modernisering av sin försvarskapacitet, fyller på lager, skalar upp utrustningsupphandling och återuppbygger kapaciteten. 8RMY strävar efter att återspegla detta strukturella investeringstema samtidigt som vi höjer ribban för hur exponering levereras. Vi tror att 8RMY kommer att vara ett mycket effektivt verktyg för att hjälpa investerare att stödja den strategiskt viktiga europeiska försvarssektorn och göra det möjligt för det bredaste utbudet av investerare att göra det. Sedan vi lanserade 8RMY och NATO har vi fått feedback från en grupp investerare som behövde fler screeningar för att kunna investera.

HANetf har en gedigen meritlista inom försvarstema, efter att ha lanserat Future of Defence UCITS ETF (ticker: ASWC) i juli 2023, nu på 3,13 miljarder AUM. [4] Den fondens ramverk för NATO/NATO-allierade behörighet utformades för att hjälpa investerare att anpassa försvarsexponering till sina värderingar, med erkännande av att NATO enligt lag är en defensiv allians. Den planerade 8RMY-övergången bygger på denna erfarenhet.

Hector McNeil, medgrundare och VD för HANetf, kommenterade: ”Vi är mycket glada över att ta detta steg för att anpassa vår 8RMY ETF till SFDR artikel 8. Detta representerar ytterligare en viktig milstolpe i utvecklingen av försvarsinvesteringar i Europa. Investerare inser i allt högre grad att säkerhet och hållbarhet inte är motstridiga krafter – de är sammanlänkade. En välutrustad och ansvarsfullt styrd försvarssektor är avgörande för att upprätthålla fred, stabilitet och rättsstatsprincipen.

”Genom att anta ett mer fokuserat, granskat index strävar vi efter att ge investerare förtroende för att deras kapital stöder Europas legitima försvarskapacitet samtidigt som de följer robusta ansvarsstandarder. Viktigt är att dessa förbättringar också gör ETFen mer tillgänglig för investerare i regioner där exponering mot vissa försvarsrelaterade aktiviteter tidigare har begränsats, vilket breddar möjligheten att delta i Europas försvarsmodernisering.

”HANetf fortsätter att leda innovationen inom detta område och erbjuder produkter som inte bara fångar kraftfulla långsiktiga investeringsteman utan också återspeglar de europeiska investerarnas värderingar och regulatoriska förväntningar. Vi vill erbjuda europeiska investerare ett utmärkt och kurerat verktyg för att strategiskt stödja den europeiska försvarssektorn. Vi anser också att det är viktigt att vi som en renodlad europeisk leverantör erbjuder en ETF som inte kan påverkas av geopolitik utanför Europa.”

Handla ASWJ ETF

Future of Defence Indo-Pacific ex-China UCITS ETF (ticker: ASWJ) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Euronext Paris. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Handla 8RMY ETF

Future of European Defence UCITS ETF (ticker: 8RMY) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och Euronext Paris. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Handla ASWC ETF

HANetf Future of Defence UCITS ETF (ASWC ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

[1] Hållbarhetsdokumentet kommer att finnas tillgängligt på webbplatsen inom kort.

[2] Bredaste sortiment som visas i ETF-databasen per den 21 oktober 2025. AUM kommer från HANetf och Bloomberg per den 15 oktober 2025.

[3] Som visas i ETF-databasen.

Nyheter

DSPY ETP ger exponering mot S&P500 och utdelning varje månad

Publicerad

13 timmar sedanden

21 oktober, 2025

IncomeShares S&P 500 Options (0DTE) ETP (DSPY ETP) med ISIN XS2875106242, är en aktivt förvaltad börshandlad produkt.

ETP-strategin är att ge exponering mot S&P 500 och sälja säljoptioner på S&P 500-indexet eller SPDR S&P 500 ETF Trust för att generera premier.

ETNens totala kostnadskvot (TER) uppgår till 0,45 % per år. Utdelningen i ETNen delas ut till investerarna (månadsvis).

IncomeShares S&P 500 Options (0DTE) ETP är en mycket liten ETN med 5 miljoner euro i förvaltat kapital. Denna ETF lanserades den 27 augusti 2024 och har sitt säte i Irland.

Varför S&P500-optioner ETP?

Investeringsstrategin syftar till att generera månatliga intäkter genom att sälja dagliga säljoptioner på S&P500-indexet eller SPDR S&P 500 ETF Trust med dagligt utgångsdatum för optioner och betala avkastning på de innehavda kontanterna. ETP-värdepapperen syftar till att generera avkastning, samtidigt som de bibehåller uppåtgående exponering upp till optionernas lösenpris.

Kapital i riskzonen. Du kan förlora en del av eller hela din investering.

Handla DSPY ETP

IncomeShares S&P 500 Options (0DTE) ETP (DSPY ETP) är en europeisk börshandlad produkt. Denna ETPhandlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange.

Det betyder att det går att handla andelar i denna ETP genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

JRWU ETF är en aktivt förvaltad globalfond

![HANetf ändrar indexet för Future of European Defence UCITS ETF (ticker: 8RMY) för att klassificera den som SFDR Artikel 8, vilket ger exponering mot försvar. [1]](https://media.etfmarknaden.se/2025/10/8RMY-ETF-80x80.jpg)

HANetf gör 8RMY till den enda försvars-ETFen enligt SFDR Artikel 8 i Europa

DSPY ETP ger exponering mot S&P500 och utdelning varje månad

33GI ETF köper bara eurodenominerade företagsobligationer som förfaller 2033

Tre nya börshandlade fonder från Xtrackers

Fokus mot en helt ny börshandlad produkt i september 2025

M5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

Could Bitcoin be the key to your dream house?

Börshandlade fonder för europeiska small caps

Levler noterar ytterligare fyra börshandlade fonder i Sverige

Populära

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanFokus mot en helt ny börshandlad produkt i september 2025

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanM5TYs senaste utdelningstakt (55 %) belyser covered call-strategins inkomstpotential

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCould Bitcoin be the key to your dream house?

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanBörshandlade fonder för europeiska small caps

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanLevler noterar ytterligare fyra börshandlade fonder i Sverige

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMiners Find Their Mojo as Gold Consolidates

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanTech multi-megatrend ETF utvecklar metodologi med tillägg av exponeringar mot kvantberäkning och försvarsteknik

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanState Street och Blackstone lanserar aktivt förvaltade CLO-ETFer i Europa