Nyheter

De mest eftersökta ETFerna i december 2024

Publicerad

4 månader sedanden

December 2024 är nu slut, och som vanligt har vi tittat på de mest eftersökta ETFerna i december 2024. Dessa månadsvisa sammanställningar är ett sätt för oss att se vilka börshandlade fonder som trendar och vad våra läsare finner intressant. Vi använder sedan detta för att skriva nya artiklar på Etfmarknaden.se. Är det någon börshandlad fond som du saknar information om? Meddela oss då gärna så ser vi vad vi kan göra.

Under december 2024 såg vi en hel del nya börshandlade fonder på listan, men Xact Norden Högutdelande är fortfarande den mest populära ETFen på vår sida.

Vilka är de andra börshandlade fonderna som våra läsare söker information om? Läs mer här.

Det går att handla andelar i dessa ETFer genom de flesta svenska banker och Internetmäklare, till exempel DEGIRO, Nordnet, Aktieinvest och Avanza.

Ny månadsutdelande fond från JPM tilldrar sig stort intresse

Den 6 november i år, bara dagar efter att vi publicerat en artikel om månadsutdelande fonder, lanserade JP Morgan en helt ny variant av en månadsutdelande fond. JPMorgan US Equity Premium Income Active UCITS ETF USD (dist) (JEIP ETF) med ISIN IE000U5MJOZ6, är en aktivt förvaltad ETF.

Den börshandlade fonden investerar i företag från USA. Ytterligare intäkter söks genom användning av en överlagringsstrategi med derivatinstrument. Denna ETF strävar efter att generera en högre avkastning än S&P 500-index.

Detta ledde till att vi fick uppdatera vår artikel om månadsutdelande fonder med JEIP en också med JPMorgan Nasdaq Equity Premium Income Active UCITS ETF USD (dist) (JEQP ETF) med ISIN IE000U9J8HX9, som är en aktivt förvaltad ETF, men som mäter sig mot Nasdaq-100 istället.

Stort intresse för relativt okänd kryptovaluta

En relativt okänd kryptovaluta som ger exponering mot Sui-blockkedjan har dykt upp på listan. Vi har bara hittat två emittenter som erbjuder en produkt på denna kryptovaluta, schweiziska 21Shares och Valour.

21Shares Sui Staking ETP (ASUI ETP), med ISIN CH1360612159, är 100 % fysiskt uppbackad av SUI-tokens och spårar resultatet av SUI för att erbjuda ett enkelt, reglerat och transparent sätt för investerare att få exponering mot Sui-blockkedjan. Sui är designad för att tillhandahålla snabba, säkra och skalbara decentraliserade applikationer (dApps) med sitt utvecklarvänliga programmeringsspråk och innovativa sätt att behandla transaktioner. 21Shares Sui Staking ETP erbjuder ett enkelt, reglerat och transparent sätt att dra nytta av nätverkets växande användning.

Under oktober 2024 har Valour noterat sin egen ETP på denna kryptovaluta, Valour Sui (SUI) SEK med ISIN CH1213604601.

Du kan handla Ripple med olika börshandlade produkter

Valour Ripple (XRP) SEK är en börshandlad produkt som spårar priset på XRP, Ripples infödda token. XRP förbättrar främst globala finansiella överföringar och utbyte av flera valutor. Snabb och miljövänlig, den digitala tillgången XRP designades för att fungera som den mest effektiva kryptovalutan för olika applikationer inom finanssektorn.

Valour Ripple (XRP) SEK ETP (ISIN: CH1161139584) är en börshandlad produkt som spårar priset på XRP, Ripples infödda token.

XRP har ett börsvärde på 29,57 miljarder USD och rankas på en sjätte plats bland alla kryptovalutor globalt. Ripple XRP är en nyckelspelare inom det digitala valutaområdet, känd för sin användning för att underlätta snabba och billiga internationella pengaöverföringar. XRP fungerar på RippleNet och fungerar som en bryggvaluta i Ripples betalningsnätverk, vilket möjliggör sömlösa valutaväxlingar över hela världen. Detta har positionerat XRP som ett föredraget val för finansiella institutioner som söker effektiva alternativ till traditionella gränsöverskridande betalningsmetoder.

I somras meddelade Virtune att företaget lanserat sin egen version, Virtune XRP ETP på Nasdaq Stockholm idag den andra juli 2024. Denna produkt dyker också upp men betydligt längre ned på vår lista. Det var länge sedan någon av Virtunes produkter hamnade på listan, så det är extra kul att se att de dyker upp igen även om det är långt ned.

Produkten erbjuder exponering mot XRP. ETPn är 100% fysiskt uppbackad, handlas i SEK och är tillgänglig för investerare i Sverige och övriga Norden på Avanza och Nordnet.

Är du nyfiken på vilka börshandlade produkter det finns för att investera i XRP? Vi har självklart skrivit en artikel om detta där vi jämför alla de börshandlade alternativ vi hittat.

Amerikanska large caps är något många vill veta mer om

Fonder som följer S&P 500 är, föga förvånande, en typ av fonder som det finns stort intresse kring. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra. Det skall emellertid noteras att många sökningar sker på ord som ”Fond som följer S&P500 Avanza”. Vi skrev tidigare en artikel om S&P500 fonder, 26 börshandlade fonder som spårar S&P500 där vi jämförde alla de ETFer som spårar detta index i sin grundform.

En ny börshandlad fond från iShares lanserades under november. iShares S&P 500 Top 20 UCITS ETF (IS20) spårar resultatet för S&P 500 Top 20 Select 35/20 Capped-index. Fonden investerar direkt i de 20 största amerikanska företagen i S&P 500-indexet efte

Allt fler investerare söker information om Torbjörn Iwarsons råvarufond

Normalt sett är det samma fonder och börshandlade produkter som de nordiska investerarna söker på. Av den anledningen är det extra roligt att se att nya produkter hamnar bland de mest sökta. I detta fall är det Torbjörn Iwarsons nya råvarufond som lockar ett stort intresse. Det är Nordens enda riktiga råvarufond. Notera att just nu är råvarumarknaden är litet nedtryckt, så det är ett bra tillfälle att komma in billigt. Läs mer om Centaur Commodity Fund på deras hemsida.

Går det att handla ETFer hos Swedbank?

Swedbank ETF tror vi kan tolkas att det endera finns intresse för att veta om Swedbank har ETFer i sitt utbud, eller om det går att handla börshandlade fonder på Swedbank. Svaret på denna fråga återfinns här.

Dogecoin kryptovalutan med en hund som logotyp

Dogecoin (kod: DOGE, symbol: Ɖ och D) är en litecoinbaserad kryptovaluta. Dogecoin har sitt ursprung i internetmemen ’Doge’, och dess logotyp är en hund av rasen Shiba. Dogecoin har till skillnad från bitcoin ingen maximal mängd monetära enheter, utan når sin maximala tillväxthastighet vid 100 miljarder enheter.

Valour Dogecoin (DOGE) SEK, med ISIN CH1108679320, är en börshandlad produkt (ETP) som spårar priset på DOGE, den inhemska kryptovalutan i Dogecoin-nätverket. Dogecoin är känt för sina snabba transaktionshastigheter och låga avgifter och erbjuder en effektiv lösning för digitala betalningar, vilket gör det till ett praktiskt val för vardagliga transaktioner.

Halalfonder är nu hetare än ESG

Tidigare var det många som sökte på begreppet ESG, men detta sökord har fallit från listan under de senaste månaderna. En variant av ESG-fond är de fonder som har en islamistisk inriktning, så kallade halalfonder, och det är fortfarande något som våra besökare letar information om. En sådan fond är ASWE, som är en aktivt förvaltad shariafond men till exempel HSBC har en serie fonder med fokus på att investera enligt islam. Det är ingen speciell enskild fond som sticker ut och lockar mer än andra.

Valour Solana ger börshandlad exponering mot denna kryptovaluta

Valour SOLANA (SOL) är en börshandlad produkt, som gör investeringar i SOL enkla, säkra och kostnadseffektiva. Solana är en decentraliserad blockchain och den snabbaste blockchain i världen, med mer än 400 projekt som spänner över DeFi, NFT, Web3 och mer.

Produkten är en strukturerad investering i form av ett tracker certifikat enligt svensk lag. Den handlas på Spotlight Stock Market som är den primära marknadsplatsen.

Utdelningen i XACT Sverige

Under juni 2024 lämnade XACT Sverige sin årliga utdelning, något som fick många att söka information kring denna. XACT Sverige lämnar, till skillnad från XACT Norden Högutdelande, endast utdelning en gång per år. Av denna orsak blir det inte lika mycket skrivet om denna ETF.

Räntesänkningar ökar intresset för fastigheter

Ett annat begrepp på listan är ETF fastigheter. Allt fler investerare tror att vi kommer att få se ytterligare räntesänkningar, inte bara i Sverige och Europa, men även i USA. Lägre räntor gör det enklare att räkna hem en investering i fastigheter. Kan det vara så att våra besökare undersöker möjligheterna att positionera sig i en ETF för fastigheter innan räntorna sänks för att de tror att det kommer att leda till en uppvärdering av fastighetsbolagen? Vi du ha några idéer så skrev vi en text om börshandlade fonder som investerar i fastigheter

En ny börshandlad fond från Wisdomtree ligger helt rätt

Innovativt utbud av ETFer ger kapitaleffektiva alternativ till traditionell 60/40-portfölj WisdomTree, en global finansiell innovatör, har utökat sitt Efficient Core ETF-sortiment i Europa med lanseringen av WisdomTree Global Efficient Core UCITS ETF (NTSG). NTSG, strävar efter att spåra pris- och avkastningsutvecklingen, före avgifter och utgifter, för WisdomTree Global Efficient Core Index (”Indexet”) och har en Total Expense Ratio (TER) på 0,25 %. NTSG, noteras idag på Börse Xetra, Borsa Italiana, och på Londonbörsen.

Investera i koppar med en börshandlad fond

Det går självklart att investera i koppar med hjälp av börshandlade produkter. I denna guide har vi listat sju börshandlade produkter för den som önskar att investera i denna basmetall. Utöver alla de börshandlade produkter vi listar här finns det även ett antal noterade på till exempel svenska NGM och svenska Nasdaq.

Vi har lokaliserat sex olika index som spåras av sju börshandlade produkter för den som vill investera i koppar. Kostnaden för dessa börshandlade produkter varierar mellan 0,49 och 1,20 procent per år.

Valours bitcoinprodukter lockar

Valour Bitcoin Staking (BTC) SEK ger exponering för Bitcoin samtidigt som du får en avkastning på 5,65 % – allt utan att behöva sälja eller handla med Bitcoin.

Valour Bitcoin Staking (BTC) SEK förenklar investeringar i världens mest kända digitala tillgång, vilket gör det enklare och säkrare för investerare att ta del av Bitcoins potentiella uppsida. Valour Bitcoin Staking (BTC) SEK är en börshandlad produkt som gör en investering i världens mest kända digitala tillgång enklare och säkrare, samtidigt som den får en avkastning som tillskrivs NAV på daglig basis.

Ännu en börshandlad kryptovaluta har hittat en plats på listan. Bitcoin Zero SEK ett certifikat utan förvaltningskostnader utgivet av Valour som dessutom handlas i svenska kronor på en svensk börs. Detta certifikat är en börshandlad produkt som gör det enkelt, säkert och kostnadseffektivt att investera i Bitcoin.

Virtune senaste kryptoprodukt tilldrar sig stort intresse

Svenska Virtune ser vi sällan på denna lista, något som förvånar oss med tanke på hur mycket de annonser, både på Internet och utanför. Det finns flera företag som erbjuder liknande produkter men Virtunes kryptoprodukter finns att handla i svenska kronor, vilket vi trodde skulle get dem en fördel. Deras senaste produkt är en korg av altcoins, alternativa kryptotillgångar, exklusive Bitcoin och Ethereum.

Virtune Crypto Altcoin Index ETP (VIRALT ETP) med ISIN SE0023260716, är noterad på Nasdaq Stockholm. VIRALT är en fysiskt uppbackad börshandlad produkt (ETP) designad för att erbjuda investerare ett enkelt, säkert och kostnadseffektivt sätt att få exponering mot ledande alternativa kryptotillgångar (altcoins), exklusive Bitcoin och Ethereum. Detta möjliggörs genom en transparent och fysiskt backad struktur med institutionell säkerhetsnivå.

Holländska aktier ser ett ökat intresse

Vi har en kommande sammanställning på olika holländska aktier, men till dess går det att se närmare på börshandlade fonder som iShares AEX UCITS ETF (IAEX ETF) med ISIN IE00B0M62Y33, strävar efter att spåra AEX®-index. AEX®-indexet följer de 25 största och mest omsatta aktierna på den holländska aktiemarknaden och VanEck Vectors AEX UCITS ETF (TDT ETF) är en UCITS-kompatibel börshandlad fond som investerar i en portfölj av aktierelaterade värdepapper i syfte att ge investeringsavkastning som noggrant följer utvecklingen av AEX Index®.

Hör din ETF hemma i en ISK eller en kapitalförsäkring?

Ska en ETF ägas genom en ISK eller en kapitalförsäkring? Standardregeln är att XACTs börshandlade fonder kan ägas genom ett investeringssparkonto, medan resten skall ägas genom en kapitalförsäkring. De flesta utdelande ETFer är hemmahörande på Irland, som har noll procent skatt på utdelningen, så egentligen skulle de lika gärna kunna ägas genom ett investeringssparkonto, men vad händer om och när Irland ändrar denna skattesats?

ARK Invests nye Nordenchef får många sökningar

Det är sällan enskilda personer dyker upp på denna lista, men nyheten om att ARK Invest har utsett Carl Henrik Hagerup till Head of Northern European Sales fick många att vända sig till oss. Om det är ARK Invest eller Carl Henrik som var orsaken till det stora intresset vet vi inte. Vi vet däremot att han vill öka synligheten för ARK Invest i Sverige.

Hur högt kommer vi när du Googlar på ordet ETF?

Att ordet ETF kommer högt upp ser vi som naturligt då denna sida är helt och hållet dedikerad åt börshandlade fonder, Exchange traded funds eller ETFer. Under november 2024 var det sökordet börshandlade fonder som fick oss att ranka högt hos Google. Om du söker på detta ord på Google, hur högt hamnar vi då? Även sökordet börshandlad fond har gett oss många besökare under november.

Fond som följer Nasdaq 100

Nasdaq 100-indexet följer de 100 största aktierna noterade på Nasdaq-börsen. De utvalda företagen kommer huvudsakligen från sektorer som hårdvara och mjukvara, telekommunikation, detaljhandel och bioteknik – inklusive alla stora amerikanska teknikföretag. Däremot ingår inte företag från energi-, finans- och fastighetssektorerna i Nasdaq-100.

Vilken är den bästa fond som följer Nasdaq-100? Det kan du själv svara på efter att ha läst vårt sammanställning av börshandlade fonder som följer Nasdaq-100.

AINJ ETP spårar INJ och skapar staking intäkter

Ytterligare en kryptovaluta har tagit sig upp på listan. Under sommaren kom 21Shares med ett par nya produkter, en av dem AINJ ETP spårar utvecklingen för INJ och kombinerar detta med staking. Det gillar tydligen investerarna.

21Shares Injective Staking ETP (AINJ ETP) med ISIN CH1360612134 är 100 procent fysiskt uppbackad. 21Shares Injective Staking ETP (AINJ) spårar prestanda för INJ samtidigt som den skapar staking intäkter som återinvesteras i ETP för förbättrad prestanda. Medan blockchain-nätverk vanligtvis är siloförsedda, stöder Injective Protocol sömlösa interaktioner över stora nätverk, vilket möjliggör ett unikt utbud av finansiella produkter och tjänster. 21Shares Injective Staking ETP erbjuder ett enkelt, reglerat och transparent sätt att dra nytta av nätverkets växande betydelse inom decentraliserad finans (DeFi).

Ett annat alternativ till AINJ är Valour Injective (INJ) (VALOUR INJ SEK) är en europeisk börshandlad produkt som handlas på bland annat Spotlight Stock Market.

Investera i grekiska aktier med en börshandlad fond

Det enklaste sättet att investera på den grekiska aktiemarknaden är att investera i ett brett marknadsindex. Detta kan göras till låg kostnad genom att investera i Grekland med hjälp av en börshandlad fond. På den grekiska aktiemarknaden hittar du ett index som spåras av en ETF.

Regelbaserad investeringsstrategi

Magic Formula Investing hänvisar till en regelbaserad, disciplinerad investeringsstrategi som lär människor en relativt enkel och lättförståelig metod för värdeinvesteringar. Den förlitar sig på kvantitativa skärmar av företag och aktier, och är utformad för att slå aktiemarknadens genomsnittliga årliga avkastning genom att använda S&P 500 för att representera marknadsavkastningen. Enkelt uttryckt fungerar det genom att rangordna aktier baserat på deras pris och avkastning på kapital. Oss veterligen finns ingen ETF som följer denna formel, men det vore onekligen en intressant produkt.

En bred satsning på råvarumarknaden

Fler och fler läsare söker information om råvarufonder. En av ETF som fått många sökningar är L&G Multi Strategy Enhanced Commodities UCITS ETF (EN4C ETF) syftar till att spåra resultatet för Barclays Backwardation Tilt Multi-Strategy Capped Total Return Index (”Indexet”).

SMLD ETF ger exponering mot amerikansk energiinfrastruktur och ger utdelning

Invesco Morningstar US Energy Infrastructure MLP UCITS ETF Dist (SMLD ETF) syftar till att tillhandahålla den totala avkastningsprestandan för Morningstar MLP Composite Index (”referensindex”), minus effekterna av avgifterna. Utdelningen i fonden delas ut till andelsägarna kvartalsvis. Denna ETF finns även som en ackumulerande (återinvesterande) börshandlad fond som handlas under kortnamnet SMLP ETF.

Österikiska aktier, kan det vara något?

För ett par veckor sedan skrev vi om iShares ATX UCITS ETF (DE) (EXXX ETF) med ISIN DE000A0D8Q23, försöker följa ATX®-index. ATX®-indexet följer de 20 största och mest omsatta österrikiska aktierna som är noterade på Wiens börs.

På bara några veckor har den blivit en av de mer eftersökta ETFerna.

Börshandlade produkter som spårar kryptovalutan Polkadot

En kryptovaluta som spårar Polkadot, har tagit sig upp på listan. Precis som för många andra kryptovalutor och tokens finns det flera olika börshandlade produkter som spårar Polkadot. Vi har identifierar åtta stycken sådana produkter.

De olika produkterna skiljer sig en del åt, en del av emittenter av ETPer arbetar med så kallad staking för vissa kryptovalutor, vilket gör att förvaltningsavgiften kan pressas ned. Det är emellertid inte så att alla dessa börshandlade produkter är identiska varför det är viktigt att läsa på. Du hittar vår sammanställning av börshandlade produkter som spårar Polkadot här.

Denna ETF ger exponering mot guldpriset – utan avgift

I och med att guldpriset har rört sig uppåt har intresset för guldfonder kommit att bli mer populärt överlag. Den mest populära fonden är 4GLD, Xetra-Gold som erbjuder investerare en optimal och enkel möjlighet att delta i utvecklingen av guldmarknaden. Dessutom är handel med Xetra-Gold också mycket kostnadseffektiv eftersom den till skillnad från andra värdepapper inte kommer med varken abonnemangsavgifter eller förvaltningsavgifter.

Det går att handla börshandlade fonder hos Nordea

Nordea har en plattform, och i denna handelstjänst erbjuder denna bank tusentals olika ETFer. Det går att handla ETFer med fokus på räntemarknaden, aktiemarknaden, landspecifika ETFer och börshandlade fonder med fokus på olika branscher. Att handla ETFer hos Nordea sker endera i Nordea Investor och nätbanken.

Du kanske gillar

-

Fem spanska fonder som har ökat med +12% under 2025

-

VGCE ETF en månadsutdelande fond som investerar i företagsobligationer

-

En vecka för historieböckerna…

-

BCFP ETF en ackumulerande fond som investerar i Nasdaq-100

-

Svenskarna har en ny favorit-ETF

-

BCFN ETF en börshandlad fond som investerar i Nasdaq-100

Nyheter

8RMY ETF köper bara aktier i europeiska försvarsföretag

Publicerad

39 minuter sedanden

26 april, 2025

HANetf Future of European Defence UCITS ETF Accumulating (8RMY ETF) med ISIN IE000I7E6HL0 försöker att följa VettaFi Future of Defence Ex US-indexet. VettaFi Future of Defence Ex US-indexet följer resultatet för företag som är verksamma inom militär- eller försvarsindustrin. Amerikanska företag är exkluderade. Vikten av europeiska företag i indexet är minst 90 procent.

De börshandlade fondens TER (total expense ratio) uppgår till 0,39 % per år. HANetf Future of European Defence UCITS ETF Accumulating är den enda ETFen som följer VettaFi Future of Defence Ex US-indexet. ETFen replikerar resultatet för det underliggande indexet genom fullständig replikering (genom att köpa alla indexkomponenter). Utdelningarna i ETFen ackumuleras och återinvesteras.

Denna ETF lanserades den 7 april 2025 och har sitt säte i Irland.

Future of European Defence UCITS ETF

En europeisk försvars-ETF, från ett europeiskt företag, utan exponering mot USA.

Europa åtar sig att göra stora försvarsinvesteringar: Efter årtionden av underutnyttjande återupprustar Europa äntligen. EU har lagt fram en försvarsplan på 800 miljarder euro, medan enskilda europeiska NATO-medlemmar snabbt ökar sina egna militära budgetar.

Strategisk autonomi innebär att köpa europeiskt: Europas upprustning handlar inte bara om att spendera mer – det handlar om att bygga försvarsoberoende. För att minska beroendet av amerikansk utrustning prioriterar EU europeiskt tillverkade vapen, fordon och system, vilket ger den europeiska försvarssektorn en stark medvind.

Europeisk försvars-ETF från ett europeiskt företag

Detta är den första europeiska försvars-ETF som lanserats av ett europeiskt företag – och stöds av teamet bakom den snabbt växande NATO-ETFen.

Europeisk försvars-ETFens mål

Future for European Defence UCITS ETF (8RMY) syftar till att ge exponering mot NATO och NATO+-allierades försvars- och cyberförsvarsutgifter, exklusive USA.

Med ökande hot och amerikanskt stöd som inte längre garanteras, ser europeiska NATO-medlemmar över sina försvarsstrategier och ökar kraftigt militära utgifter. Efter ett decennium av att inte ha uppnått 2 % av BNP-målet har Europa tillsammans underutnyttjat med uppskattningsvis 850 miljarder euro. För att återuppbygga och modernisera sina väpnade styrkor riktar regeringarna nu denna förnyade investering mot europeiska försvarsföretag – vilket stärker kontinentens strategiska självförsörjning.

European Defence ETF följer VettaFi Future of Defence Ex US Index, som är utformat för att fånga upp europeiska företag vars majoritet av sina intäkter kommer från militära utgifter.

Handla 8RMY ETF

HANetf Future of European Defence UCITS ETF Accumulating (8RMY ETF) är en europeisk börshandlad fond. Denna fond handlas på flera olika börser, till exempel Deutsche Boerse Xetra och London Stock Exchange. Av den anledningen förekommer olika kortnamn på samma börshandlade fond.

Det betyder att det går att handla andelar i denna ETF genom de flesta svenska banker och Internetmäklare, till exempel Nordnet, SAVR, DEGIRO och Avanza.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Euronext Paris | EUR | ARMY |

| gettex | EUR | 8RMY |

| Borsa Italiana | EUR | ARMI |

| London Stock Exchange | GBX | NAVY |

| London Stock Exchange | USD | ARMY |

| XETRA | EUR | 8RMY |

Största innehav

| Namn | Vikt % |

| RHEINMETALL AG COMMON | 14,81% |

| THALES SA COMMON STOCK | 12,49% |

| LEONARDO SPA COMMON STOCK | 10,13% |

| BAE SYSTEMS PLC | 9,86% |

| SAAB AB COMMON STOCK SEK | 7,78% |

| SAFRAN SA COMMON STOCK | 7,06% |

| KONGSBERG GRUPPEN ASA | 6,27% |

| ROLLS-ROYCE HOLDINGS PLC | 4,37% |

| AIRBUS SE COMMON STOCK | 3,27% |

| DASSAULT AVIATION SA | 2,86% |

Innehav kan komma att förändras

Nyheter

Are Gold Mining Equities Regaining Attention Amid Rising Gold Prices?

Publicerad

2 timmar sedanden

26 april, 2025

The investment environment in 2025 has been marked by increased uncertainty, including evolving trade dynamics involving the U.S. and rising geopolitical risks, which have weighed on overall market sentiment. Notably, though, gold has shone, surging past the symbolic $3,100 per ounce mark for the first time in history.

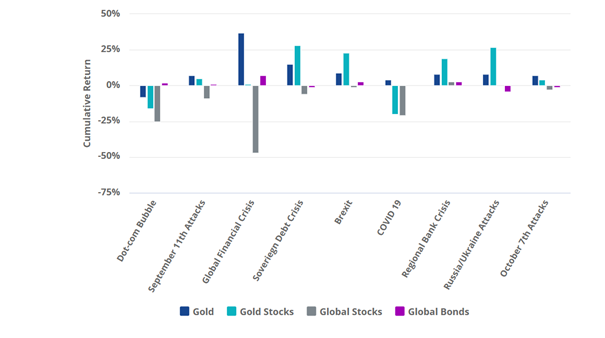

Gold has recently gained attention as investors seek potential hedges against rising inflation, currency fluctuations, and broader market volatility. Historical data suggests that both gold and gold mining equities have sometimes outperformed during periods of market stress, though such outcomes are not guaranteed and may vary depending on broader macroeconomic dynamics. The chart below displays historical episodes where gold and gold mining equities experienced relative strength during market corrections. However, such past performance should not be interpreted as a reliable indicator of future results.

Source: VanEck, World Gold Council.

The early months of 2025 have seen a resurgence in gold mining stock interest, with the VanEck Gold Miners ETF (GDX) receiving significant capital inflows. These flows reflect changing investor sentiment but should not be viewed as a guarantee of future returns.

Improved management

While gold mining stocks are a play on the gold price, they are much more than that. In the past, gold mining companies indulged in wanton value destruction. During gold’s last bull market that ended in 2011, mining companies borrowed heavily to fund new developments and extract gold from low quality mines. After the gold price dropped, they were forced to announce write-downs.

But since then, they have learned to keep costs under control. Indeed, for more than 10 years gold mining companies’ costs have grown by far less than a gold price that’s at least doubled. Despite the sharp rise in gold prices, especially in post 2020, miners have lagged significantly, likely reflecting ongoing capital and operating challenges noted between 2011 and 2015. This divergence may suggest a potential value opportunity if mining equities eventually re-rate closer to gold’s performance. Nevertheless, this is an assumption and may not turn out to be true, as structural issues or market dynamics could continue to weigh on miners’ valuations.

Gold Miner Premium/Discount to Gold

Source: Scotiabank. Data as February 2025.

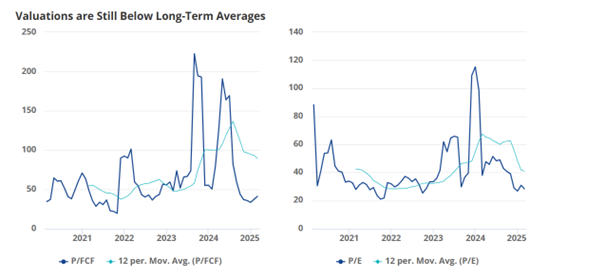

Gold miners are expanding their profit margins, generating cash and embarking on share buy backs. What’s more, many have strong balance sheets. Yet still they trade at valuations below historical averages. Valuation metrics such as price-to-free cash flow (P/FCF) and price-to-earnings (P/E) ratios remain below the 12-month moving average.

Valuations are Still Below Long-Term Averages

Source: Morningstar data.

Gold miners differentiate from gold because they are operating businesses influenced by company-specific factors such as management decisions, production efficiency, regulatory environments, and geopolitical risks. While gold is a passive asset driven by macroeconomic trends, miners add an additional layer of exposure to operational performance and cost structures.

A supportive macro backdrop

The performance of gold mining stocks is naturally influenced by the trajectory of gold prices. From a macroeconomic standpoint, factors such as inflation concerns and central bank policies continue to shape a cautiously optimistic outlook for gold, although the asset remains subject to volatility. Central banks continue to be net buyers, with 2023 marking a record year in terms of official sector demand. This trend has extended into 2024 and early 2025, underscoring institutional confidence in gold as a long-term store of value.

At the same time, the unfolding trade war is contributing to a more volatile global environment. These developments could support the case for gold and, by extension, gold mining equities. Moreover, recent efforts to improve transparency around global gold reserves, including audits of holdings in Fort Knox and London, have added credibility to the market, potentially reducing the perceived risk premium for miners.

Valuable portfolio diversification

From an investor’s perspective, gold mining stocks can be a useful diversifier in a broader equity portfolio, especially at a time of uncertainty for equity markets. Historically, gold mining stocks have exhibited a high sensitivity to changes in the price of gold, sometimes outperforming the metal itself during prolonged bull markets. However, they also tend to underperform during downturns, reflecting their leveraged exposure to gold price movements. Past performance is not indicative of future results. The table below shows the low correlation of the two VanEck gold miners UCITS ETFs with the MSCI World Index of global stock prices. This low correlation suggests that gold mining ETFs may perform differently than global equities, potentially helping to reduce overall portfolio volatility during periods of market stress. That said, they also carry equity-like risks, and investors should assess their portfolio objectives and risk tolerance accordingly.

Low Price Correlations with Stocks

| Investment | MSCI World | Gold Price | VanEck Junior Gold Miners ETF | VanEck Gold Miners ETF |

| MSCI World | 1.00 | |||

| Gold Price | 0.10 | 1.00 | ||

| VanEck Junior Gold Miners ETF | 0.38 | 0.76 | 1.00 | |

| VanEck Gold Miners ETF | 0.31 | 0.81 | 0.96 | 1.00 |

Source: Morningstar data.

A better way to play the rally?

When the VanEck Gold Miners UCITS ETF was introduced in 2015, it aimed to provide investors with a way to gain diversified exposure to gold mining equities. Early performance was tempered by concerns related to past capital discipline within the sector. Recent inflows into ETF may reflect renewed investor interest, although sentiment toward mining equities can remain sensitive to market and operational developments.

As gold glitters at a time of market volatility, there are good reasons to think gold miners may be a better way to play the rally. It should however be noted that while gold prices and mining companies are closely linked, investing in miners introduces additional layers of risk and complexity and investors should consider all the risk factors before investing.

IMPORTANT INFORMATION

This is marketing communication. Please refer to the prospectus of the UCITS and to the KID/KIID before making any final investment decisions. These documents are available in English and the KIDs/KIIDs in local languages and can be obtained free of charge at www.vaneck.com, from VanEck Asset Management B.V. (the “Management Company”) or, where applicable, from the relevant appointed facility agent for your country.

For investors in Switzerland: VanEck Switzerland AG, with registered office in Genferstrasse 21, 8002 Zurich, Switzerland, has been appointed as distributor of VanEck´s products in Switzerland by the Management Company. A copy of the latest prospectus, the Articles, the Key Information Document, the annual report and semi-annual report can be found on our website www.vaneck.com or can be obtained free of charge from the representative in Switzerland: Zeidler Regulatory Services (Switzerland) AG, Neudtadtgasse 1a, 8400 Winterthur, Switzerland. Swiss paying agent: Helvetische Bank AG, Seefeldstrasse 215, CH-8008 Zürich.

For investors in the UK: This is a marketing communication targeted to FCA regulated financial intermediaries. Retail clients should not rely on any of the information provided and should seek assistance from an IFA for all investment guidance and advice. VanEck Securities UK Limited (FRN: 1002854) is an Appointed Representative of Sturgeon Ventures LLP (FRN: 452811), which is authorised and regulated by the Financial Conduct Authority (FCA) in the UK, to distribute VanEck´s products to FCA regulated firms such as Independent Financial Advisors (IFAs) and Wealth Managers.

This information originates from VanEck (Europe) GmbH, which is authorized as an EEA investment firm under MiFID under the Markets in Financial Instruments Directive (“MiFiD). VanEck (Europe) GmbH has its registered address at Kreuznacher Str. 30, 60486 Frankfurt, Germany, and has been appointed as distributor of VanEck products in Europe by the Management Company. The Management Company is incorporated under Dutch law and registered with the Dutch Authority for the Financial Markets (AFM).

”The MSCI information may only be used for your internal use, may not be reproduced or redisseminated in any form and may not be used as a basis for or a component of any financial instruments or products or indices. None of the MSCI information is intended to constitute investment advice or a recommendation to make (or refrain from making) any kind of investment decision and may not be relied on as such. Historical data and analysis should not be taken as an indication or guarantee of any future performance analysis, forecast or prediction. The MSCI information is provided on an “as is” basis and the user of this information assumes the entire risk for any use made of this information. MSCI, each of its affiliates and each other person involved in or related to compiling, computing or creating any MSCI information (collectively, the “MSCI Parties”), expressly disclaims all warranties (including, without limitation, any warranties of originality, accuracy, completeness, timeliness, noninfringement, merchantability and fitness for a particular purpose) with respect to this information. Without limiting any of the foregoing, in no event shall any MSCI Party have any liability for any direct, indirect, special, incidental, punitive, consequential (including, without limitation, lost profits) or any other damages. It is not possible to invest directly in an index.”

This material is only intended for general and preliminary information and shall not be construed as investment, legal or tax advice. VanEck (Europe) GmbH and its associated and affiliated companies (together “VanEck”) assume no liability with regards to any investment, divestment or retention decision on the basis of this information. The views and opinions expressed are those of the author(s) but not necessarily those of VanEck. Opinions are current as of the publication date and are subject to change with market conditions. Information provided by third party sources is believed to be reliable and have not been independently verified for accuracy or completeness and cannot be guaranteed.

VanEck Gold Miners UCITS ETF (the ”ETF”) is a sub-fund of VanEck UCITS ETFs plc, an open-ended variable capital umbrella investment company with limited liability between sub-funds. The ETF is registered with the Central Bank of Ireland, passively managed and tracks an equity index. Investing in the ETF should be interpreted as acquiring shares of the ETF and not the underlying assets.

VanEck Junior Gold Miners UCITS ETF (the ”ETF”) is a sub-fund of VanEck UCITS ETFs plc, an open-ended variable capital umbrella investment company with limited liability between sub-funds. The ETF is registered with the Central Bank of Ireland, passively managed and tracks an equity index. Investing in the ETF should be interpreted as acquiring shares of the ETF and not the underlying assets.

Investing is subject to risk, including the possible loss of principal. Investors must buy and sell units of the UCITS on the secondary market via a an intermediary (e.g. a broker) and cannot usually be sold directly back to the UCITS. Brokerage fees may incur. The buying price may exceed, or the selling price may be lower than the current net asset value. The indicative net asset value (iNAV) of the UCITS is available on Bloomberg. The Management Company may terminate the marketing of the UCITS in one or more jurisdictions. The summary of the investor rights is available in English at: complaints-procedure.pdf (vaneck.com). For any unfamiliar technical terms, please refer to ETF Glossary | VanEck.

No part of this material may be reproduced in any form, or referred to in any other publication, without express written permission of VanEck.

© VanEck (Europe) GmbH ©VanEck Switzerland AG © VanEck Securities UK Limited

Nyheter

Fem spanska fonder som har ökat med +12% under 2025

Publicerad

22 timmar sedanden

25 april, 2025

År 2025 visar sig bli ett tufft år för finansmarknaderna. Med det första kvartalet fortfarande att avslutat upplever de stora internationella aktieindexen kraftiga nedgångar, där indexfonder baserade på S&P 500 och Nasdaq-100 drabbas särskilt hårt. Det finns dock en kategori som står sig starkt: Ibex 35 indexfonder, som har blivit en av årets mest räddningsvärda tillgångar. Det finns fem spanska fonder som har ökat med +12% under 2025.

Mer specifikt har fonder som investerar i spanska aktier (både indexfonder och aktivt förvaltade) ackumulerat en genomsnittlig avkastning på 14,29 % hittills under 2025. Denna siffra gör kategorin till den mest lönsamma bland aktiefonder, och den näst mest lönsamma av alla investeringsfondkategorier, efter endast guld- och ädelmetallfonder, som har skjutit i höjden med en omvärdering på mer än 40 %.

Inom den spanska kategorin upplever Ibex 35 indexfonder en stark utveckling, med avkastning överstigande 12 % under 2025. Nedan granskar vi årets fem mest lönsamma Ibex indexfonder, rangordnade från lägst till högst avkastning:

BBVA Bolsa Índice FI

Denna Ibex 35 indexfond, som förvaltas av BBVA Asset Management, har stigit med 12,03 % hittills i år. Under de senaste 5 åren har den erbjudit en genomsnittlig avkastning på 16,12 %.

Den har tillgångar på 116,5 miljoner euro och följer Ibex 35 Net Return-indexet, vilket inkluderar utdelningar. Dess nuvarande kostnader är 1,21 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 13,57% |

| Banco Santander S.A. | 13,16% |

| Iberdrola S.A. | 12,39% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,32% |

| CaixaBank S.A. | 5,36% |

| Amadeus IT Group S.A. | 4,57% |

| Ferrovial SE | 4,42% |

| Futuro sobre IBEX 35 | 3,75% |

| Aena SME S.A. | 3,60% |

| Telefónica S.A. | 3,40% |

Santander Indice España FI Openbank

Santander Asset Managements indexfond Ibex 35 har en avkastning på 12,08 % år 2025. Under fem år har den ackumulerat en avkastning på 16,20 %.

Den förvaltar tillgångar till ett värde av 961,7 miljoner euro, vilket gör den till en av de största fonderna i detta urval. Förvaltningsavgiften är 0,70 % och de löpande kostnaderna är 1,11 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 14,18% |

| Iberdrola S.A. | 12,70% |

| Banco Santander S.A. | 10,82% |

| Futuro sobre Ibex 35 (venc. 02/2025) | 9,90% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 9,16% |

| Bono España 0,65% | 5,57% |

| CaixaBank S.A. | 4,84% |

| Amadeus IT Group S.A. | 4,60% |

| Ferrovial SE | 4,40% |

| Aena SME S.A. | 3,60% |

ING Direct Fondo Naranja Ibex 35 FI

Fondo Naranja Ibex 35 de ING, som förvaltas av Amundi Iberia, har hittills under 2025 haft en avkastning på 12,13 %. Under femårsperioden har den ackumulerat en avkastning på 16,31 %.

Denna fond har tillgångar på 268,4 miljoner euro och replikerar Ibex 35 Net Return. Förvaltningsavgiften är 0,99 % och de löpande kostnaderna är 1,1 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 13,90% |

| Banco Santander S.A. | 13,48% |

| Iberdrola S.A. | 12,69% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,57% |

| CaixaBank S.A. | 5,49% |

| Amadeus IT Group S.A. | 4,68% |

| Ferrovial SE | 4,53% |

| Aena SME S.A. | 3,68% |

| Telefónica S.A. | 3,49% |

| Cellnex Telecom S.A. | 3,48% |

Caixabank Bolsa Índice España Estándar FI

Caixabank AM-fonden har hittills under 2025 redovisat en ökning på 12,23 %. Dess genomsnittliga avkastning under de senaste fem åren har varit 16,72 %.

Dess förvaltade tillgångar uppgår till 335,5 miljoner euro, och det motsvarar Ibex 35 Net Return. Din provision är i detta fall 1 % och dina nuvarande utgifter är 1,03 %.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Iberdrola S.A. | 13,61% |

| Banco Santander S.A. | 13,28% |

| Inditex (Industria de Diseño Textil S.A.) | 12,13% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,22% |

| CaixaBank S.A. | 5,82% |

| Amadeus IT Group S.A. | 4,49% |

| Ferrovial SE | 4,25% |

| Aena SME S.A. | 3,68% |

| Telefónica S.A. | 3,49% |

| Cellnex Telecom S.A. | 3,28% |

Bindex España Índice FI

Och den mest lönsamma fonden bland de som är indexerade mot Ibex 35 år 2025 (även om vi talar om tiondelar och hundradelar jämfört med resten) är Bindex Spain Index, från BBVA Asset Management. Denna fond har hittills i år haft en avkastning på 12,35 % och en 5-årsavkastning på 17,35 %.

Med tillgångar på 146,4 miljoner euro har denna fond etablerat sig som det billigaste alternativet av de fem (förvaltningsavgift på 0,11 % och löpande kostnader på 0,14 %). Den replikerar också Ibex 35 Total Return.

10 största portföljpositioner

| Värdepapper | Vikt% |

| Inditex (Industria de Diseño Textil S.A.) | 13,62% |

| Banco Santander S.A. | 13,20% |

| Iberdrola S.A. | 12,43% |

| BBVA (Banco Bilbao Vizcaya Argentaria S.A.) | 10,35% |

| CaixaBank S.A. | 5,38% |

| Amadeus IT Group S.A. | 4,59% |

| Ferrovial SE | 4,44% |

| Aena SME S.A. | 3,61% |

| Telefónica S.A. | 3,42% |

| Cellnex Telecom S.A. | 3,41% |

8RMY ETF köper bara aktier i europeiska försvarsföretag

Are Gold Mining Equities Regaining Attention Amid Rising Gold Prices?

Fem spanska fonder som har ökat med +12% under 2025

ASRP ETF ett spel på medtech företag världen över

Europafokuserade ETPer ser större andel av flödena under första kvartalet

Crypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

Montrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

Svenskarna har en ny favorit-ETF

MONTLEV, Sveriges första globala ETF med hävstång

Sju börshandlade fonder som investerar i försvarssektorn

Populära

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanCrypto Market Risks & Opportunities: Insights on Bybit Hack, Bitcoin, and Institutional Adoption

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMontrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSvenskarna har en ny favorit-ETF

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanMONTLEV, Sveriges första globala ETF med hävstång

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanSju börshandlade fonder som investerar i försvarssektorn

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVärldens första europeiska försvars-ETF från ett europeiskt ETF-företag lanseras på Xetra och Euronext Paris

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanEuropeisk försvarsutgiftsboom: Viktiga investeringsmöjligheter mitt i globala förändringar

-

Nyheter2 veckor sedan

Nyheter2 veckor sedan21Shares bildar exklusivt partnerskap med House of Doge för att lansera Dogecoin ETP i Europa