Blir den en tuff sommar för börsen i år? Den nuvarande börsuppgången, det vi i vanligt fall kallar för en tjurmarknad, eller en bull market, har nu pågått under 85 månader, och den fortsätter. Investerarna har vaggats in i ett självbelåtet läge sedan S&P 500 sedan 2014 har handlats i intervallet 1 820 till 2135. På dagens aktiemarknad är det gott om investerare som aldrig har upplevt en börs som går i sidled, än mindre varit med om otrevliga börsfall. Det mest oroväckande de har sett är att börsen har rasat till botten av handelskanalen för att sedan studsa upp igen med full fart upp till sin all-time-high. Den allmänna uppfattningen är att aktiemarknaden kommer att fortsätta uppåt igen, och att det därför är viktigt att vara inne på börsen.

Det har funnits tider när det räckt att blunda och välja aktier, men detta tillvägagångssätt fungerar inte längre. Tillvägagångssättet fungerar bra när börsen i sin helhet är undervärderad och det finns en underliggande stark tillväxt. I dag finns inte dessa förutsättningar eftersom det saknas makroekonomiska förutsättningar för ett kommande börsrally. Det finns bedömare som anser att börsen i dag är perfekt prissatt.

FED kommer att komma till räddning

Många investerare har länge levt i tron att den amerikanska centralbanken FED kommer att hålla dem om ryggen, och vem kan egentligen klandra dem för ett sådant tankesätt? Vi har under många år sett at varje gång som ekonomin har vänt ned och börsen börjat falla så har FED gått in med stöd och pengar samt ändrat sin penningpolitik på ett sådant sätt att centralbankens agerande har stöttat aktiemarknaden.

Situationen har emellertid förändrats eftersom FED, precis som så många andra centralbanker, har börjat får slut på verktyg för att stötta upp ekonomin och aktiemarknaden. Förr eller senare kommer ekonomin att åter börja sakta ned och aktiemarknaden utsättas för en kraftig korrektion nedåt. Frågan är om Janet Yellen kommer att kunna agera riddare i nöden den dagen det inträffar?

Det finns tillfällen när börsen stiger utan att det egentligen finns några ekonomiska förutsättningar eller starka framtidsutsikter som stödjer detta. Baserat på historiska data är det sannolikt att anta att den amerikanska börsen (som i allmänhet befinner sig för Europa och Sverige) kommer att utvecklas svagt, till och med ogynnsamt under det kommande halvåret, till slutet av oktober. Vi har tidigare sett hur rapporterna för det första kvartalet 2016 inkom betydligt svagare än för det första kvartalet 2015 och det är ovanligt att se stora vinstökningar under en svag börs, det krävs i allmänhet en stark katalysator för att driva upp vinsterna för hela börsen. Det finns all anledning att oroa sig för att börsen är övervärderad. Det finns i dag ingen större potential för ökade vinster, det saknas möjligheter till stöd från många centralbanker som har gått över till negativa räntor och vi har en period som historiskt sett visat en svag utveckling framför oss.

Långvarig börsuppgång

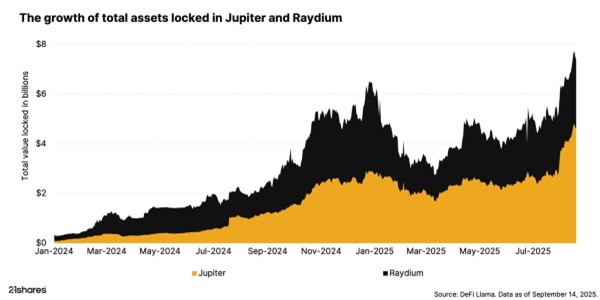

(Klicka för att förstora bilden) Längden på en börsuppgång säger inget om hur en investerare kommer att agera på aktiemarknaden i framtiden. En börsuppgång kan fortsätta betydligt längre än vad placerarna tror, men den nuvarande längden på börsuppgången kan ge en indikation om att aktiemarknaden inte kan fortsätta upp hur länge som helst. Historiskt sett har börsuppgången, mätt i form av kursutvecklingen på S&P 500 sedan 1929 stigit med i snitt 31 månader och gett en uppgång på 107 procent.

Den nuvarande börsuppgången började den 9 mars 2009 och har således löpt under 85 månader. Under samma tid har S&P 500 stigit med 205 procent. Både tidsmässigt och resultatmässigt dubbelt så mycket och långt som den genomsnittliga börsuppgången,

Tre rekordlånga börsuppgångar

De enda tre tjur marknader som har producerat större vinster än den nuvarande är perioderna 1949 till 1956, 1982-1987 och börsuppgången 1987 till 2000. Det betyder att även om den nuvarande börsuppgången står ut jämfört med genomsnittet sedan 1929 så är det inte fullt så anmärkningsvärt jämfört med den genomsnittliga börsuppgången sedan 1949, även om den är starkare än genomsnittet. Sedan andra världskriget har börsuppgångarna varat längre och gett högre avkastning.

Det finns anledningar till detta fenomen, till exempel den snabba utvecklingen för den amerikanska industrin, tekniska framsteg, tillkomsten av Internethandel och FEDs ständiga stöd till aktiemarknaden. Frågan är om detta räcker för att börsen skall kunna fortsätta stiga? Det finns all anledning att tro att det blir en tuff sommar för börsen i år.

(Klicka för att förstora bilden)

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter4 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan

Nyheter2 veckor sedan

Nyheter2 veckor sedan

Nyheter3 veckor sedan

Nyheter3 veckor sedan