Nyheter

Are Institutions Buying the Dip? Is DeFi About to Wake Up?

Publicerad

8 månader sedanden

• Recession Fears Ease as Bitcoin Awaits Liquidity Surge

• Bitcoin’s ”Supply Overhang” Meets Accumulation Season

• Is DeFi About To Make a Comeback?

• Arbitrum Introduces Staking

Recession Fears Ease as Bitcoin Awaits Liquidity Surge

Fears that the U.S. economy could be headed toward a recession have exacerbated market volatility over the past few weeks, especially after unemployment claims soared by the end of July. As more comforting indicators followed, these concerns are being contained as inflation in the U.S. shows signs of cooling. The headline inflation indicator presented by the Consumer Price Index came in softer than expected, increasing by 2.9% over the past year against the 3.0% forecasted. Furthermore, wholesale prices of finished goods have increased by 0.2%, and monthly retail sales have increased by 1%, exceeding expectations. On top of that, the labor market is also playing a role in taming recession fears, as last week’s data showed that fewer Americans, around 227K, have filed for weekly unemployment insurance claims.

A strong labor market combined with strong sales has cleared up uncertainty around an immediate recession. In response, Goldman Sachs reduced its estimated likelihood of a U.S. recession to 20% after rising to 25% when unemployment claims soared to 249K in the last week of July. Now, the market is looking forward to the monthly jobs report coming out on September 6, which would either make or break recession fears.

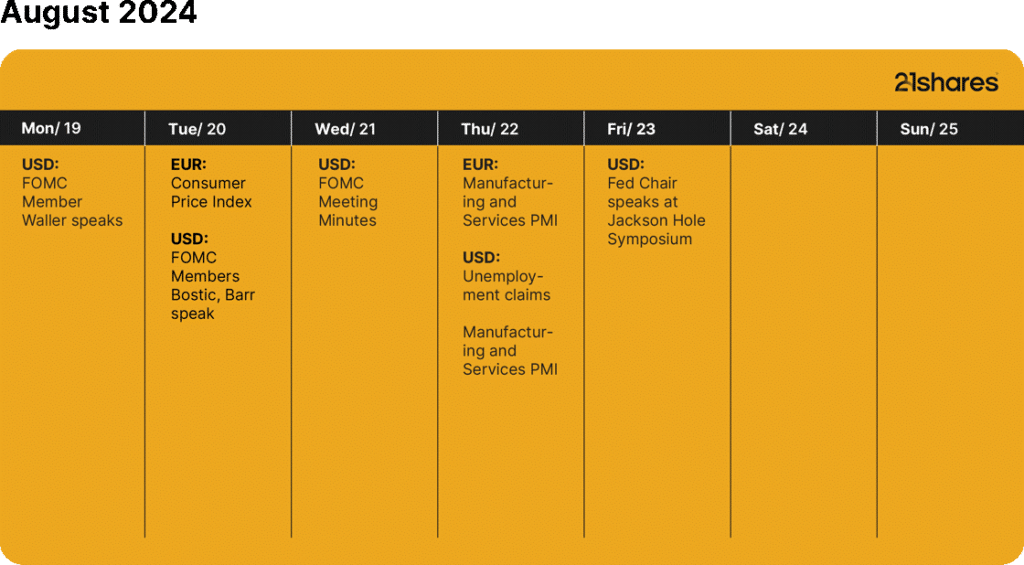

More hints into the overarching sentiment around inflation within the Federal Reserve are expected to surface on many occasions as several Fed leaders prepare to address the public this week. More importantly, the FOMC meeting minutes are coming out on Wednesday, and Fed Chair Jerome Powell is scheduled to speak at the anticipated Jackson Hole on Friday.

How did the markets react to the latest reassuring flow of data? Equities rallied following the positive retail and labor market data, with the S&P 500 and Nasdaq increasing by 3.67% and 4.38% over the past week. On the other hand, Gold hit an all-time high on Friday, potentially pricing in a rate cut in the next meeting on September 18. The CME FedWatch tool gauges a 77.5% likelihood the Federal Reserve will cut interest rates by 25 basis points. However, Bitcoin’s price is yet to catch up to the sentiment.

Alongside the rate cut, another major catalyst for Bitcoin’s breakout is global central banks’ liquidity, measured by M2. The chart below shows that Bitcoin typically hits its lowest point a few months before the global M2 money supply bottoms out. Bitcoin’s price then surges rapidly, often outpacing liquidity growth, and later undergoes a mid-cycle correction as the market realigns. Last week, the Federal Reserve added $2B to its balance sheets. While past performances aren’t indicative of future prices, the presence of Bitcoin spot exchange-traded funds (ETFs) in the world’s biggest financial market is a key catalyst for this scenario.

Figure 1 – Breakout Comparison: Bitcoin and Global Liquidity (M2)

Source: TradingView

So why has Bitcoin continued to underperform even as macroeconomic challenges have seemingly eased?

Bitcoin’s “Supply Overhang” Meets Accumulation Season

One key reason for Bitcoin’s lag is the so-called “supply overhang.” For instance, Mt. Gox is currently repaying its creditors while Genesis distributes $4B in crypto and cash. Most recently, the U.S. government moved 10K BTC from Silk Road’s seized assets to a Coinbase Prime wallet.

Nevertheless, Bitcoin’s lag already presents itself as an opportunity for market entry. Institutional holdings keep growing, marking the season of accumulation. For instance, Goldman Sachs and Morgan Stanley bagged a combined $600M worth of Bitcoin. Two weeks ago, the latter started offering Bitcoin spot exchange-traded funds (ETFs) to its network of 15K financial advisors.

Another proxy is governmental interest in investing in companies with heavy exposure to BTC. Respectively, the Norwegian and Swiss national banks bought 1.1M and 466K shares of MicroStrategy, an American software company and one of Bitcoin’s staunchest holders with 226.5K BTC. Established in 1989, MicroStrategy’s investment in Bitcoin dates back to August 2020, when the company integrated BTC into its corporate strategy as a reserve asset, citing declining returns from cash and a weakening dollar, among other global macroeconomic factors. The company is, therefore, often viewed as a way to gain indirect exposure to Bitcoin, which has ultimately made its price highly correlated with the cryptoasset.

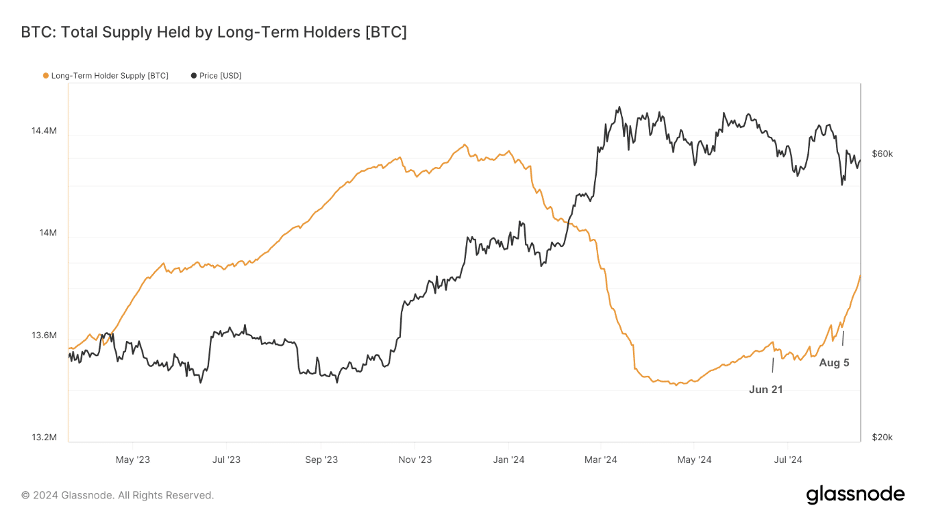

Moving to on-chain data, the chart below shows that long-term Bitcoin holders are shifting their sails toward accumulation. In the last week alone, Bitcoin holders who have held onto their assets for at least 115 days added approximately 125.5K BTC to their supply. As shown in the chart below, the total supply held by long-term holders broke the pattern on August 5, not surprisingly, and started its longest uptrend of accumulation since June 21.

Figure 2 – Long-term Bitcoin holders start their longest accumulation trend since June 21

Source: Glassnode

Fundamentally, one exciting development might help Bitcoin break out of its $57-59K pattern. The network’s leading scalability solution, Stacks, is preparing for an upgrade that will go live on August 28. Labeled Nakamoto, Stacks’ upgrade is designed to improve transaction speed, enhance security by tying finality to Bitcoin, and resist miner manipulation.

Not only will Nakamoto make the Stacks blockchain more robust and efficient, but it will unlock Bitcoin’s capabilities to house its iteration of decentralized finance (DeFi). A key component of the Nakamoto upgrade is sBTC, a synthetic derivative with a decentralized, two-way peg mechanism with Bitcoin. A decentralized peg allows BTC to become a productive asset by being deployed in applications like decentralized BTC-based lending and BTC-backed stablecoins, among others.

Stacks is not the only player setting new primitives on the oldest crypto network. With their mainnet going live on August 22, Babylon is arguably Bitcoin’s most anticipated protocol that would allow BTC holders for the first time to utilize their idle assets to secure proof-of-stake systems like Ethereum, via re-staking. Over $9B worth of BTC is being utilized across DeFi in the shape of wrapped tokens; this sets the stage for how Bitcoin-native liquidity solutions could boost the demand for the asset, especially concerning security. As demonstrated, while institutions and long-term holders buy the dip and central banks invest in its industry, the Bitcoin ecosystem is growing into its full on-chain potential.

Is DeFi About To Make a Comeback?

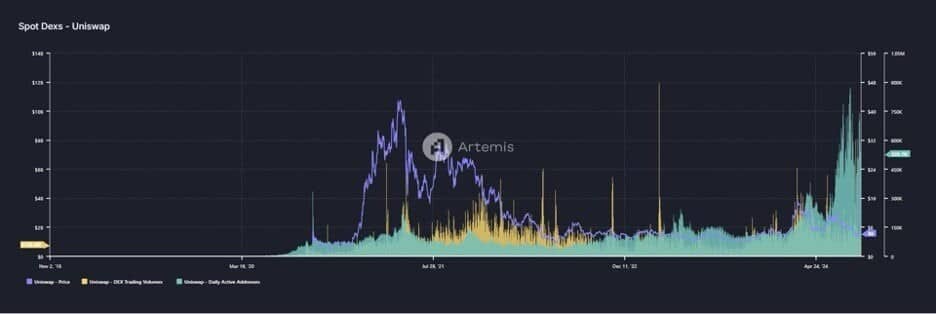

As the market shifts its attention away from memecoins, the DeFi sector is beginning to show signs of revitalization. For example, despite the typical slowdown during the summer, Uniswap achieved a new peak in daily active users, reaching nearly 900K in the last week of July, as depicted in Figure 3 below. Although this has since decreased slightly to around 700K, it underscores the enduring relevance and utilization of DeFi, demonstrating its alignment with market needs even during the lackluster price performance of several DeFi tokens.

Figure 3: Uniswap Total Number of Active Users

Source: Artemis

This renewed interest in DeFi is further evidenced by the decentralized exchange (DEX) to centralized exchange (CEX) trading ratio, which almost eclipsed its all-time high (ATH) of 14% in July. Similarly, the total number of weekly borrowers across all of Aave’s deployments reached a new ATH, showing that DeFi’s building blocks are now playing a much bigger role in the crypto economy amidst the absence of Centralized Finance (CeFi) platforms like Genesis, BlockFi, Celsius and the rest of the defunct service providers.

Comparatively, the resurgence of DeFi is not just limited to increased usage. Aave, currently the third-largest lending protocol by Total Value Locked (TVL), exemplifies this trend. It has outperformed Ethereum, experiencing a growth of 23%, while Ethereum declined by 11% over the last two weeks. This notable performance is primarily attributed to Aave’s newly proposed fee-switch mechanism, which includes two essential components:

• Profit Distribution: Excess profits would be distributed to AAVE token stakers, providing a direct benefit to long-term supporters of the protocol.

• Token Buyback: The protocol would purchase AAVE tokens from the secondary market, thus creating a new source of demand for the token.

That said, the proposal is currently undergoing a feedback-gathering phase before proceeding to an on-chain temperature check vote. If approved, this initiative could mark a significant shift for DeFi tokens, addressing longstanding concerns about their practical value. It may also inspire other prominent protocols like Lido, Compound, and Maker to consider similar changes. While Maker grew year-to-date, it stands out as an exception among DeFi tokens that have faced substantial drawdowns, as it was also considered a proxy for tokenization throughout the year. Nevertheless, it’s worth highlighting that Aave’s update is just one of several promising developments that could revitalize the sector. Thus, stay tuned for our next newsletter, which will delve deeper into broader DeFi trends and developments.

Despite underwhelming price action year-to-date: AAVE +2%, LDO -60%, UNI -20%, the DeFi sector’s fundamentals are strengthening. This disconnect between market valuation and underlying robustness is not uncommon, as prices often lag behind fundamental improvements. The recent ETH ETF approval validates the broader application ecosystem, potentially spotlighting DeFi as a crypto sector with proven product-market fit in consumer applications. Combined with waning memecoin speculation, these factors may soon catalyze renewed interest in DeFi assets.

So, what else can help push the sector’s adoption to cross the chasm? Two key developments:

- The arrival of Blinks to the Ethereum ecosystem

- Apple’s new policy around its Near-Field-Communication (NFC) technology

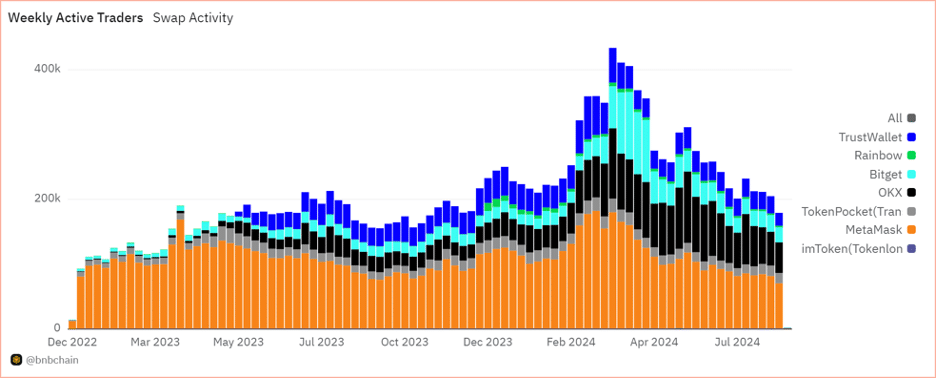

For Blinks, you can check our June Review for a brief recap. In short, it’s a mechanism to transform any on-chain action into a shareable link, enabling seamless crypto-native transactions from any webpage. While Blinks was uniquely deployed on Solana, OKX Wallet partnered with the developmental team behind the feature to expand it across all the EVM-compatible chains the wallet provider supports. This is significant given that OKX boasts the second-highest number of weekly active traders, as seen below in Figure 4, second only to Metamask. This will have far-reaching implications as interacting with DeFi will be just a click away – removing the need to visit multiple web pages. At the same time, integrations with social media platforms will ensure that DeFi becomes more accessible to a much broader audience.

Figure 4: Total Number of Weekly Active traders across Crypto’s Wallet Providers

Source: Dune

Finally, Apple’s new policy addressing its NFC technology could play a key role in pushing the adoption of crypto’s railways to the next level. To recap, Apple will allow third-party developers to access the iPhone’s NFC for contactless transactions. Initially limited to Apple Pay and Wallet, developers will be able to leverage tap-to-pay functionality within their apps in exchange for a commercial fee. This is consequential as it means:

- Crypto wallet apps can offer tap-to-pay, thus simplifying crypto-native interactions like never before.

- Streamline usage of stablecoins while leveraging DeFi’s infrastructure in the backend without the user’s awareness.

- Allow crypto-native payment systems to rival traditional apps while accelerating the next phase of crypto’s infrastructure adoption.

Arbitrum Staking Proposal

On August 15, the Arbitrum DAO approved a proposal to implement ARB staking, with 91% of participants voting in favor. While the full implementation details are slated for release in October, here’s an overview of the proposal’s key objectives:

• Token holders will be able to stake their tokens in exchange for a synthetic token stARB

• While revenue won’t be shared immediately from the offset, stARB will automcompound future rewards, including sequencer fees, and will be “re-stakable”.

• stARB will be compatible with a suite of DeFi applications to further unlock utility.

The proposed mechanism aims to boost engagement in the protocol’s governance, addressing the current low participation rate of under 10%. This low engagement poses risks, particularly in light of recent governance attacks on well-funded treasuries. A notable example is the Compound incident, where a malicious actor nearly succeeded in draining approximately $24M in COMP tokens from the treasury by colluding with other bad actors.

However, the proposal not only encourages greater participation in governance but also addresses a critical limitation of Layer 2 network tokens, which often lack utility. By implementing this mechanism, we anticipate that the scaling solutions vertical composed of more than 60 protocols will adopt similar models, mitigating the severe devaluation some tokens have faced. In summary, this proposal could have consequential impact in terms of boosting governance and spurring tokenomics innovation across the scaling solutions ecosystem by transforming these tokens into revenue-generating assets akin to ETH.

This Week’s Calendar

Source: Forex Factory, 21Shares

Research Newsletter

Each week the 21Shares Research team will publish our data-driven insights into the crypto asset world through this newsletter. Please direct any comments, questions, and words of feedback to research@21shares.com

Disclaimer

The information provided does not constitute a prospectus or other offering material and does not contain or constitute an offer to sell or a solicitation of any offer to buy securities in any jurisdiction. Some of the information published herein may contain forward-looking statements. Readers are cautioned that any such forward-looking statements are not guarantees of future performance and involve risks and uncertainties and that actual results may differ materially from those in the forward-looking statements as a result of various factors. The information contained herein may not be considered as economic, legal, tax or other advice and users are cautioned to base investment decisions or other decisions solely on the content hereof.

Du kanske gillar

Nyheter

Vilka ETFer investerar i europeiska Small Cap-aktier?

Publicerad

36 minuter sedanden

1 maj, 2025

Det är välkänt att företag med mindre börsvärden, Small Cap-aktier, genererar högre avkastning på lång sikt. Men de kommer också med högre risker som investerare bör hantera effektivt. Diversifiering av investeringar med ETFer är det säkraste alternativet för en oberoende investerare att närma sig småbolagsaktier. I denna artikel tittar vi på ETFer som investerar i europeiska Small Cap-aktier. Vi har hittat 9 index som spårar europeiska småbolag som spåras av 13 olika börshandlade fonder. Den årliga förvaltningskostnaden på dessa ETFer ligger mellan 0,20 och 0,58 procent.

Det finns i huvudsak fyra index tillgängliga för att investera med ETFer i europeiska Small Cap-aktier. Denna investeringsguide för europeiska småbolagsaktier hjälper dig att navigera mellan särdragen hos EURO STOXX® Small, MSCI EMU Small Cap, MSCI Europe Small Cap, STOXX® Europe Small 200 och ETFerna som spårar dem. Det gör att du kan hitta de mest lämpliga europeiska småbolags-ETFerna för dig genom att rangordna dem enligt dina preferenser.

Den största europeiska Small Cap ETFerna mätt efter fondstorlek i EUR

| 1 | Xtrackers MSCI Europe Small Cap UCITS ETF 1C | 1,611 m |

| 2 | iShares STOXX Europe Small 200 UCITS ETF (DE) | 874 m |

| 3 | iShares MSCI EMU Small Cap UCITS ETF (Acc) | 874 m |

Den billigaste europeiska Small Cap ETFen efter totalkostnadskvot

| 1 | iShares STOXX Europe Small 200 UCITS ETF (DE) | 0.20% |

| 2 | Amundi MSCI Europe Small Cap ESG Climate Net Zero Ambition CTB UCITS ETF Acc | 0.23% |

| 3 | BNP Paribas Easy MSCI Europe Small Caps SRI S-Series PAB 5% Capped UCITS ETF | 0.26% |

Jämförde index på europeiska småbolagsaktier

Metodik för de viktigaste indexen

| EURO STOXX® Small | MSCI EMU Small Cap | MSCI Europe Small Cap | STOXX® Europe Small 200 | |

| Antal ETFer | 1 ETF | 2 ETFs | 2 ETFs | 1 ETF |

| Antal aktier | 88 | 399 | 903 | 200 |

| Investeringsuniversum | EURO STOXX® index: ca. 300 företag från euroområdet | MSCI EMU Investable Market Index: ca. 700 företag från euroområdet | MSCI Europe Investable Market Index: ca. 1 400 företag från Europa | STOXX® Europe index: 600 företag från 17 europeiska länder |

| Indexrebalansering | Kvartalsvis | Kvartalsvis | Kvartalsvis | Kvartalsvis |

| Urvalskriterier | De minsta företagen (nedre tredjedelen) av det underliggande EURO STOXX®-indexet. | De minsta företagen (cirka 14 procent av det fria börsvärdet justerat) i MSCI EMU Investable Market Index. | De minsta företagen (cirka 14 procent av det fria flytande marknadsvärdet) i MSCI Europe Investable Market Index. | De 200 minsta företagen från STOXX® Europe 600-indexet (rankade från 401 till 600 efter deras marknadsvärde för fritt flytande) |

| Indexviktning | Market cap (free float) | Market cap (free float) | Market cap (free float) | Market cap (free float) |

EURO STOXX® Small index

EURO STOXX® Small-indexet består av små företag från det underliggande EURO STOXX®-indexet. EURO STOXX®-indexet är en delmängd av STOXX® Europe 600-indexet som endast omfattar företag från länder i euroområdet. Small caps bestäms som de 33 procent lägre företagen i det underliggande indexet rankat efter deras börsvärde. Aktierna som passerar urvalsskärmen viktas av deras fria marknadsvärde.

Metodik för EURO STOXX® Small Factsheet-metodik

88 småbolagsaktier från euroområdet

Indexomräkning sker kvartalsvis

Aktieurvalet baseras på företagens storlek

Urvalskriterier: den nedre tredjedelen av EURO STOXX®-index är vald

Indexviktat med fritt flytande marknadsvärde

MSCI EMU Small Cap-index

MSCI EMU Small Cap-index fångar småbolagsaktier i 10 utvecklade länder i euroområdet. Indexet representerar de minsta företagen (cirka 14 procent av det fria börsvärdet justerat) i MSCI EMU Investable Market Index. Aktierna som passerar urvalsskärmen viktas av deras fria marknadsvärde.

Metodik för MSCI EMU Small Cap Factsheet Metodik

- 399 småbolagsaktier från utvecklade länder i euroområdet

- Indexombalansering sker kvartalsvis

- Index har minimistorlek, free float, likviditet och handelslängd

- Aktieurvalet baseras på börsvärde med fritt flytande värde

- Urvalskriterier: minsta företag i MSCI EMU Investable Market Index

- Indexviktat med fritt flytande marknadsvärde

MSCI Europe Small Cap-index

MSCI Europe Small Cap-index inkluderar småbolagsaktier från 15 utvecklade länder i Europa. Indexet representerar de minsta företagen (cirka 14 procent av det fria floatjusterade börsvärdet) i MSCI Europe Investable Market Index. Aktierna som passerar urvalsskärmen viktas av deras fria marknadsvärde.

Metodik för MSCI Europe Small Cap Factsheet Methodology

- 903 småbolagsaktier från utvecklade europeiska länder

- Indexombalansering sker kvartalsvis

- Index har minimistorlek, free float, likviditet och handelslängd

- Aktieurvalet baseras på börsvärde med fritt flytande värde

- Urvalskriterier: minsta företag i MSCI Europe Investable Market Index

- Indexviktat med fritt flytande marknadsvärde

STOXX® Europe Small 200 index

STOXX® Europe Small 200-indexet spårar de 200 minsta företagen (mätt med fritt flytande marknadsvärde) från det underliggande STOXX® Europe 600-indexet, som består av 600 europeiska företag. Aktierna som passerar urvalsskärmen viktas av deras fria marknadsvärde.

Metodik för STOXX® Europe Small 200

- 200 småbolagsaktier från europeiska länder

- Indexombalansering sker kvartalsvis

- Aktieurvalet baseras på deras fria börsvärde

- Urvalskriterier: De 200 minsta aktierna (rankade från 401 till 600) från STOXX® Europe 600-indexet väljs ut

- Indexviktat med fritt flytande marknadsvärde

En jämförelse av olika ETFer som investerar i europeiska Small Cap-aktier

När man väljer en Europa Small Cap ETF bör man överväga flera andra faktorer utöver metodiken för det underliggande indexet och prestanda för en ETF. För bättre jämförelse hittar du en lista över alla amerikanska small cap-ETFer med information om namn, kortnamn, förvaltningskostnad, utdelningspolicy, hemvist och replikeringsmetod. För ytterligare information om respektive börshandlad fond, klicka på kortnamnet i tabellen nedan.

| Namn ISIN | Kortnamn | Avgift % | Utdelnings- policy | Hemvist | Replikerings- metod |

| Xtrackers MSCI Europe Small Cap UCITS ETF 1C LU0322253906 | XXSC | 0,30% | Ackumulerande | Luxemburg | Optimerad sampling |

| iShares STOXX Europe Small 200 UCITS ETF (DE) DE000A0D8QZ7 | EXSE | 0,20% | Utdelande | Tyskland | Fysisk replikering |

| iShares MSCI EMU Small Cap UCITS ETF (Acc) IE00B3VWMM18 | SXRJ | 0,58% | Ackumulerande | Irland | Optimerad sampling |

| iShares EURO STOXX Small UCITS ETF IE00B02KXM00 | IQQS | 0,40% | Utdelande | Irland | Optimerad sampling |

| Amundi MSCI EMU Small Cap ESG CTB Net Zero Ambition UCITS ETF LU1598689153 | LGWU | 0,40% | Utdelande | Luxemburg | Fysisk replikering |

| UBS ETF (LU) MSCI EMU Small Cap UCITS ETF (EUR) A-dis LU0671493277 | UEFD | 0,33% | Utdelande | Luxemburg | Fysisk replikering |

| SPDR MSCI Europe Small Cap Value Weighted UCITS ETF IE00BSPLC298 | ZPRX | 0,30% | Ackumulerande | Irland | Optimerad sampling |

| SPDR MSCI Europe Small Cap UCITS ETF IE00BKWQ0M75 | SMC | 0,30% | Ackumulerande | Irland | Optimerad sampling |

| Amundi MSCI Europe Small Cap ESG Climate Net Zero Ambition CTB UCITS ETF Dist LU2572257470 | X026 | 0,35% | Utdelande | Luxemburg | Fysisk replikering |

| BNP Paribas Easy MSCI Europe Small Caps SRI S-Series PAB 5% Capped UCITS ETF LU1291101555 | EESM | 0,26% | Ackumulerande | Luxemburg | Fysisk replikering |

| Amundi MSCI Europe Small Cap ESG Climate Net Zero Ambition CTB UCITS ETF Acc LU1681041544 | CEM | 0,23% | Ackumulerande | Luxemburg | Fysisk replikering |

| WisdomTree Europe SmallCap Dividend UCITS ETF Acc IE00BDF16114 | WTD7 | 0,38% | Ackumulerande | Irland | Fysisk replikering |

| WisdomTree Europe SmallCap Dividend UCITS ETF IE00BQZJC527 | WTES | 0,38% | Utdelande | Irland | Fysisk replikering |

iShares MSCI Global Telecommunication Services UCITS ETF USD (Acc) (TLCO ETF) med ISIN IE000E9W0ID3, strävar efter att spåra MSCI ACWI Telecommunication Services Screened 35/20 Capped-index. MSCI ACWI Telecommunication Services Screened 35/20 Capped-index spårar kommunikationstjänstesektorn på utvecklade och framväxande marknader över hela världen (GICS-sektorklassificering). Vikten av den största beståndsdelen är begränsad till 35 % och vikten av alla andra beståndsdelar är begränsad till maximalt 20 %.

Den börshandlade fondens TER (total cost ratio) uppgår till 0,35 % p.a. iShares MSCI Global Telecommunication Services UCITS ETF USD (Acc) är den enda ETF som följer MSCI ACWI Telecommunication Services Screened 35/20 Capped-index. ETFen replikerar det underliggande indexets prestanda genom fullständig replikering (köper alla indexbeståndsdelar). Utdelningarna i ETFen ackumuleras och återinvesteras.

iShares MSCI Global Telecommunication Services UCITS ETF USD (Acc) är en mycket liten ETF med tillgångar på 5 miljoner euro under förvaltning. ETF lanserades den 3 april 2024 och har sin hemvist i Irland.

Varför TLCO?

- Exponering för industrigruppen GICS telekommunikationstjänster som inkluderar företag vars huvudsakliga verksamhet innefattar tillhandahållande av fasta, mobila och/eller trådlösa telekommunikationstjänster; leverantörer av kommunikation och/eller högdensitetsdataöverföring; producenter av interaktiva spelprodukter och företag som ägnar sig åt innehåll och informationsskapande eller distribution.

- ”The Index” (MSCI ACWI Select Telecommunication Services Screened 35/20 Capped Index) exkluderar företag som klassificeras som brott mot FN:s Global Compact-principer och de som identifierats av indexleverantören som inblandade i kontroverser som har en negativ ESG-inverkan på deras verksamhet och/eller produkter och tjänster baserade på MSCI ESG-kontroverspoäng.

- Exponering mot stora och medelstora aktier i utvecklade och tillväxtmarknadsländer.

Investeringsmål

Fonden strävar efter att uppnå en total avkastning på din investering, genom en kombination av kapitaltillväxt och inkomst på fondens tillgångar, vilket återspeglar avkastningen från MSCI ACWI Select Telecommunication Services Screened 35/20 Capped Index (”Indexet”).

Handla TLCO ETF

iShares MSCI Global Telecommunication Services UCITS ETF USD (Acc) (TLCO ETF) är en börshandlad fond (ETF) som handlas på London Stock Exchange.

London Stock Exchange är en marknad som få svenska banker och nätmäklare erbjuder access till, men DEGIRO gör det.

Börsnoteringar

| Börs | Valuta | Kortnamn |

| Euronext Amsterdam | USD | TLCO |

Största innehav

| Kortnamn | Namn | Sektor | Vikt (%) | ISIN | Valuta |

| VZ | VERIZON COMMUNICATIONS INC | Kommunikationstjänster | 17.32 | US92343V1044 | USD |

| T | AT&T INC | Kommunikationstjänster | 13.50 | US00206R1023 | USD |

| TMUS | T MOBILE US INC | Kommunikationstjänster | 9.65 | US8725901040 | USD |

| DTE | DEUTSCHE TELEKOM N AG | Kommunikationstjänster | 8.21 | DE0005557508 | EUR |

| 9984 | SOFTBANK GROUP CORP | Kommunikationstjänster | 6.68 | JP3436100006 | JPY |

| 9433 | KDDI CORP | Kommunikationstjänster | 4.06 | JP3496400007 | JPY |

| 9434 | SOFTBANK CORP | Kommunikationstjänster | 3.54 | JP3732000009 | JPY |

| 9432 | NIPPON TELEGRAPH AND TELEPHONE COR | Kommunikationstjänster | 2.90 | JP3735400008 | JPY |

| VOD | VODAFONE GROUP PLC | Kommunikationstjänster | 2.02 | GB00BH4HKS39 | GBP |

| TEF | TELEFONICA SA | Kommunikationstjänster | 1.93 | ES0178430E18 | EUR |

Innehav kan komma att förändras

Nyheter

Ny strategi riktar in sig på avkastning från terminskurvans dynamik

Publicerad

3 timmar sedanden

1 maj, 2025

WisdomTree, en global finansiell innovatör, har utökat sitt utbud av råvaru-ETPer med lanseringen av en marknadsneutral strategi. WisdomTree Enhanced Commodity Carry ETC (CRRY), noteras idag på Börse Xetra och Borsa Italiana med en förvaltningsavgift (MER) på 0,40. ETCen kommer att noteras på Londonbörsen den 1 maj 2025.

WisdomTree Enhanced Commodity Carry ETC syftar till att följa pris- och avkastningsutvecklingen, före avgifter och kostnader, för BNP Paribas Enhanced Commodity Carry ER Index. Indexet är utformat för att fånga skillnaden i carry-kostnader mellan olika punkter på terminskurvan genom att ge 3x hävstångsexponering mot skillnaden mellan det långa benet och det korta benet. Det korta benet replikerar BCOM[1] ex-precious metals-indexet, och det långa benet är en korg av enskilda råvaruindex för rullande terminer vars vikt speglar BCOM ex-precious metals-indexet, med kontrakt med upp till 12 månader till utgång.

På råvaruterminsmarknader är cost-of-carry skillnaden mellan terminspriset och spotpriset. Den återspeglar vanligtvis kostnaderna (lagring, finansiering etcetera) och fördelarna, tillsammans med förväntad marknadssentiment och riskpremie, som är förknippade med att hålla råvaran tills kontraktet löper ut.

Råvarustrategier för carry erbjuder ett systematiskt sätt att fånga avkastning från strukturen i råvaruterminskurvor, snarare än att förlita sig på prisrörelserna för själva de underliggande råvarorna. De erbjuder diversifierad exponering över ett spektrum av råvaror, vilket hjälper till att jämna ut avkastningen och hantera volatilitet. På störda marknader är det en metod som kan generera icke-korrelerad avkastning och stärka portföljens motståndskraft.

Nitesh Shah, chef för råvaru- och makroekonomisk analys i Europa på WisdomTree, sa: ”I en miljö som formas av ihållande inflation, politisk osäkerhet och fragmenterade leveranskedjor erbjuder carrystrategier en differentierad och skalbar avkastningskälla. Genom att fokusera på formen på terminskurvan, snarare än spotprisprognoser, ger de okorrelerad exponering som kan förbättra diversifieringen och komplettera både kärnräntebärande och alternativa allokeringar.”

Alexis Marinof, VD för WisdomTree i Europa, tillade: ”Vi fortsätter att utöka vårt marknadsledande utbud av råvaru-ETPer med innovativa strategier. Investerare letar efter okorrelerade avkastningskällor och denna lansering återspeglar deras utvecklande behov. WisdomTrees långvariga ledarskap inom råvaruområdet gör det möjligt för oss att förutse marknadsförändringar och leverera framåttänkande, forskningsdrivna lösningar. Varje produkt vi lanserar är utformad för att erbjuda precision, transparens och meningsfull exponering för att hjälpa kunder att bygga väldiversifierade portföljer.”

WisdomTree är den ledande leverantören av råvaru-ETPer i Europa och erbjuder över 120 råvaru-ETPer och förvaltar över 25 miljarder dollar inom sitt råvarusortiment.

Produktinformation

Vilka ETFer investerar i europeiska Small Cap-aktier?

TLCO ETF är en satsning på telekommunikation

Ny strategi riktar in sig på avkastning från terminskurvans dynamik

DOGE ETP är den enda Dogecoin ETP som godkänts av Dogecoin Foundation

Investera i Sydkorea med börshandlade fonder

Montrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

MONTLEV, Sveriges första globala ETF med hävstång

Sju börshandlade fonder som investerar i försvarssektorn

Världens första europeiska försvars-ETF från ett europeiskt ETF-företag lanseras på Xetra och Euronext Paris

Europeisk försvarsutgiftsboom: Viktiga investeringsmöjligheter mitt i globala förändringar

Populära

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMontrose storsatsning på ETFer fortsätter – lanserar Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanMONTLEV, Sveriges första globala ETF med hävstång

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanSju börshandlade fonder som investerar i försvarssektorn

-

Nyheter3 veckor sedan

Nyheter3 veckor sedanVärldens första europeiska försvars-ETF från ett europeiskt ETF-företag lanseras på Xetra och Euronext Paris

-

Nyheter4 veckor sedan

Nyheter4 veckor sedanEuropeisk försvarsutgiftsboom: Viktiga investeringsmöjligheter mitt i globala förändringar

-

Nyheter3 veckor sedan

Nyheter3 veckor sedan21Shares bildar exklusivt partnerskap med House of Doge för att lansera Dogecoin ETP i Europa

-

Nyheter2 veckor sedan

Nyheter2 veckor sedanHANetfs Tom Bailey om framtiden för europeiska försvarsfonder

-

Nyheter1 vecka sedan

Nyheter1 vecka sedanFastställd utdelning i MONTDIV april 2025